Las caídas en Bolsa de las tecnológicas pueden ser una oportunidad de comprar con visión de largo plazo. Mientras, el dólar se deprecia un 7% pero acapara el 90% de las transacciones. Y sigue el temor al impacto de una pérdida de independencia de la Fed.

Miguel Ángel Valero

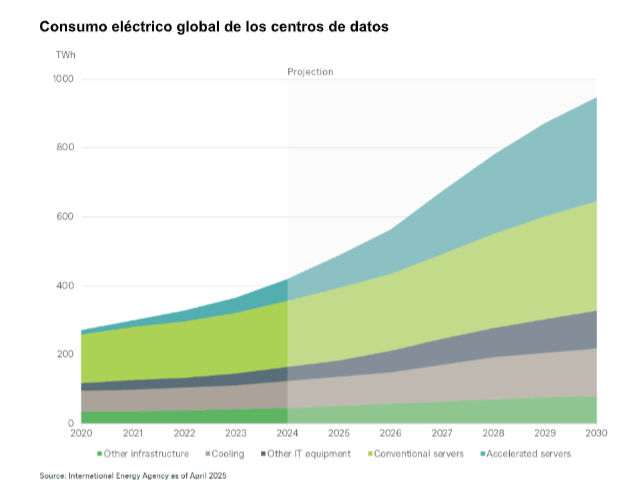

La volatilidad en los mercados bursátiles globales continúa en aumento, impulsada por las dudas en torno a la intensa inversión en centros de datos por parte de las principales compañías tecnológicas, así como sobre el potencial alto en el camino de bajada de tipos de la Reserva Federal. En cuanto a las fuertes inversiones, el incremento en los diferenciales de crédito en la emisión de bonos corporativos de las grandes tecnológicas ofrece un punto de preocupación, pues hasta ahora las inversiones se habían financiado sin necesidad de grandes emisiones.

Amazon colocó una emisión de 15.000 millones$, con primas de crédito superiores a las que cotizan otros bonos de la compañía, lo que —al igual que en la emisión de Meta del 31 de octubre— sugiere un aumento en la percepción de riesgo crediticio. No obstante, podría repetirse el comportamiento observado en los bonos del gigante de las redes sociales, que salieron con una prima sobre los bonos soberanos de 100 puntos básicos (pb), pero que en las dos semanas siguientes se redujo hasta los 70 pb, convergiendo con la curva cotizada.

Este movimiento indica que los bancos de inversión que participan en la colocación fijan precios de salida atractivos, permitiendo que los inversores que compran en el mercado primario obtengan una rentabilidad adicional y no reflejan un deterioro en el riesgo de crédito. Las preocupaciones sobre el apalancamiento derivado de las inversiones de los cuatro principales “hyperscalers” —Alphabet, Meta, Amazon y Microsoft— siguen teniendo un tono alarmista y poco fundamento. Las previsiones indican que no se espera que el elevado nivel de inversión consuma la totalidad de la caja operativa, por lo que no se anticipan aumentos desproporcionados en los niveles de endeudamiento. Por ejemplo, Amazon ha generado en promedio unos 37.500 millones$ trimestrales en caja operativa en los últimos cuatro periodos, más del doble del importe de su reciente emisión.

Nvidia gana el 94% más en el tercer trimestre

En este contexto, los resultados de la compañía más valiosa del mundo, Nvidia, toman un cariz macroeconómico en el actual contexto de despliegue de la inteligencia artificial. Sus cuatro principales clientes –Microsoft, Meta, Alphabet y Amazon– representan alrededor de un 40% de las ventas de la compañía, alentadas por las fuertes inversiones en centros de datos.

El dato clave es que por cada euro que vende Nvidia se queda con más de la mitad –3,5 veces más que el agregado del S&P500–. Nvidia genera más ventas que Ford este trimestre –multiplicando por 10 veces sus ingresos trimestrales en tres años– y se espera que sus beneficios anuales este año superen la barrera de los 100.000 millones$, dejándolos por encima de todos los beneficios agregados del sector energético americano, por ejemplo.

Sus cuatro principales clientes planean invertir 450.000 millones$ el próximo año, principalmente en nueva capacidad computacional, lo que continuará impulsando las ventas. La ratio precio sobre beneficios es de 29 veces, por debajo del promedio de los últimos 5 años (38 veces). Estos resultados llegan, además, tras la salida del capital de inversores de gran relevancia como Peter Thiel o SoftBank, quienes anunciaron recientemente la liquidación de sus posiciones en la compañía. A esto se suma la revelación de una posición corta por parte del legendario inversor Michael Burry.

Nvidia reportó ingresos de 57.0006millones$ en el tercer trimestre fiscal de 2025 (entre agosto y octubre), lo que representa un aumento interanual del 62,5%. El beneficio es de 31.910 millones, el 65,2% más. En los nueve primeros meses son 147.811 millones$ en ingresos (+62%) y 77.107 millones en beneficios (+51,8%).

Para el cuarto trimestre fiscal de 2026, se proyectan ingresos cercanos a 61.980 millones con un margen bruto ajustado del 74.6%. Además, se espera que el beneficio por acción ajustado sea de aproximadamente 1,26$, con gastos operativos ajustados alrededor de 4.220 millones de dólares y una inversión en I+D de 4.660 millones.

El segmento de centros de datos sigue siendo el núcleo del negocio de Nvidia, generando casi el 90% de los ingresos y impulsando un fuerte crecimiento, especialmente con la nueva arquitectura Blackwell, que mejora significativamente el rendimiento y eficiencia energética. Los resultados reflejan una sólida demanda en IA y tecnología de semiconductores, con expectativas de continuar un fuerte crecimiento en ingresos y beneficios operativos.

“La demanda de computación sigue acelerándose y multiplicándose tanto en entrenamiento como en inferencia, creciendo exponencialmente en ambos casos. Hemos entrado en el círculo virtuoso de la IA. El ecosistema de IA está escalando rápidamente, con más creadores de modelos básicos, más startups de IA, en más sectores y en más países. La IA está presente en todas partes, haciendo de todo, simultáneamente”, señala el consejero delegado, Jensen Huang

"Aunque las valoraciones agregadas son exigentes —con un PER medio de 22 veces—, van acompañadas de unos fundamentales excepcionalmente sólidos. Se espera que el S&P 500 alcance el próximo año los márgenes más elevados de su historia. Asimismo, a pesar del buen desempeño del índice este año (+16%), los múltiplos apenas han variado respecto al año anterior, y no se observan excesos en la mayoría de los indicadores financieros", señalan los analistas de Banca March.

Mientras tanto, Alphabet se aleja de la corrección y bate su máximo histórico en Bolsa por el respaldo de Warren Buffett y su nueva IA. La matriz de Google se beneficia de la entrada de Berkshire Hathaway y del estreno de la nueva versión de Gemini, con la que responde a Meta, Anthropic y OpenAI.

El debate sobre la bajada de tipos sigue en la Fed

Por otro lado, el debate dentro de la Reserva Federal continúa. Las actas de la última reunión de la Fed muestran una profunda división interna y anticipan una tregua en la bajadas de tipos, porque persisten los riesgos de inflación por los aranceles.

Tras varios comentarios prudentes sobre la posible bajada de tipos en diciembre, ha surgido una voz disidente con peso dentro del organismo: el gobernador Waller. Según su criterio, respaldado por la debilidad observada en los datos privados de empleo, en diciembre debería continuar la senda de reducción de tipos oficiales. La primera oleada de datos oficiales no será suficiente para obtener una visión clara del mercado laboral, y no será hasta las primeras semanas de diciembre cuando se disponga de cifras más actualizadas, aunque éstas seguirán afectadas por la falta de recolección derivada del cierre del Gobierno. Por tanto, el debate continuará, ya que es posible que estos datos no estén disponibles para la reunión del 10 de diciembre.

"A pesar de ello, mantenemos nuestra previsión de tres bajadas de tipos hasta 2026, lo que situaría los tipos oficiales en torno a la neutralidad el próximo año. Ante las actuales incertidumbres del mercado, mantenemos una postura cautelosamente optimista, como hemos señalado en los últimos días. Consideramos que los temores actuales son transitorios y no creemos que vayan a interrumpir el ciclo económico. Desde esta perspectiva, vemos las caídas bursátiles como una oportunidad de compra con una visión a medio plazo", insisten en Banca March.

Mejoran los datos económicos en EEUU

Además, mejoran las cifras económicas en EEUU: repunta la construcción y aumenta la confianza en las manufacturas. Los datos fueron alentadores con un crecimiento mensual del +0,2% de la actividad en el sector de la construcción en agosto, donde además se revisaron al alza los meses previos. Éste es uno de los primeros indicadores macroeconómicos aplazados que se han publicado y mirando el desglose esta mejora de la actividad de la construcción se explicó por la actividad de mejoras de las viviendas que avanzó un 2,3% mensual, mientras que la construcción de viviendas unifamiliares cayó un 0,4% y las viviendas multifamiliares apenas creció un 0,2%.

Por otro lado, dentro de la construcción no-residencial los centros de datos han frenado su incremento al avanzar un +0,1% mensual lo que no ensombrece el notable avance del +25,7% frente al mismo mes del año pasado.

También superó las expectativas fue el Empire de confianza de las manufacturas en Nueva York, que escaló en noviembre hasta 18,7 desde el 10,7 anterior, situándose ampliamente por encima de lo previsto (5,8). Esta mejora de la confianza elevó este indicador a su nivel más alto en el último año y apuntaría a una reactivación de la actividad de cara a los próximos meses.

Los pedidos a fábrica crecieron en agosto el 1,4%. Y los de bienes duraderos, el 2,9%. El índice de confianza de los constructores superó expectativas en noviembre al repuntar un punto hasta 38, su mayor nivel desde abril.

Y las cifras semanales de la consultora ADP apuntan a la cautela y muestran que en promedio la economía perdió 2.500 empleos en las últimas cuatro semanas a cierre del 1 de noviembre, un indicador que mostraría una pérdida de dinamismo del empleo en las últimas semanas. Las cifras oficiales muestran que los despidos siguen contenidos y con ello las peticiones de subsidios de desempleo relativos a la semana del 18 de octubre totalizaron 232.000, un dato que sigue siendo bajo en términos históricos. Pero el dato de solicitudes continuas, un indicador del número de personas que reciben beneficios, se situaron en 1,96 millones, ligeramente por encima de los 1,95 de la semana previa

DWS: el dólar ha perdido el 7% de su valor en 2025

Desde principios de año, el dólar ha perdido alrededor del 7% de su valor, lo que ha suscitado especulaciones sobre una posible “desdolarización” de la economía global. Sin embargo, estas preocupaciones parecen exageradas. A pesar de su reciente debilidad, el dólar sigue siendo la columna vertebral del sistema financiero mundial. Según la Fed, interviene en casi el 90% de todas las transacciones de divisas, y el Fondo Monetario Internacional confirma que la cuota del dólar en las reservas internacionales se mantiene estable en torno al 57%. No obstante, los recientes movimientos del mercado parecen reflejar un ajuste a un entorno cambiante para el dólar.

La marcada debilidad del dólar en la primavera del 2025 fue, más que el reflejo de una fuga estructural de capitales, una consecuencia de factores técnicos. Según el Banco de Pagos Internacionales (BPI), el elemento determinante fue la cobertura de divisas por parte de inversores no estadounidenses. Éstos redujeron sus riesgos cambiarios mediante swaps y contratos a plazo sin vender activos estadounidenses a gran escala. En ocasiones, el dólar, los bonos del Tesoro estadounidense y las acciones norteamericanas cayeron al mismo tiempo. Este comportamiento pone de relieve el carácter cíclico de la debilidad observada, que no se basaba en una pérdida fundamental de confianza ni en una salida estructural del dólar.

Al mismo tiempo, parece que los players del mercado no están cuestionando al dólar de forma generalizada, sino que están reaccionando de manera diferenciada. Las expectativas de recortes en los tipos de interés en EEUU han provocado ajustes tácticos, incluyendo una mayor preferencia por activos percibidos como más independientes de la política monetaria, como el oro y los criptoactivos. Esta dinámica podría reflejar más de una fase de incertidumbre a corto plazo que un cambio de paradigma estructural. "La credibilidad de la Fed se mantiene intacta y continúa siendo un factor clave en las perspectivas del dólar", subraya un análisis de DWS.

A largo plazo, la liquidez que ofrece el dólar y la estabilidad institucional de EEUU podrían seguir respaldando su papel como moneda de reserva internacional. Mientras no existía una alternativa que ofrezca al mismo grado de funcionalidad, liquidez y seguridad jurídica, es probable quela primacía del dólar se mantenga intacta. El debate sobre las stablecoins apenas modifica este escenario; más bien refleja la creciente demanda de liquidez digital, antes que un sustituto estructural del dólar.

El denominado “comercio de devaluación”, la búsqueda de activos escasos y políticamente independientes para cubrirse frente a los riesgos de inflación, credibilidad política económica y riesgos fiscales y de deuda en EEUU, se ha convertido en una estrategia habitual. El oro parece cumplir eficazmente esta función, mientras que los criptoactivos continúan siendo una incorporación de elevada volatilidad al conjunto de las carteras.

“No estamos asistiendo a un colapso del sistema del dólar, sino más bien a una prima de valoración dentro del sistema fiduciario existente. El dólar muestra una vulnerabilidad cíclica, pero consideramos que permanece anclado estructuralmente”, señala Xueming Song, estratega de divisas de DWS. En la actualidad, factores de corto y medio plazo, como los costes de cobertura y los riesgos políticos, parecen estar influyendo en la dirección de la divisa sin llegar a erosionar sus fundamentos estructurales.

La apuesta por el deterioro del dólar parece una reacción a los riesgos asociados a los tipos de interés, al déficit fiscal y a la credibilidad de EEUU. Sin embargo, el réquiem por el dólar resulta prematuro. Mientras las instituciones estadounidenses se mantengan sólidas, es probable que el dólar continúe siendo la unidad de liquidación más líquida y el principal activo de referencia para los flujos financieros globales.

Ofi Invest: cuánto costaría la pérdida de independencia de la Fed

Ombretta Signori, Head of Macro Research, y Yannick López, jefe de Renta Fija y Soluciones de Tesorería en Ofi Invest Asset Management, han elaborado un informe sobre el impacto que tendría en la economía de EEUU la pérdida de independencia de la Fed.

El control de la Fed por Trump impulsaría la inflación hasta el 4% (el doble del objetivo), y generaría un crecimiento más débil: apenas +1,2% en 2028. Además, la prima de riesgo se elevaría, provocando subidas de los rendimientos de los bonos a largo plazo, y un repunte brusco de la curva de tipos en los tramos más largos. Un anticipo de ello ya ha sucedido entre abril y mayo y en verano, tras las amenazas de Trump de despedir a Jerome Powell, y el despido (luego anulado por un juez federal) de la gobernadora Lisa Cook.

La economía de EEUU se mantuvo sólida en el tercer trimestre, y probablemente rendirá por debajo de su potencial en los próximos meses, porque el consumo de los hogares se ha visto afectado por los aranceles, Es probable un aterrizaje suave de la economía, ya que la demanda interna debería recibir un impulso en 2026 por la reforma fiscal firmada por Trump en julio (que incluye recortes de impuestos, gastos en defensa, y reducción de gasto social), el relajamiento de la política monetaria, la próxima desregulación, y una mayor claridad sobre los aranceles.

El impacto de los aranceles en la inflación es probable que continúe en los próximos meses, porque las tarifas efectivas seguirán aumentando, y se acercarán al nivel teórico del 18%, aunque dicho impacto parece que será temporal. En este contexto, la Fed está más preocupada por los riesgos de un mayor desempleo que por los riesgos de inflación. Dado que la política monetaria sigue siendo moderadamente restrictiva, es probable que la Fed continúe bajando sus tipos, dos veces más este año, y hasta el 3,25% a finales de 2026, según Ofi Invest AM.

Los bonos del Tesoro se habían visto afectados tanto por los temores sobre el crecimiento a corto plazo, como por el posible impacto inflacionario del proteccionismo y los riesgos para la credibilidad de la Fed. En cualquier caso, desde Ofi Invest AM mantienen una visión táctica, para aprovechar repuntes coyunturales en la curva de tipos, ya que cualquier subida puede ser una oportunidad para ampliar la duración en la cartera.

Controlar la Fed para Trump es vital para actuar sobre los tipos clave, porque tendría la opción de bajarlos para estimular la economía, reduciendo el coste del servicio de la deuda, algo prioritario. Además, Trump tiene otras motivaciones: sobre todo, tener un mayor control sobre el balance, cuyo volumen es de 6,6 billones$, el 22% del PIB, y un tercio se compone de MBS (Mortgage-Backed Securities), titulos respaldados por hipotecas.

Una menor independencia de la Fed también permitiría a Trump influir indirectamente en su análisis, e intentar suavizar la regulación financiera de la Ley Dodd-Frank que está en vigor desde la crisis financiera. La Ley Dodd-Frank otorgó a la Fed mayores poderes de supervision sobre los bancos. Trump tendría mayor control sobre esta regulación; de hecho, su reforma ya está en el Congreso.

Controlar la Fed puede suponer llevar a la práctica las ideas del acuerdo de Mar-a-Lago, que fueron recogidas en un artículo de Stephen Miran publicado en 2024. El actual presidente del Consejo de Asesores Económicos, nombrado por Trump, sugirió que la sobrevaloración del dólar podría mitigarse mediante una política monetaria más acomodaticia, la necesidad de una mayor coordinación entre la Fed y el Tesoro en materia de políticas cambiarias.

Si hubiera un episodio de volatilidad provocada por las políticas arancelarias o de tipos de cambio, la Fed podría aportar la liquidez necesaria a través de swaps, y/o utilizar sus orientaciones que siempre son seguidas para la gestión de las expectativas por parte de los mercados.

La independencia de la Fed es una estrategia eficaz para garantizar la estabilidad de precios sin perjudicar el crecimiento, dada la clara y negativa correlación entre su independencia y la inflación. Esta ventaja inspiró la definición del estatus del BCE y la reforma del Banco de Inglaterra en 1997. Mario Draghi afirmó que la credibilidad de un banco central proviene de su independencia, y el FMI reiteró que la independencia del banco central es fundamental.

Un índice que mide el grado de independencia de los 192 bancos centrales en el mundo muestra que Japón, India y Australia no tienen instituciones legalmente “independientes”, la Fed tiene un grado de independencia medio, y el BCE es uno de los bancos centrales más independientes.

En el caso de la Fed, su independencia procede de no depender de las tres agencias del gobierno ni del presupuesto del Congreso. Sus líderes tienen mandatos de 14 años renovables, por lo que están al margen de los ciclos electorales.

El principal riesgo es que una pérdida de independencia de la Fed socave su credibilidad en la lucha contra la inflación, lo que ha sido uno de sus principales logros desde los 1990. El Peterson Institute for International Economics muestra que, aunque el crecimiento de EEUU podría superar temporalmente las previsiones a corto plazo, en un escenario extremo de pérdida de independencia para 2028, el PIB estadounidense se ralentizaría hasta un 1,2%, por debajo del escenario de referencia y se mantendría también lejos de su potencial a largo plazo. La inflación, se estabilizaría en torno al 4 %, el doble del objetivo actual de la Fed. T. Drechsel, en su informe “Presiones políticas sobre la Fed”, muestra que un aumento de la presión política equivalente a la mitad de la ejercida por Nixon durante seis meses, provocaría una subida de precios superior al 8%.

Según Ombretta Signori y Yannicl López la pérdida de independencia de la Fed generaría presión política para mantener los tipos de interés oficiales demasiado bajos. Ello aumentaría las expectativas de inflación, y socavaría la credibilidad de la política monetaria, Y además, alimentaría la demanda y provocaría tensiones inflacionistas, con subidas de salarios y precios. Otra consecuencia sería la mayor incertidumbre sobre la trayectoria futura de los tipos y la inflación, y el aumento de las primas de riesgo que exigen los inversores. Todo esto ralentizaría la inversión privada y el crédito y, a la postre, reduciría el crecimiento potencial. En consecuencia, se produciría una combinación de mayor inflación y menor crecimiento a largo plazo. Más allá de ello, la credibilidad de las instituciones estadounidenses quedaría en entredicho, lo que tendría repercusiones en los mercados mundiales y el sistema financiero internacional

En 2025 ya se ha vivido un anticipo de lo que supondría esta situación. Entre abril y mayo, y en verano, los mercados percibieron el peligro de la pérdida de independencia de la Fed tras los ataques de Trump a Jerome Powell, al que acusaba de no tener capacidad de respuesta por no cambiar los tipos, mientras el BCE continuaba relajando su política monetaria.

Sin un gran impacto inicial en el mercado, el escenario ganó tracción cuando Trump declaró públicamente que podría despedir al presidente de la Fed, al principio del verano. Con una economía fuerte, y una política monetaria expansiva “proactiva” que incrementaría la inflación. La prima del riesgo que corre un inversor al tener un título a largo plazo subió, así como los rendimientos de los bonos a largo plazo. El bono referencia a 30 años volvió a superar el 5% y la pendiente entre 5 y 30 años alcanzó un nuevo máximo anual de 100 pb.

El anuncio a finales de agosto del despido de Lisa Cook, anulado por un juez federal, volvió a impulsar la subida del bono a a 30 años hasta el 5 % y provocó un abrupto aumento de la pendiente de la curva hasta 125 puntos básicos.

El aumento de las presiones para recortar los tipos provocó una amplia desconfianza hacia los activos estadounidenses, con caídas en los precios de las acciones, mayores rendimientos de los bonos del Estado, un aumento de la pendiente de la curva estadounidense, y un debilitamiento del dólar.

El escenario de pérdida de independencia de la Fed sigue siendo un "riesgo extremo” para los mercados, y su reacción ha sido coherente con los datos macroeconómicos. La fuerte caída de los rendimientos de los bonos USA en septiembre, y el aplanamiento de la curva, se produjeron como reacción al debilitamiento del mercado laboral.

Las expectativas de los mercados sobre el tipo terminal en este ciclo (es decir, alrededor del 3 %) son agresivas en comparación con las proyecciones medias del FOMC, pero no incompatibles con un empeoramiento del mercado laboral y la tendencia de la inflación a medio plazo. El debilitamiento del dólar es coherente con la reducción del diferencial entre los tipos reales estadounidenses y europeos observado este año.

Mientras tanto, las expectativas a largo plazo de la volatilidad de la inflación siguen siendo bajas, y se encuentran ancladas a nivel global en un rango del 2,3%-2,4% desde el Día de la Liberación a principios de abril. Los acontecimientos empujaron brevemente estas expectativas hasta el 2,45 %. En caso de que el escenario de pérdida de independencia de la Fed se consolidase, estas expectativas pueden subir más.

El presidente de EEUU nombra a los gobernadores de la Fed por un período de 14 años, sujeto a la confirmación del Senado, y también nombra al presidente de la Fed por un período de cuatro años (renovable), elegido entre los gobernadores. La Junta está compuesta por siete gobernadores, y es donde Trump tiene mayor influencia. Sólo puede destituir a un miembro de la Junta, y "por una razón válida", Por tanto, sólo puede nombrar gobernador cuando expira el mandato de otro. En 2026, sólo expira el mandato de Stephan Miran, a finales de enero. El mandato de Powell como presidente termina en mayo de 2026, pero como gobernador no lo hace hasta enero de 2028. Puede no renunciar a su cargo de gobernador y permanecer en la Junta, en cuyo caso Trump sólo podría nombrar un gobernador de su cuerda cuando termine el mandato de Miran. De los gobernadores actuales, Christopher Waller parece tener más posibilidades que Michelle Bowman, y fuera de la Junta, los candidatos favoritos son Kevin Walsh (antiguo gobernador de la Fed) y Kevin Hassett (actual presidente del Consejo Económico Nacional).

Respecto a Lisa Cook, es posible que siga en la Junta hasta enero, pero podría marcharse en 2026, dando la oportunidad a Trump de nombrar un gobernador de su agrado. Si esto sucede y Powell dimite, Trump podría nombrar hasta tres gobernadores en 2026, alcanzando una posición de influencia en el FOMC, que está compuesto por los siete miembros de la Junta, el presidente del Banco de la Reserva Federal de Nueva York, y cuatro de los otros 11 presidentes regionales de la Fed, que actúan como miembros con derecho a voto según un sistema de rotación anual, lo que da un total de 12 miembros con derecho a voto.

Los 12 presidentes regionales de la Fed deberán ser reelegidos o sustituidos antes de finales de febrero de 2026. La Junta de la Fed tiene la última palabra al respecto, tras la decisión de la Fed regional. Rara vez se ha dado el caso de que un presidente regional de la Fed no haya sido reelegido, y la Junta nunca ha rechazado la reelección de un presidente. Sin embargo, si Trump logra un cambio radical en la Junta, teóricamente podría aumentar su control sobre la Fed, con el riesgo de comprometer su independencia.

Entre el statu quo actual con independencia institucional y continuidad, y la pérdida de independencia de la Fed, que estaría alineada con el gobierno, existen muchos escenarios intermedios. Escenarios que supondrían menor independencia, compromisos políticos e interferencias, lo que podría ofrecer puntos de aterrizaje más realistas. La Fed funciona por consenso. El presidente sólo tiene un voto en el FOMC, pero ejerce una gran influencia, porque su labor es también buscar el consenso en el comité. En todo caso, como indican Ombretta Signori y Yannick López, existen contrapesos que pueden obligar a Trump a reducir la presión sobre la Fed. El principal son los mercados, que podrían evolucionar al contrario de lo que quiere Trump, la bajada de los tipos de interés.