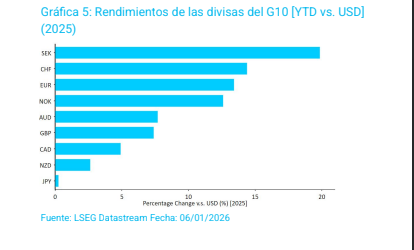

Todas las divisas del G10 ganaron terreno frente al dólar el año pasado ante la errática política comercial estadounidense. La corona sueca encabezó el ranking de rendimiento, seguida de cerca por el franco suizo y el euro, que estuvo impulsada por la sorprendente solidez que demostró la economía de la Eurozona.

Miguel Ángel Valero

El dólar pierde su trono tras la guerra arancelaria de Trump, asegura Ebury en sus Perspectivas para los Mercados Globales en 2026. Tras los anuncios realizados el Día de la Liberación en abril, la respuesta inmediata de los mercados fue una inusual huida hacia activos refugio y una venta masiva y simultánea de activos estadounidenses (dólar, bonos del Tesoro, acciones). El dólar perdió casi un 12% de su valor, ante el temor de que los aranceles pudieran provocar una desaceleración de la economía estadounidense, una recesión y una política monetaria mucho más acomodaticia por parte de la Reserva Federal.

Desde entonces, los temores sobre los aranceles se han atenuado considerablemente tras la firma de una serie de acuerdos clave entre Estados Unidos y sus principales socios comerciales, entre los que destacan la Unión Europea, Japón y China. El índice de incertidumbre sobre la política comercial de EEUU, que a principios de año alcanzó niveles sin precedentes, ha descendido significativamente. La firma de los acuerdos comerciales no solo ha aportado una mayor certidumbre a las empresas, sino que también ha dado lugar a una reducción de los tipos arancelarios mundiales: el tipo arancelario medio de Estados Unidos se estima que se encuentra ahora en un 15%. Se trata de un porcentaje muy inferior al máximo del 23%, aunque sigue siendo un salto cualitativo con respecto a los niveles previos a los mandatos de Trump, que se situaban entre el 2 % y el 3%.

También se observa un impacto más moderado de los aranceles en la economía mundial de lo que se temía en abril, y la mayoría de los países han capeado bastante bien el temporal arancelario hasta ahora.

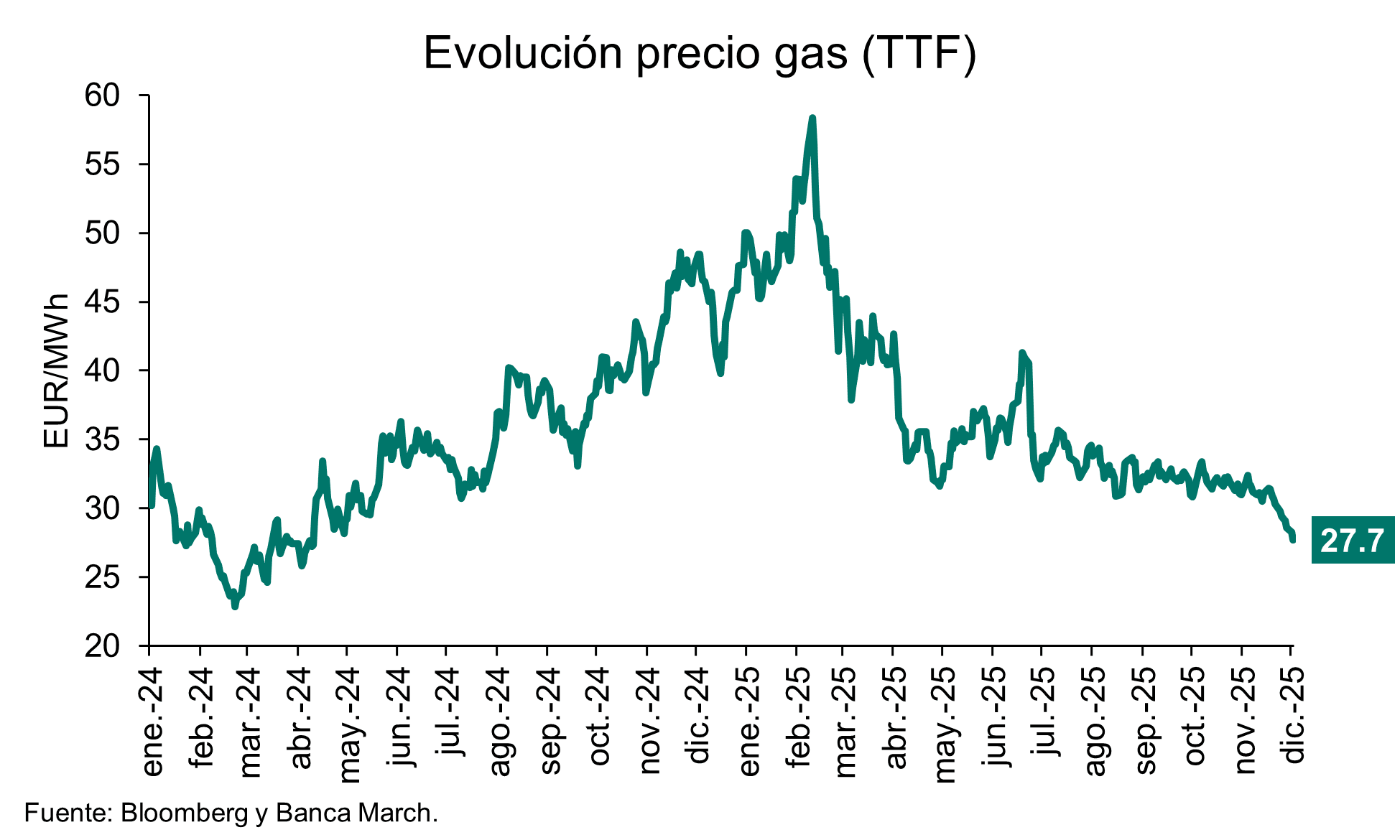

El aumento de los aranceles estadounidenses, los estímulos fiscales y los riesgos geopolíticos pueden contribuir a las presiones inflacionarias en 2026, aunque en Ebury creen que continuará la senda gradual de desinflación, gracias a la caída de los precios de las materias primas.

Todas las divisas del G10 ganaron terreno frente al dólar el año pasado, siendo las principales beneficiadas las europeas, que emergieron como alternativa ante la errática política comercial estadounidense. La corona sueca encabezó el ranking de rendimiento, seguida de cerca por el franco suizo y el euro, que estuvo impulsada por la sorprendente solidez que demostró la economía de la Eurozona.

2026: un año de optimismo cauteloso y crecimiento impulsado por la IA

Los expertos de Ebury avisan que "entramos en 2026 con una serie de incertidumbres clave que siguen pesando sobre los mercados". Aunque la incertidumbre arancelaria ha quedado prácticamente atrás, "aún estamos lejos de ver el efecto completo de los aranceles sobre la economía mundial", que "durará un par de años o más", ya que las empresas han absorbido parte de los sobrecostes.

La respuesta de las economías a los aranceles será clave para la trayectoria de la política monetaria en 2026. "Creemos que el crecimiento mostrará resiliencia este año, en parte debido a la moderación de la inflación y a la flexibilización de la política monetaria. La inversión en inteligencia artificial (IA) debería proporcionar un impulso al crecimiento, especialmente en EEUU", apuntan.

La inflación podría mantenerse elevada debido a los aranceles y al impacto de los cambios demográficos en el mercado laboral, pero se mantendrá cerca de los objetivos de los bancos centrales este año y muchos de ellos estarán pensando en el momento adecuado para subir los tipos de interés. En Estados Unidos, los mercados estarán más pendientes de la nueva composición del FOMC, y especialmente dela sustitución de Powell en mayo como presidente.

Las tendencias más importantes en los mercados este año, según Ebury, serán:

- 1) El crecimiento mundial mostrará resiliencia en medio del boom de IA. El crecimiento mundial mostró una resiliencia sorprendente en 2025 ante el proteccionismo estadounidense, impulsado por unos mercados laborales robustos, una inflación generalmente moderada y unas políticas monetarias y fiscales más acomodaticias. Está resiliencia se mantendrá en 2026. La incertidumbre arancelaria debería seguir pesando sobre el comercio, pero no esperamos que la actividad mundial se vea muy afectada ahora que se han reducido la mayoría de las restricciones comerciales. La bajada de tipos por parte de los bancos centrales debería permitir unas tasas de crecimiento sólidas, especialmente teniendo en cuenta el desfase temporal entre los recortes y el repunte de la actividad económica. Una cuestión clave es cómo afectará la IA a la economía mundial. Quienes esperan un crecimiento explosivo inmediato impulsado por la IA quizá tengan que esperar, ya que las mejoras significativas en la productividad tardarán varios años en llegar. Sin embargo, la inversión en IA por sí sola podría aumentar considerablemente el PIB, mientras que los primeros indicios de mejoras operativas (por ejemplo, la eliminación de tareas rutinarias y la optimización de la asignación de recursos) podrían dar lugar a ligeras mejoras en la eficiencia corporativa. Esto debería suponer una ventaja para el mundo desarrollado, más que para los mercados emergentes, y especialmente para EEUU y China, que lideran la inversión en IA. Con los mercados laborales abocados a enfriarse este año (el estadounidense y el británico parecen especialmente frágiles), el gasto fiscal debería apuntalar en cierta medida el crecimiento. Sin embargo, este gasto será desigual entre países. Europa es un buen ejemplo de ello. Los países con bajos niveles de deuda (Alemania y los países nórdicos) están en una posición más saneada para acometer grandes inversiones públicas, mientras que las naciones más endeudadas (Italia, Francia) tendrán mucho menos margen de maniobra. Este problema se ve agravado por la aparente incapacidad de las autoridades del bloque para aprobar reformas de pensiones, lo que supone una mayor carga para los contribuyentes, que deberán sostener económicamente a una proporción cada vez mayor de la población; un problema que no se da exclusivamente en la zona euro.

- 2) Los principales bancos centrales adoptarán una postura agresiva. Gran parte de los ciclos de recortes ya han quedado atrás en el G10. El BCE parece haber terminado, la Fed y el Banco de Inglaterra no parecen tener mucho más margen (como mucho, quizá uno o dos recortes más), mientras que se espera que otros pocos (entre ellos el RBA, el RBNZ y el BoC) empiecen a subir tipos en 2026. Para finales de año, no solo creemos que los tipos de los bancos centrales habrán tocado fondo, sino que las condiciones económicas podrían justificar un moderado endurecimiento de las condiciones de financiación en algunas economías. Es probable que muchas de las economías avanzadas sigan experimentando una inflación superior al objetivo este año. Una posible caída de los precios de la energía, que se vería aún más intensificada por un alto el fuego entre Rusia y Ucrania, podría dar lugar a una inflación general más débil. Sin embargo, es probable que las presiones sobre los precios subyacentes sigan persistiendo, especialmente en el sector servicios. La relativa rigidez de los mercados laborales podría mantener elevado el crecimiento salarial, mientras que los aranceles estadounidenses y la erosión de la independencia de la Fed proporcionan más argumentos para una postura 'hawkish' por parte de los bancos centrales. La principal consecuencia de cualquier posible giro hacia una política monetaria más restrictiva es el impacto en los rendimientos de los bonos a nivel mundial. Los mercados financieros miran siempre hacia el futuro, por lo que un indicio de un cambio hacia una política monetaria más restrictiva podría provocar un aumento de los rendimientos en el extremo corto de la curva (y posiblemente en el largo si las expectativas de inflación se desanclan). Un aumento gradual y controlado de los rendimientos, provocado por las fuertes expectativas de crecimiento o las ligeras subidas de los tipos de interés, resultaría aceptable. No obstante, una subida de rendimientos más brusca haría sonar las alarmas, dado su impacto en las valoraciones bursátiles, los costes de financiación y el riesgo de recesión. "Por lo tanto, sugerimos a los bancos centrales que actúen con mucha cautela". La deuda soberana también supone un riesgo importante para los rendimientos de los bonos soberanos este año, ya que los gobiernos de muchas economías avanzadas se enfrentan a enormes déficits fiscales y elevados ratios de deuda sobre el PIB. El aumento del endeudamiento debido al envejecimiento de la población, la disminución de la población activa y las políticas antiinmigración deberían dar lugar a una mayor emisión de deuda y añadir una presión alcista adicional sobre los rendimientos. Los gobiernos están teniendo enormes dificultades para introducir recortes al gasto público, por pequeños que sean. Un aumento significativo de los rendimientos de los bonos soberanos a largo plazo es el mayor riesgo para la economía mundial en 2026.

- 3) ¿Continuará la debilidad del dólar estadounidense? A pesar de la depreciación del dólar este año, seguimos siendo pesimistas en 2026. La incertidumbre comercial ha disminuido, pero no ha desaparecido, y creemos que los aranceles deberían mantener una prima de riesgo sobre el dólar, aunque sea modesta. Es probable que el mercado laboral estadounidense se enfríe aún más, sobre todo porque la economía sigue adoleciendo de una menor inmigración, el auge de la IA y los cambios demográficos, en particular el envejecimiento de la población activa. Hasta ahora, los datos apuntan a una economía que no genera empleo pero que tampoco lo destruye, y aunque no esperamos una desaceleración masiva, la congelación de las contrataciones suele preceder al aumento de los despidos. Los temores de un aumento de la inflación provocado por los aranceles están resultando infundados hasta ahora. No creemos que la Fed se vaya a precipitar, pero con la inflación en descenso y el mercado laboral enfriándose, se sentirá cómoda llevando a cabo nuevos recortes en 2026, lo cual debería pesar sobre el dólar. Esperamos al menos dos recortes de tipos este año, un ritmo de bajadas más agresivo que el esbozado en el gráfico de puntos del FOMC en diciembre de 2025

- 4) La batalla por el control de la Fed. La incertidumbre en torno a la composición del Comité Federal de Mercado Abierto será clave para los mercados este año. No solo afectará a la posible trayectoria de los tipos de interés estadounidenses, sino también al grado en el que la Fed podrá mantener su independencia. Como es lógico, la atención se está centrando en quién sustituirá a Powell cuando termine su mandato en mayo. Los mercados de apuestas siguen apuntando al aliado de Trump y moderado Kevin Hassett, favorito según Polymarket (40%), aunque por un margen muy estrecho frente sobre Kevin Warsh (37%). Pero algunas figuras destacadas dentro de la Administración Trump se oponen a su nombramiento. No creemos que el nombramiento de Hassett o Warsh vaya a cambiar drásticamente la trayectoria de los tipos de interés, a pesar de sus claras preferencias por una política monetaria flexible. Al fin y al cabo, solo representarían un voto dentro del comité y puede que les resulte difícil conseguir el apoyo de sus compañeros. Además la preocupación por salvaguardar la credibilidad de la institución actuará como contrapeso frente a las injerencias de la Casa Blanca. La rotación anual de los miembros con derecho a voto, que se producirá este mes, también debería ser un factor mitigante, ya que tres de los cuatro nuevos miembros con derecho a voto (Hammack, Logan y Kashkari) son considerados 'halcones'. En cualquier caso, tanto un presidente dovish de la Fed, como los temores persistentes sobre la independencia de la institución respaldan nuestra visión pesimista para el dólar. Curiosamente, los tipos a largo plazo de los bonos del Tesoro estadounidense se mantienen altos e incluso han aumentado, a pesar de las recientes comunicaciones dovish de la Reserva Federal. De momento, las expectativas de inflación en EEUU siguen contenidas, pero eso podría cambiar si la influencia de Trump sobre la política monetaria se intensifica y empieza a manifestarse de forma más evidente. En este sentido, la decisión del Tribunal Supremo sobre la gobernadora de la Fed, Lisa Cook, será clave, y es probable que se emita en algún momento del segundo trimestre.

- 5) El estímulo alemán podría impulsar la recuperación europea. Tenemos una visión ligeramente optimista con respecto a la economía de la zona euro en 2026. Los indicadores recientes de actividad sugieren que la economía de la zona euro está evolucionando relativamente bien, con un crecimiento que ha superado las previsiones del BCE. La demanda interna parece estar compensando el impacto externo de los aranceles, una tendencia que creemos que continuará dada la menor inflación (en particular, la caída de los precios de la energía) y la reducción de los costes de financiación. También vemos indicios de que el bloque común se está adaptando rápidamente a los aranceles, diversificando los destinos de sus exportaciones, y apostando especialmente por los mercados asiáticos. La actividad debería verse respaldada por el enorme paquete fiscal alemán que prevé una inversión de 500.000 millones€ en infraestructura, cuyo impacto económico todavía no se ha materializado por completo. Prevemos que esta inyección fiscal aumente el empleo, el consumo interno y la inversión en 2026, lo que debería traducirse en un crecimiento más alto en la economía de la zona euro (Alemania representa entre el 25% y el 30%). Creemos que este año se pueden dar sorpresas al alza en el crecimiento europeo dada la renovación de las infraestructuras, la solidez del mercado laboral, una política monetaria más acomodaticia y la mayor inversión en IA. Estas sorpresas serían incluso más probables si el efecto negativo de los aranceles se disipa más rápido de lo previsto.

- 6) La economía británica se ralentizará ante los crecientes obstáculos fiscales. La economía británica se mantendrá en un estado de estanflación. En diciembre de 2025, el Comité de Política Monetaria afirmó que el presupuesto sería "ligeramente positivo" para el crecimiento del Reino Unido en 2026. No compartimos su optimismo y solo podemos suponer que esta valoración descansa sobre la asunción de que el presupuesto tendrá un efecto deflacionario que, a su vez, podría estimular la actividad. Vemos muy pocos elementos en el presupuesto que puedan considerarse favorables para el crecimiento. Dado que la presión fiscal en Gran Bretaña se encuentra ahora en máximos históricos desde el fin de la Segunda Guerra Mundial, vemos un mayor riesgo de que se produzca un "efecto de desplazamiento". Tampoco estamos convencidos de que un mayor gasto en bienestar social vaya impulsar de forma neta el crecimiento, ya que su "efecto multiplicador" es generalmente bajo en el Reino Unido. La naturaleza diferida de las subidas impositivas permitirá que el aumento de la presión fiscal sea moderado en el ejercicio fiscal de 2026. Sin embargo, las empresas y los consumidores no solo responden a las condiciones económicas actuales, sino que sus decisiones de gasto e inversión también se ven influidas por las expectativas a futuro. El rápido enfriamiento del mercado laboral (187 000 puestos de trabajo perdidos desde el presupuesto de 2024) dará lugar a un menor consumo por parte de los hogares y a un crecimiento lento. La inflación en el Reino Unido ha tocado techo y debería seguir convergiendo hacia el objetivo del Banco de Inglaterra este año, tras haberse situado en noviembre más cerca del 3% que del 4% por primera vez en seis meses. Esto debería contribuir a aliviar la presión sobre los salarios reales y el poder adquisitivo de los consumidores, teniendo en cuenta que el crecimiento salarial nominal parece que se mantendrá relativamente alto. Sin embargo, la combinación de riesgos para las perspectivas nos ha llevado a revisar a la baja nuestras previsiones para la libra esterlina.

- 7) China: la economía de Schrödinger: La ansiedad del mercado por las perspectivas de crecimiento de China se disparó tras la victoria electoral de Trump, alcanzando su punto álgido tras el Día de la Liberación. Sin embargo, desde entonces, las exportaciones chinas han demostrado una notable resiliencia gracias a una mayor diversificación hacia mercados no estadounidenses, al transbordo de mercancías y a sus precios competitivos. Además, las exportaciones se han sofisticado en los últimos años, lo que ha permitido una mayor integración de China en las cadenas de suministro mundiales. Los buenos resultados de las exportaciones y las sorpresas positivas del PIB indican que probablemente se haya alcanzado el objetivo de crecimiento para 2025, situado "en torno al 5%". No obstante, la demanda interna sigue siendo débil, el desplome del mercado inmobiliario continúa lastrando la confianza del consumidor, el desempleo juvenil sigue siendo elevado y persisten las presiones deflacionistas. La campaña destinada a frenar la competencia de precios, contribuirá en cierta medida a aliviar las presiones deflacionistas. Tenemos dos grandes dudas con respecto a China:

- a) ¿Pondrán mayor énfasis las autoridades chinas en impulsar la demanda interna o seguirá predominando el modelo basado en las exportaciones? Las perspectivas a corto plazo apuntan solo a una desaceleración gradual del crecimiento. Las medidas para impulsar la demanda interna, como la ampliación hasta 2026 del exitoso programa de renovación de bienes de consumo, son positivas, pero los esfuerzos siguen pareciendo limitados. No se descarta la posibilidad de aplicar estímulos más contundentes, ya que la preocupación por la demanda interna parece estar cobrando mayor importancia.

- b) ¿Cómo evolucionará la rivalidad económica entre EEUU y China? Las tensiones con EEUU se han atenuado por el momento, tras la firma de la tregua comercial a finales de octubre y las señales de que se están organizando nuevas reuniones entre Trump y Xi, pero los problemas subyacentes persisten. El tipo de cambio efectivo real seguirá respaldando la competitividad de las exportaciones chinas.

- 8) Perspectivas favorables para las divisas de mercados emergentes. La mayoría de las divisas de los mercados emergentes deberían aprovechar un dólar más débil, especialmente bajo la presión de nuevas bajadas de los tipos de interés por parte de la Reserva Federal. Estas divisas seguirán ofreciendo oportunidades de carry trade interesantes este año y muchas de ellas (especialmente las de América Latina) ofrecerán altas tasas de rendimiento real. El crecimiento en los mercados emergentes debería mantenerse sólido este año, especialmente tras la relajación de la política monetaria y el control de la inflación en gran parte de los países. Esta relajación de las presiones inflacionistas debería mejorar el atractivo de inversión en los países en desarrollo. La alta diversidad y la falta de homogeneidad entre los mercados emergentes garantizan que el rendimiento del mercado de divisas seguirá siendo desigual. Será interesante ver si el rápido auge de la IA provoca alguna divergencia en este sentido, ya que algunas economías asiáticas (en particular, China, India, Singapur, Malasia y Corea del Sur) parecen estar bien posicionadas para beneficiarse de cualquier impulso de crecimiento relacionado con ella. No obstante, el aumento de los riesgos geopolíticos podría suponer un obstáculo, en particular, la escalada de las tensiones comerciales entre EEUU y China, o un recrudecimiento de los conflictos en Oriente Medio. Se espera otro año de alto riesgo, sin la paz y la tranquilidad que anhelan los inversores.