Gobernadores de la Fed subrayan que los tipos de interés se encuentran cerca del nivel neutral, por lo que hay poca necesidad de reducirlos más mientras los precios no se acerquen al objetivo de la Reserva Federal.

Miguel Ángel Valero

Se le amontonan los problemas a Trump. Por un lado, la inflación mantiene su senda de moderación, lo que resta argumentos en la campaña para bajar los tipos de interés en la que está embarcado el presidente de EEUU. Por otra, el primer banco que presenta resultados de 2025, JP Morgan, que es además el mayor de EEUU por volumen de activos gestionados, sufre una caída del 4,1% en Bolsa tras incrementar el 33% las provisiones por riesgo de crédito, principalmente derivadas de la adquisición del negocio de tarjetas de crédito de Apple —anteriormente gestionado por Goldman Sachs, y ganar el 2% menos aunque los ingresos crezcan el 4%.

Además, su CEO, Jamie Dimon, avisa que la propuesta de Trump para limitar los intereses de las tarjetas de crédito al 10% puede restringir significativamente el acceso de los consumidores a la financiación y perjudicar la economía de EEUU. También alerta que una mayor injerencia en la Reserva Federal puede provocar un repunte de la inflación.

Sobre Groenlandia crecen las discrepancias internas. La portavoz de la Casa Blanca insiste en que el uso de la fuerza militar sigue siendo una opción, mientras que el secretario de Estado, Marco Rubio, resta importancia a esa posibilidad y asegura que el objetivo es comprar la isla.

Trump 'calienta' las negociaciones con Dinamarca y con Groenlandia al asegurar que cualquier opción que no sea la anexión de la isla a EEUU es "inaceptable". Cree que "la OTAN se vuelve mucho más formidable y eficaz con Groenlandia en manos de EEUU”, y en su Truth Social escribe: “OTAN: Dile a Dinamarca que salga de ahí ¡YA!“, porque "EEUU necesita a Groenlandia para su seguridad nacional” y “es fundamental para la Cúpula Dorada que estamos construyendo”, el gran escudo antimisiles que busca proteger a todo el territorio estadounidense desde el espacio a partir de 2028 y que cuenta con una inversión de 175.000 millones$ (más de 150.000 millones€).

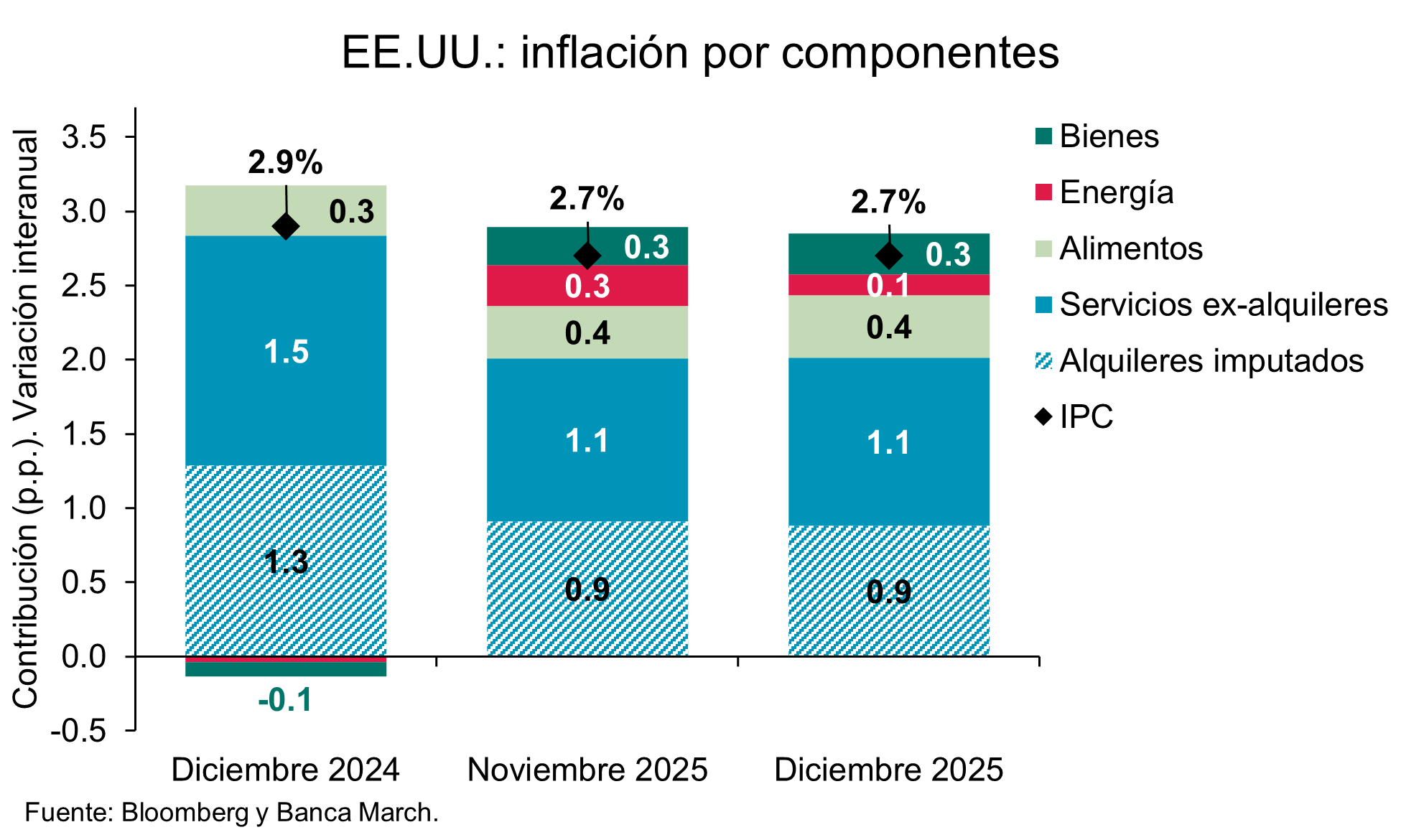

Mientras, se confirma que las presiones inflacionistas se moderaron en EEUU Unidos en el tramo final del año pasado. El IPC se mantuvo sin cambios en el +2,7% interanual al tiempo que la tasa subyacente repitió niveles del +2,6%. Tras haber tocado mínimos en abril –cuando el IPC se situó en +2,3% y quedó marcado por la agresiva introducción de aranceles– se inició un repunte sostenido hasta +3% en septiembre y, ahora, con el dato de diciembre, se confirma una relajación al cerrar 2025 en niveles del +2,7%.

Por el lado de los componentes, destaca el freno de los precios de la energía, que avanzaron un +2,3% interanual frente al +4,2% anterior y, con ello, aportaron una décima a la inflación (3 en noviembre). Por su lado, repuntaron cinco décimas los precios de los alimentos al avanzar un +3,1% interanual. En el lado de la tasa subyacente, sin cambios en el ritmo de crecimiento de los precios de los servicios (+3% interanual) y también en los bienes (+1,4%). Este último dato sugiere que el impacto de los aranceles sobre los precios de bienes podría haber alcanzado ya su punto máximo. Mientras tanto, en los servicios, partidas como los alquileres imputados han mostrado estabilidad, pero han repuntado las relacionadas con el ocio (+4% interanual en diciembre vs. +2,4% previo), lo que indicaría una cierta presión al alza en los precios por crecimiento de salarios y sobre todo por una mayor demanda de consumo de servicios y gasto discrecional.

El presidente de la Fed de Richmond, Tom Barkin, aplaude el dato del IPC, pero avisa que la presión inflacionaria persistirá, dado que las empresas continúan trasladando a los consumidores los incrementos de precios derivados de los aranceles. Por su parte, el presidente de la Fed de San Luis, Alberto Musalem, cree que los tipos de interés se encuentran cerca del nivel neutral, por lo que hay poca necesidad de reducirlos más mientras la inflación permanezca elevada, contradiciendo a Trump. Además, los riesgos inflacionarios se están moderando, por lo que reitera su expectativa de que los precios comiencen a converger hacia el objetivo de la Reserva Federal más adelante este año.

Por si no fueran suficientes, China cierra 2025 con superávit comercial récord, pese a los aranceles de Trump. En diciembre las exportaciones avanzaron un 6,6% más que las importaciones (+5,7%). El superávit comercial se elevó hasta los 114.140 millones$ en diciembre, 1,2 billones en todo 2025, apoyado en las mayores exportaciones hacia los países del sudeste asiático (+13%), África (+26%), Latinoamérica (+7%) y Europa (+8%), que más que compensaron la caída del 20% de las ventas a Estados Unidos, que termina el año pasado en su menor peso (11%).

Columbia Threadneedle

A Anthony Willis, Senior Economist de Columbia Threadneedle Investments, le llama la atención que los mercados siguen tranquilos pese a un comienzo de año intenso desde el punto de vista geopolítico: Venezuela, Irán y Groenlandia, entre otros focos. Las inversiones de las petroleras estadounidenses tardarán un tiempo considerable en traducirse en un aumento de la oferta procedente de Venezuela. Será necesario un volumen significativo de inversión en capital, lo que requerirá estabilidad política.

Una intervención de Trump en Irán puede hacer que el sentimiento del mercado se deteriore por las represalias que tomará el régimen de los ayatolás contra Israel y contra las bases de EEUU en la región.

En cuanto a Groenlandia, debería existir un amplio margen para el compromiso, dado que, aunque se trata de un territorio autónomo, en última instancia forma parte de Dinamarca y, por tanto, de la OTAN. En consecuencia, ya es una región aliada de EEUU, que mantiene una base militar en Groenlandia desde hace más de 70 años. Aunque ahora cuenta con apenas 200 soldados allí, ha llegado a desplegar hasta 10.000, "y podría aumentar fácilmente ese número si realmente le preocupa que China y Rusia ganen mayor influencia en la región ártica", señala.

El experto de esta gestora considera "más preocupante" la imputación penal al presidente de la Fed, Jerome Powell: "Ésta es, probablemente, la amenaza más inmediata para el mercado en términos de sentimiento. En el pasado ya hemos visto que cualquier duda sobre la independencia de la institución es mal recibida por los mercados financieros". "Powell respondió con firmeza y sugirió que el asunto no tiene nada que ver con sobrecostes ni con un posible fraude, sino con mantener la presión para nuevas bajadas de los tipos de interés. Una percepción de falta de independencia de la Fed resulta problemática para los mercados financieros, algo que ya se ha reflejado en el repunte de los precios tanto del oro como de la plata", añade.

"El panorama económico es razonablemente positivo y las expectativas para la próxima temporada de resultados empresariales se mantienen firmes. Los mercados de renta variable han mostrado resiliencia hasta el momento, aunque todavía es pronto. En nuestra opinión, mientras el foco se mantenga en la economía y en los resultados, la situación debería evolucionar de forma favorable. Si, por el contrario, reaparecen las preocupaciones políticas o las dudas sobre la independencia de la Fed, el sentimiento del mercado podría verse desestabilizado. De ser así, es probable que asistamos a un aumento de la volatilidad en los mercados", avisa.