Miguel Ángel Valero

El anuncio del nuevo buscador de OpenAI marca el inicio de una nueva línea de negocio para la compañía y abre una carrera renovada por el dominio del mercado de búsquedas en internet. Actualmente, Chrome, el navegador de Alphabet, lidera ampliamente este sector con una cuota cercana al 90%, seguido por Bing, de Microsoft, con un 3,4%.

La propuesta de Sam Altman busca aprovechar los modelos de inteligencia artificial para enriquecer y ampliar las capacidades de navegación, haciendo del buscador una herramienta más proactiva: capaz de ofrecer alternativas, realizar reservas y brindar recomendaciones personalizadas, todo ello mediante la interacción en lenguaje natural.

Alphabet, a través de Google, ha mantenido el liderazgo en las búsquedas en línea en Occidente durante más de dos décadas. Su posición dominante ha sido objeto de controversia, llegando incluso a los tribunales por demandas de competidores. Recientemente, la compañía logró evitar la escisión de su negocio de búsqueda respecto a la matriz principal.

Aunque el lanzamiento del buscador de OpenAI representa una señal de alerta para el gigante tecnológico, no es la primera vez que Alphabet enfrenta amenazas a su ecosistema, y en el pasado ha sabido salir fortalecido. Además, cuenta con una sólida base de usuarios, un ecosistema de aplicaciones interconectadas —Maps, YouTube, Fotos, Calendario, Gmail, Documentos, almacenamiento en la nube, entre otros—, recursos financieros superiores y modelos de IA que rivalizan con los de OpenAI.

La incursión de OpenAI en el ámbito de los buscadores refleja la creciente omnipresencia de esta tecnología en nuestra vida cotidiana. Independientemente de quién lidere esta nueva carrera, los usuarios seremos testigos de una transformación profunda en productos tan habituales como los navegadores web.

La llamada “destrucción creativa” ya está en marcha, y ningún gigante tecnológico quiere quedarse atrás. De hecho, Sundar Pichai, CEO de Alphabet, ha advertido que uno de los mayores riesgos en esta revolución es perderse la ola de innovación. Por ello, las empresas seguirán invirtiendo en capacidad computacional para perfeccionar sus modelos, integrarlos en sus productos y ofrecer experiencias diferenciadoras que impulsen sus ingresos. Una dinámica que seguirá alimentando el círculo virtuoso de la tecnología en los próximos trimestres.

Google logra la "ventaja cuántica práctica"

En 2019, Google aseguraba haber logrado la "supremacía cuántica". Seis años después, afirma haber alcanzado la “ventaja cuántica práctica”, la resolución en poco más de dos horas de problemas que a los superordenadores más potente del mundo les costaría más de tres años. El algoritmo Quantum Echoes permite “resolver con precisión en regímenes que son, en la actualidad, intratables con las supercomputadoras clásicas”, por lo que está "más allá del clásico de la computación cuántica”.

Pero lo más importante es que, según Google, “el esquema es fácilmente aplicable a sistemas físicos reales”, y que esta prueba de concepto abre la puerta a desarrollos útiles en los próximos cinco años.

Harmut Neven, vicepresidente de Ingeniería de Google y fundador y gerente de su laboratorio de Inteligencia Artificial Cuántica de la multinacional, asegura que “podemos hacer predicciones sobre sistemas del mundo real”, y que “con este algoritmo tenemos la primera herramienta a mano que nos acerca a aplicaciones del mundo real”,

Lazard AM: EEUU se beneficia del entusiasmo por la IA

La economía mundial sigue atravesando una fase de gran turbulencia, entre tendencias de desglobalización y riesgos geopolíticos crecientes. Sin embargo, últimamente las perspectivas globales han mejorado ligeramente: la reducción de los aranceles estadounidenses ha contribuido a disminuir algo la incertidumbre y a estabilizar las perspectivas de crecimiento. Desiree Sauer, estratega de inversiones de Lazard AssetManagement, cree que "por el momento no se vislumbra una recesión, aunque los conflictos comerciales y la caída de los ingresos reales frenan el dinamismo económico y reducen la confianza de los consumidores.

Sin embargo, Sauer ve debilidades estructurales: "El crecimiento de nuevos puestos de trabajo se encuentra en un nivel históricamente bajo, lo que indica una disminución de la demanda de mano de obra. Al mismo tiempo, sin embargo, también está disminuyendo la oferta de mano de obra. El endurecimiento de la política de inmigración, incluidas las deportaciones masivas, podría dificultar el acceso a la mano de obra en sectores clave. Esto no solo aumentaría los costes para las empresas, sino que también afectaría a la productividad".

Pero reconoce que el hecho de que la disminución de la demanda de mano de obra vaya acompañada de una disminución de la oferta de trabajo podría contribuir a que el mercado laboral alcance por sí solo un nuevo equilibrio a medio plazo. El actual auge de la inversión en inteligencia artificial tendrá un efecto positivo a largo plazo en la economía estadounidense, ya que ocupa una posición de liderazgo en este campo de futuro. "Por lo tanto, esperamos que el crecimiento de la productividad en EEUU siga siendo significativamente mayor que en otros países", explica.

La inflación debería seguir acelerándose, impulsada por el aumento de los aranceles comerciales y la contracción de la oferta de mano de obra como consecuencia de una política migratoria más restrictiva. "Aunque la Reserva Federal dio los primeros pasos en septiembre para estabilizar la economía y el mercado laboral, el margen para una mayor flexibilización de la política monetaria sigue siendo limitado, dada la presión inflacionista, a menos que se produzca una recesión económica significativa", avisa.

A esto se suma un riesgo potencial para la independencia a largo plazo de laReserva Federal: "La presión política por parte del Gobierno estadounidense pone de manifiesto la tensión actual entre la independencia de la política monetaria y la influencia política".

Otra carga es la deuda pública en constante crecimiento, que ha aumentado continuamente desde la crisis financiera mundial y ha incrementado enormemente la carga de los intereses. "Aunque medidas como la One Big Beautiful Bill Act proporcionan un impulso económico, el déficit presupuestario seguirá aumentando", advierte Sauer.

Las estrategias del Gobierno estadounidense para aumentar los ingresos del Estado, entre ellas el aumento de los ingresos por aranceles, los programas de reducción de costes como el programa DOGE y la exigencia de tipos de interés más bajos, podrían aliviar un poco la situación. Sin embargo, es cuestionable que constituyan una solución sostenible. "Gracias al estatus del dólar como moneda de reserva mundial y a la confianza de los inversores, que sigue existiendo, aunque algo debilitada debido a la situación política, no se espera una crisis aguda de la deuda pública a corto o medio plazo", afirma la experta de la gestora de Lazard.

¿Qué significa esto para los inversores? Según Sauer, la gran cantidad de incertidumbres en materia de política comercial y geopolítica probablemente seguirá provocando una mayor volatilidad en los mercados de capitales. No obstante, se mantiene optimista en general con respecto a las acciones, aunque, tras el fuerte repunte de los últimos meses, resulte difícil esperar nuevas ganancias significativas.

Vaticina que la inteligencia artificial seguirá siendo el asunto dominante en materia de inversiones en los próximos trimestres: "Las acciones estadounidenses y chinas se benefician especialmente de esta tendencia, ya que la expansión masiva en el ámbito de la IA está cambiando las estructuras económicas en todos los sectores y, por lo tanto, generando ganancias de productividad», afirma Sauer.

Sin embargo, el optimismo y la fuerte afluencia de capital no deben contribuir cuenta los riesgos: «La monetización de estas inversiones será decisiva para el éxito futuro de la IA", afirma Sauer. Para los inversores en euros, también se plantea la cuestión de si una posible nueva devaluación del dólar podría reducir o incluso neutralizar por completo las ganancias potenciales de las acciones estadounidenses.

Aunque Europa está claramente por detrás de EEUU y China en el desarrollo de la IA, muestra una dinámica positiva: "La inflación está controlada, los informes empresariales son sólidos y las acciones europeas tienen una valoración mucho más favorable que las estadounidenses», afirma Sauer. No obstante, existen retos, como los aranceles, la fortaleza del euro (para las empresas exportadoras) y la creciente presión competitiva de Asia. Por lo tanto, la experta considera conveniente centrarse en la calidad.

DWS: la digitalización necesitará mucha más energía

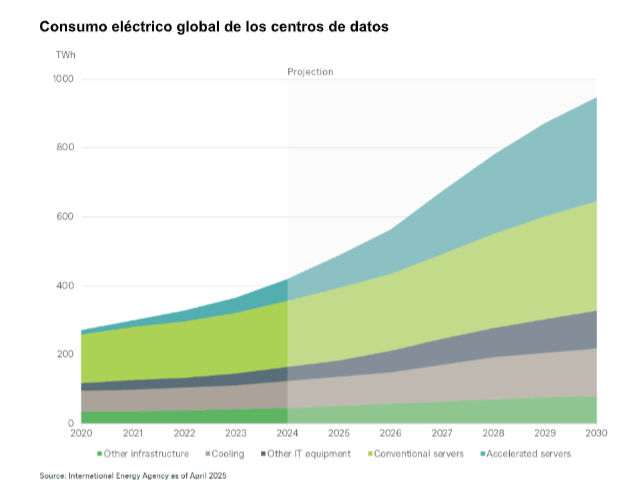

La digitalización se alinea con la sostenibilidad. Nuestro futuro digital va a requerir mucha más energía de lo que la mayoría imagina. El progreso tecnológico avanza a un ritmo vertiginoso, especialmente en los ámbitos de la IA y de los criptoactivos. Los modelos generativos, el análisis de datos a tiempo real y las aplicaciones basadas en blockchain están transformando tanto la economía como la sociedad. "Sin embargo, esta transformación digital conlleva un efecto secundario que a menudo pasa desapercibido: el aumento significativo de la demanda global de electricidad", advierte un análisis de DWS.

La infraestructura que sustenta la IA y los criptoactivos, como los centros de datos, las soluciones de almacenamiento y los chips especializados, se está consolidando como uno de los mayores consumidores de energía a nivel mundial. Los centros de datos y las granjas de minería de criptos operan de forma ininterrumpida, para ejecutar cálculos complejos y procesar transacciones. Las exigencias en materia de refrigeración, seguridad y estabilidad de la red eléctrica han aumentado de manera constante. Esto genera una tensión creciente sobre las redes eléctricas, que deben mantener la estabilidad ante cargas constantes y adaptarse con flexibilidad a los picos de demanda.

Mientras tanto, la importancia estratégica de los proveedores de hardware está ganando relevancia, especialmente aquellos que ofrecen soluciones de seguridad para infraestructuras críticas, como centrales nucleares y turbinas. La disponibilidad de materias primas críticas se está convirtiendo en un factor geopolítico determinante, que puede influir en las decisiones de inversión.

No es únicamente el mundo digital el que está impulsando el aumento de la demanda energética. La electrificación también está evolucionando hacia un modelo en el que la generación y el consumo se vuelven cada vez más descentralizados y dinámicos. Los vehículos eléctricos, las cadenas de suministro inteligentes y los procesos de producción automatizados son solo algunos ejemplos de esta transformación.

Alemania desempeña un papel pionero tanto en el ámbito tecnológico como en el regulatorio. No obstante, la huella ecológica de este desarrollo es compleja. Además de las emisiones de CO₂, factores como el consumo de agua para refrigeración y el uso del suelo adquieren una importancia central. Tras esta transformación subyacen imperativos económicos y directrices políticas, pero también un compromiso creciente con la responsabilidad social y medioambiental. La sostenibilidad se ha convertido en un componente estructural de la planificación corporativa a escala global y también está influyendo en cómo se ejecuta la transformación de la electrificación.

Se necesitan innovaciones para hacer frente al creciente aumento de la demanda energética. Entre las soluciones clave destacan las energías renovables, los sistemas de refrigeración líquida y los diseños de chips energéticamente eficientes. Los chips de gestión energética y las nuevas tecnologías de red eléctrica están contribuyendo a redefinir la distribución y el uso de la electricidad.

Los marcos regulatorios y las estrategias de inversión basadas en criterios ASG adquieren una relevancia cada vez mayor, especialmente en lo relativo a la seguridad de las infraestructuras críticas y al uso sostenible de los recursos. La escalabilidad y la seguridad del suministro a largo plazo están pasando a ocupar un lugar central en la agenda energética y de inversión global.

“Europa, y Alemania en particular, parecen estar bien posicionadas en esta transformación”, afirma Olivier Souliac, Head Indexing en Xtrackers Products en DWS. “Los grandes programas de infraestructuras y los incentivos a la innovación tecnológica están contribuyendo a sentar las bases para una infraestructura de IA sostenible, sistemas inteligentes de suministros y la movilidad del futuro”, añade.

La carrera contra el tiempo comenzó hace ya un tiempo. Lograr que la IA, los criptoactivos, y la electrificación de la economía sean transformadoras y sostenibles será un factor determinante para la viabilidad futura de nuestra sociedad. Tanto en el ámbito empresarial como en el político, las estrategias inteligentes, inversiones audaces y una mayor conciencia sobre los costes ocultos del progreso, siguen siendo de vital importancia.

UBP: inquietud ante una posible burbuja de IA

Por su parte, la Perspectiva Semanal de UBP La fragilidad aumenta en los mercados, señala que la renta variable global se mantiene al alza, impulsada por un inicio positivo de la temporada de resultados, una retórica comercial más moderada y renovadas expectativas de flexibilización monetaria de la Fed.

Sin embargo, estos factores favorables contrastan con las preocupaciones sobre la calidad crediticia tras informes de fraude en bancos regionales y la inquietud ante una posible burbuja de IA, lo que deja a los mercados más vulnerables a los titulares negativos.

"Mantenemos una visión constructiva en renta variable, centrándonos en una gestión de riesgos más rigurosa, mediante la diversificación entre regiones y sectores, la priorización de balances de calidad y la resiliencia del flujo de caja, y la consideración de estrategias de cobertura (hedging) para proteger las ganancias acumuladas en lo que va de año", señala la firma.

Second Nature capta 22 millones$

En medio de este generalizado y creciente entusiasmo por la IA, Second Nature, la plataforma de roleplay basada en inteligencia artificial para ventas y atención al cliente, culmina una ronda de financiación de 22 millones$, encabezada por Sienna VC y con la participación de Bright Pixel, StageOne Ventures, Cardumen, Signals VC y Zoom, que además es cliente de la compañía.

Basándose en su reconocimiento dentro del sector —como su selección por parte de OpenAI durante su fase beta—, la empresa, cofundada por un exingeniero principal de Facebook y un alto ejecutivo de Kaltura, utilizará los fondos para ampliar sus operaciones y seguir perfeccionando su tecnología líder en formación comercial mediante IA.

Second Nature crea un modelo de datos del playbook de ventas y servicio de cada empresa analizando llamadas grabadas, materiales de marketing y guiones de atención al cliente. A partir de ello, genera una biblioteca de simulaciones realizadas por IA que reflejan los escenarios más comunes a los que se enfrentan los equipos. Estas simulaciones permiten practicar de forma realista con avatares basados en IA capaces de simular objeciones, desafíos y respuestas diversas de los clientes. Tras cada conversación, el sistema ofrece retroalimentación personalizada basada en métricas de rendimiento configurables.

Altamente escalable y de rápida implementación, los clientes pueden crear sus primeras simulaciones con IA en menos de una hora tras el proceso de incorporación, con soporte para más de 20 idiomas, múltiples escenarios y distintos tonos conversacionales.

Con las empresas incorporando la inteligencia artificial en más funciones que nunca, el área de ventas es una de las que más está apostando por la IA para ganar ventaja competitiva. Según McKinsey, las compañías que invierten en IA pueden lograr un aumento de ingresos de hasta un 15% y una mejora de rendimiento de ventas de hasta un 20%, lo que subraya el enorme potencial de las herramientas de alto impacto impulsadas por IA en este ámbito.

A través de su simulación interactiva y avanzada de roleplaying basada en IA, Second Nature ha demostrado de forma constante cómo está transformando el rendimiento en ventas y servicio, cumpliendo e incluso superando las expectativas del sector. Ariel Hitron, cofundador y CEO de Second Nature declaró: “La introducción de la inteligenciaartificial está transformando rápidamente el playbook de los equipos de ventas, atención alcliente y go-to-market. Desde empresas del Fortune 100 hasta startups de rápido crecimiento, las compañías utilizan Second Nature para ayudar a sus equipos a adaptarse a esta nueva realidad, incorporarse más rápido, mejorar su rendimiento y comunicar nuevos mensajes de producto de manera más efectiva. Como líderes en este ámbito, esta nueva ronda de financiación nos permitirá acelerar y ampliar nuestra innovación en producto y tecnología, integrando de forma fluida la formación, el entrenamiento y la certificación personalizados mediante IA dentro del flujo de trabajo de cualquier equipo".

Second Nature se ha implementado en una amplia variedad de sectores —desde recursos humanos hasta educación, sanidad o gestión de residuos— y puede aplicarse a cualquier entorno de relación con clientes. Su éxito ya ha quedado demostrado con clientes como el mercado de seguros GoHealth, donde el tiempo de incorporación se redujo en un 33% y las ventas aumentaron más de un 20%. Por su parte, el líder en videoconferencias Zoom experimentó un incremento en las oportunidades mensuales de 2,78 a más de 6, con una tasa de participación del 100% entre su personal de ventas.

Gonzalo Martínez de Azagra, fundador y socio director de Cardumen Capital, comentó:“Second Nature es el referente en formación y certificación en ventas. Gracias a ello, cuentan con un conjunto de datos de llamadas comerciales incomparable, lo que también les permitirá liderar las ventas impulsadas por IA en el futuro.”