Su nombramiento como sustituto de Jerome Powell también puede servir para calmar los temores sobre la independencia de la Fed, dado que en el pasado ha sido un firme defensor de la autonomía del banco central.

Miguel Ángel Valero

El viernes 30 de enero se dio a conocer al candidato para presidir la Reserva Federal tras el vencimiento del mandato de Jerome Powell: Kevin Warsh. Figura conocida en los círculos académicos del banco central, exmiembro del Comité de la Fed y actualmente consejero independiente de UPS, presenta un perfil institucional y, en los últimos tiempos, favorable a unos tipos de interés más reducidos. No obstante, se posiciona como un aspirante crítico con la política monetaria actual, especialmente en lo relativo al uso intensivo del balance como herramienta de actuación. La reacción del mercado fue favorable para el dólar, pero adversa para los activos de riesgo, en particular para los metales preciosos, que cayeron con intensidad tras conocerse la noticia.

Todavía no se conocen las fechas para que el Senado y el Committee on Banking, Housing and Urban Affairs evalúen su candidatura. Pero sigue la espada de Damocles del senador republicano Thom Tillis, que ha dejado de manera meridianamente clara su intención de bloquear cualquier candidatura hasta que concluya la investigación del Departamento de Justicia sobre Powell. Sin su apoyo, es difícil que un aspirante supere el primer filtro necesario para ser sometido a votación en el pleno.

Ibercaja: con Trump el dólar se ha depreciado el 13.4%

El dólar viene siendo centro de debate en cualquier toma de decisión de inversión desde que Trump tomó posesión el 20 de enero de 2025. Desde entonces, el dólar se ha depreciado frente al euro un 13,4% y frente el índice DXY lo ha hecho un 10,6%. La debilitación del dólar hasta ahora no ha sido casual, y ha respondido a múltiples factores, según un análisis de Ibercaja Gestión:

- nos encontramos en un entorno procíclico, decrecimiento, y en estos entornos los inversores no necesitan refugiarse en dólar;

- el riesgo geopolítico pone en duda su valor como activo refugio, las sanciones a Rusia son un claro ejemplo;

- y el debate sobre el sustituto de Jerome Powell como presidente de la Fed ha puesto en duda la independencia de la autoridad monetaria.

Aun así, desde julio, el dólar había conseguido estabilizarse en un rango de 1,15-1,17 EUR/USD. Sin embargo, en la última semana, la estabilidad se ha roto y el dólar ha tocado niveles de 1,2EUR/USD. El viernes 30 de enero, el dólar se debilitó frente al yen tras conocerse que la FED de Nueva York había realizado 'rate checks' a través del Tesoro. Un 'rate check' consiste en hacer una petición simultánea de un tipo de cambio a distintos agentes del mercado, sin llegar a realizar una transacción. No supone una intervención directa en el mercado, pero manda un mensaje a los inversores, que incorporan a sus expectativas y termina trasladándose al precio del tipo de cambio.

Los inversores ahora interpretan que el Tesoro de EEUU está dispuesto a mantener un yen más fuerte -debilitando así el dólar- si es necesario. Las autoridades de EEUU llevan sin intervenir en el mercado de divisas de forma unilateral desde 1995, y solo lo han hecho de forma coordinada tres veces desde 1998. Realizar 'rate checks' no se considera una intervención, pero confirma la mayor predisposición de esta Administración a realizar una gestión del tipo de cambio más activa.

La justificación a este movimiento es que el Tesoro ha intentado una actuación conjunta con el Banco de Japón. De no haber actuado, la tendencia bajista del yen hubiese obligado al Banco de Japón a vender dólares y, por lo tanto, bonos de EEUU. para mantener el tipo de cambio, tensionando la curva americana. Pese a esto, hay otras teorías, ya que la actuación va en línea con la política arancelaria del gobierno, que trata de forzar una reindustrialización de la economía americana. Con un dólar débil, la industria se fortalece y los ajustes en la balanza comercial son más sencillos.

Pese a que no creemos que un dólar débil 'per se sea' el objetivo de Trump, el presidente se ha mostrado “cómodo” con los niveles actuales del EUR/USD. Lo que sí que está claro es que la probabilidad de que veamos una intervención crece, y el umbral dónde podemos esperar que esta se produzca está más cerca de lo que creíamos. Por tanto, como los inversores tienen esto en cuenta, lo que se deriva es una depreciación del dólar.

La depreciación del dólar frente al yen se ha trasladado al resto de divisas de forma parecida. El hecho de que se haya producido un evento como este afecta a todo el mercado de divisas y el contagio ha sido inmediato. El índice DXY, que mide la fortaleza del dólar frente a una cesta ponderada por las seis principales divisas de los socios de EE. UU., ha caído un -2,1% en la última semana.

Los inversores llevan tiempo exigiendo una mayor compensación por riesgo para mantener dólares, lo que se ha traducido en una fuerte depreciación de la divisa en los últimos doce meses. El dólar lleva meses manteniendo una prima de riesgo negativa, cotizando a un valor menor al que el diferencial de tipos de interés frente a otras divisas nos indica. Durante los últimos diez días, hemos visto como esta prima de riesgo negativa se ensanchaba, reflejando la pérdida de confianza y las expectativas de depreciación de los inversores.

La devaluación del dólar es un fenómeno estructural que, ahora, se ha visto impulsado por una actuación aparentemente puntual, pero que podría responder a una voluntad política de la actual Administración. No obstante, la velocidad de los movimientos no gusta dentro del Gobierno americano y Bessent, secretario del Tesoro, ya salió a calmar a los mercados el miércoles: “EEUU siempre tiene una política de dólar fuerte”; y descartó una intervención inminente en el cruce contra el yen. En el corto plazo, debería de encontrar soporte por debajo del 1,2, aunque si lo rompe, en el medio plazo el siguiente objetivo podría estar en torno al 1,22-1,23 (máximos de 2021).

"Hay que vigilar la exposición excesiva del dólar en las carteras (teniendo en cuenta todas las inversiones), y tratar de diversificar hacia otros mercados para reducirla. Un dólar débil, no obstante, es bueno para la evolución de los resultados empresariales americanos (y malo paras las europeas); y puede afectar al comportamiento relativo de las Bolsas", subrayan en Ibercaja Gestión.

Ebury: Trump sugiere un dólar débil

El Análisis del Mercado de Divisas de Ebury destaca que el dólar cerró la semana pasada prácticamente sin cambios, aunque tras unas sesiones extraordinariamente agitadas y volátiles en los mercados de divisas. El dólar sufrió un duro golpe a principios de semana, cayendo a su nivel más bajo desde principios de 2022, debido a la naturaleza errática de Trump y algunos comentarios suyos que parecían insinuar la búsqueda de un dólar débil. Sin embargo, el dólar se recuperó en la segunda mitad de la semana, impulsado por la candidatura de Warsh a la Fed,las declaraciones 'hawkish' del FOMC y las palabras del secretario del Tesoro, Scott Bessent, defendiendo una política de dólarfuerte.

A finales de esta semana, las reuniones de algunos bancos centrales desviarán temporalmente la atención de EEUU. Tanto el BCE como el Banco de Inglaterra mantendrán los tipos de interés intactos el jueves, aunque el mercado estará muy pendiente del segundo por si detecta indicios sobre la próxima bajada de tipos.

"El Gobierno estadounidense entra en un cierre parcial, pero no esperamos que esto tenga un impacto en los mercados, sobre todo porque no creemos que se vaya a prolongar mucho tiempo", precisan en Ebury. El informe de nóminas no agrícolas estadounidenses correspondiente a enero se publicará el viernes, según lo previsto.

- EUR: Consideramos que la subida del EUR/USD por encima de la cota de 1,2 fue excesiva, sobre todo teniendo en cuenta las declaraciones de Scott Bessent. No obstante, las cifras del PIB de la zona euro del cuarto trimestre (un crecimiento intertrimestral del 0,3 %) refuerzan nuestra opinión de que la moneda única está bien posicionada para 2026, sobre todo porque aún no se ha visto el impacto completo del paquete fiscal alemán. Se espera que el BCE mantenga los tipos sin cambios el jueves y que la presidenta Lagarde vuelva a afirmar que la política monetaria se encuentra en una "buena posición" y que apenas existe apetito para continuar relajando los tipos. El mercado seguirá con atención sus comentarios sobre la reciente apreciación del euro, pero no creemos que vaya a intentar provocar caídas de la moneda única en este momento.

- USD: El nombramiento de Kevin Warsh como próximo presidente de la Reserva Federal parece haber contribuido a frenar la caída del dólar. Aunque Warsh se ha alineado recientemente con Trump abogando por bajadas de los tipos de interés, el hecho de que se le considerara un 'halcón' durante su etapa como gobernador implica que probablemente sea un presidente menos dovish de lo que podrían haber sido Hassett y Reider. Su nombramiento también puede servir para calmar los temores sobre la independencia de la Fed, dado que en el pasado ha sido un firme defensor de la autonomía del banco central. Realmente, toda elección del presidente Trump se iba a considerar políticamente sesgada, pero consideramos que el nombramiento de Warsh es el menor de todos los males. Será interesante ver si el dólar sigue ganando terreno esta semana, ya que no solo creemos que la caída de la semana pasada fue excesiva, sino que los riesgos se han moderado. El Gobierno de EEUU ha cerrado parte de sus servicios, pero el acuerdo sobre un paquete de gastos hará poco probable que dure más de unos días. También parece cada vez más evidente que los comentarios de Trump sobre el dólar fueron improvisados y no tanto una declaración sobre la política oficial de la Casa Blanca. Si ése fuera el caso, el repunte del dólar podría prolongarse aún más.

- GBP: La libra esterlina avanzó brevemente hasta el nivel de 1,39 frente al dólar la semana pasada, pero cerró el viernes por debajo del umbral de 1,37. La libra estuvo a merced del dólar la semana pasada, aunque pudimos observar cierta actividad en torno al anuncio del Banco de Inglaterra del jueves. No esperamos ningún cambio en los tipos de interés y, dado que halcones y palomas se mantienen igual de atrincherados en sus respectivas posiciones, es muy posible que se repita una votación de 5 a 4, en la que el voto del gobernador Bailey será decisivo. Podría decirse que la rueda de prensa del gobernador Bailey, la primera de 2026, será más importante. Por ahora, creemos que no revelará sus planes y volverá a decir que el momento de aplicar nuevos recortes dependerá de los próximos datos de inflación. Los mercados no están descontando una bajada de 25 pb hasta julio, pero, si el MPC se muestra más optimista con respecto a la evolución de la inflación, podrían aumentar las apuestas a favor de una reducción de tipos tan pronto como en la reunión de abril.

Franklin Templeton: Warsh supone la vuelta a lo realmente importante

Stephen Dover, director del Franklin Templeton Institute, cree que “los mercados financieros deberían recibir con agrado el nombramiento de Warsh. Su proceso de confirmación podría ser complejo, pero no por dudas sobre sus cualificaciones. Para los inversores, ahora el foco debería volver a lo realmente importante: los fundamentales del mercado y las valoraciones. Según nuestra perspectiva, los sólidos resultados corporativos en distintos sectores y regiones seguirán respaldando una expansión de los rendimientos bursátiles. Un crecimiento robusto, apoyado en la inversión en capital, probablemente contribuirá a una mayor inclinación de las curvas de rendimiento. La mejora de la rentabilidad en los mercados globales de renta variable y renta fija debería atraer inversión, lo que podría debilitar ligeramente al dólar”.

Columbia Threadneedle: uno de los candidatos más creíbles

Anthony Willis, Senior Economist de Columbia Threadneedle Investments, destaca que la aprobación de la nominación tarda unos 80 días, por lo que entramos ahora en ese periodo previo a la salida de Powell: "Warsh es un exgobernador de la Fed: estuvo en el banco central entre 2006 y 2011, un periodo que abarcó la crisis financiera global. En aquel momento se le consideraba relativamente 'hawkish' porque expresó una preocupación significativa de que la expansión del balance bajo la flexibilización cuantitativa provocaría inflación. La visión actual del mercado es que Warsh es uno de los candidatos más creíbles que se han barajado en los últimos meses. Dado que durante su etapa en la Fed se mostró muy incómodo con la inflación, y ahora esta es una realidad, resulta interesante preguntarse qué estará pensando ahora".

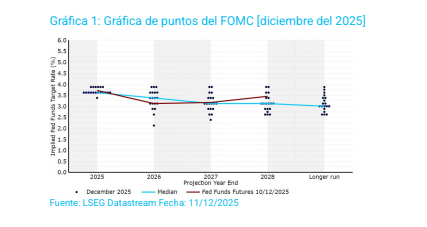

En primer lugar, hay que tener en cuenta que la Fed ya se encuentra claramente en modo de 'esperar y ver', con poca inclinación a modificar su política monetaria en el corto plazo. De hecho, parece probable que ya hayamos visto el último recorte del mandato de Powell. Aunque las tres últimas reuniones se saldaron con recortes acumulados de 75 pb, ahora estamos firmemente en pausa.

La visión actual de Warsh es que la inflación se verá mitigada por un aumento de la productividad, por lo que sus preocupaciones inflacionistas se han reducido. A diferencia de otros candidatos a presidir la Fed, Warsh no es visto simplemente como alguien proclive a recortar tipos. El que fue durante mucho tiempo el principal favorito, Kevin Hassett, por ejemplo, era percibido como alguien más dispuesto a ceder a la presión política para realizar recortes adicionales.

La reacción del mercado a la noticia fue algo desconcertante. Tanto el oro como la plata registraron movimientos bajistas muy pronunciados, aunque partían de niveles claramente de sobrecompra. Los gráficos de precios de ambos activos se habían vuelto parabólicos en las semanas anteriores, por lo que no sorprendió ver una corrección.

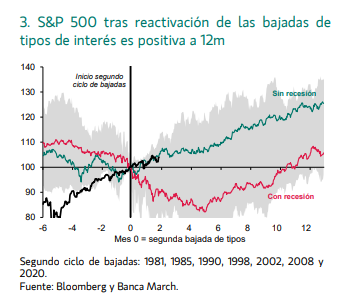

En cuanto a las expectativas sobre los tipos, aumentaron ligeramente las probabilidades de un recorte, con la próxima bajada esperada en junio y otra adicional antes de final de año. No obstante, conviene recordar que, entre tanto, queda mucho por suceder tanto en el proceso de nominación como en los datos económicos de EEUU.

Por ahora, la forma en que está evolucionando la economía estadounidense realmente no justifica que la Fed baje los tipos. Las percepciones sobre la senda de los tipos podrían cambiar si se produjera un deterioro en los datos de empleo y, aunque éstos se han suavizado, no están empeorando de forma significativa. Lo más probable es una aceleración de la economía estadounidense, dado el volumen de estímulo fiscal en juego.

Así pues, aunque los mercados siguen descontando nuevos recortes de tipos, muchas cosas pueden cambiar. También conviene ser conscientes de otros asuntos: existen esfuerzos para destituir a la gobernadora de la Fed Lisa Cook, así como una investigación en curso del Departamento de Justicia sobre la remodelación de la sede de la Fed.

"Los mercados deberían sentirse cómodos con lo que parece un nombramiento creíble. Y aunque probablemente veamos más presión por parte de Trump sobre la Fed para que baje los tipos, considero que Warsh y el resto de los miembros del consejo harán todo lo posible por preservar la independencia del banco central", concluye Willis.