Columbia Threadneedle, UBP, DWS, UBS, Banor, Ofi Invest, y Gescooperativo ofrecen sus recomendaciones basadas en que las políticas fiscales expansivas y unas monetarias más acomodaticias apoyarán el crecimiento económico e impulsarán los beneficios empresariales.

Miguel Ángel Valero

El comienzo del año está siendo trepidante, para lo bueno y para lo malo: Venezuela, Groenlandia, Irán. Y no parece que se vaya a calmar. Sin embargo, las Bolsas continúan con una tendencia alcista y el nivel de volatilidad es bajo. El motivo de esta tranquilidad reside en los buenos resultados empresariales que se esperan, que cotizan más que los conflictos geopolíticos.

De momento, comienza el Foro de Davos, bajo un lema que invita al diálogo en un mundo cada vez más polarizado. En un contexto geopolítico agitado, esta reunión adquiere una relevancia especial al convertirse en punto de encuentro entre los líderes europeos y Donald Trump para abordar la tensión, nuevamente autogenerada, en torno a Groenlandia. Los representantes de la Unión Europea inician las negociaciones bajo la amenaza de nuevos aranceles, que afectarían a países que representan cerca de tres cuartas partes de las importaciones europeas hacia Estados Unidos. No obstante, también están dispuestos a aplicar contramedidas que, en el peor escenario, podrían impactar aproximadamente 93.000 millones€ en exportaciones estadounidenses.

Las tenencias de activos financieros americanos por parte de países europeos —alrededor de 3,6 billones$ en bonos del Tesoro y 6 billones en acciones— pueden convertirse en herramienta de presión, aunque su ejecución sería más compleja, dado que buena parte de estos activos está en manos privadas.

Otro punto débil en la postura estadounidense proviene del ámbito interno, con las críticas de miembros relevantes del Partido Republicano, especialmente sensibles en un año electoral.

Por ahora, los mercados se muestran escépticos por el rumbo de las negociaciones. Sin embargo, Trump ha declarado haber mantenido una conversación productiva con Mark Rutte, secretario general de la OTAN, lo que aporta cierto alivio al tenso ambiente.

La vuelta de las vacaciones en EEUU ha traído números rojos en la Bolsa, retrocesos en el precio de los bonos —con el bono a 10 años ofreciendo rentabilidades cercanas al 4,3%, niveles no vistos desde agosto— y un dólar debilitado, que vuelve a situarse en 1,17 EUR/USD. El refugio, como viene siendo habitual en los últimos años, ha sido el oro, que continúa marcando máximos históricos. De momento, seguimos en una fase de tensión, aunque el año pasado también hubo episodios de elevada tirantez comercial que terminaron en escenarios menos agresivos de lo previsto. Por tanto, el regreso de la volatilidad a los mercados puede representar una oportunidad para comprar más barato.

Columbia Threadneedle: el apaciguamiento de Trump ya no sirve

Anthony Willis, Senior Economist de Columbia Threadneedle Investments, matiza que el anuncio de Trump "no se trata de una orden ejecutiva; sino únicamente, por ahora, de una publicación en redes sociales. De hecho, la semana pasada pudimos ver un mensaje similar en el que Trump amenazaba con aranceles del 25% a los países que continuaran comerciando con Irán. Ese anuncio fue prácticamente ignorado por los mercados financieros. Otro factor a considerar es que estos aranceles entrarían en vigor en virtud de la Ley de Poderes Económicos de Emergencia Internacional, y sigue existiendo una gran incógnita sobre la legalidad de estas medidas. Esta cuestión deberá ser resuelta por el Tribunal Supremo".

Los líderes europeos cuentan con un amplio margen de opciones de represalias para responder desde la UE a estas nuevas medidas arancelarias. Pueden negarse a ratificar el acuerdo comercial alcanzado en 2025 y también podrían impulsar aranceles sobre 93.000 millones en bienes estadounidenses, que se propusieron el año pasado antes de que se cerrara el acuerdo comercial, pero nunca llegaron a aplicarse.

La UE cuenta con un instrumento contra la coerción, una medida establecida pero nunca utilizada. De aplicarla, la Unión podría ir mucho más lejos en términos de restricciones comerciales, propiedad intelectual y otros ámbitos, aunque llevaría tiempo y es considerada una opción de último recurso. Aún no estamos en ese punto. La cuestión ahora para Trump —pero sobre todo para los líderes europeos— es cómo se producirá la “coerción” para lograr que los aliados acepten las ambiciones territoriales del presidente estadounidense

.Los mercados han retrocedido ligeramente, pero los movimientos no han sido demasiado pronunciados. Parece que todavía existe cierto escepticismo sobre si estos anuncios llegarán a materializarse. Un arancel del 25% —como el propuesto para junio—equivaldría aproximadamente al 0,2% del PIB de la UE. Las cifras no son especialmente dramáticas desde el punto de vista económico, pero lo más relevante es el hecho de que EEUU esté dispuesto a ejercer una presión real de este tipo sobre aliados políticos y militares.

En este contexto, la pregunta para EEUU es: ¿Vale la pena la compra o anexión de Groenlandia a costa de poner en riesgo la estabilidad continuada de la OTAN, una organización mucho más importante para la seguridad nacional? Existe un acuerdo entre EEUU y Dinamarca que data de 1951 y que permite estacionar tantas tropas como desee en Groenlandia. Actualmente, cuenta con unos 200 efectivos allí, aunque en el pasado esa cifra llegó a ser de hasta 10.000.

El punto clave desde la perspectiva europea es que la política que vimos en 2025—esencialmente, el apaciguamiento de la Administración estadounidense— puede estar llegando a su fin. Se espera una respuesta más firme frente a algunas de las ambiciones de Trump. Se entiende por qué se recurrió al apaciguamiento en 2025: se trataba de mantener a EEUU de parte europea en relación con el posible acuerdo de paz en Ucrania, con las correspondientes garantías de seguridad estadounidenses y el apoyo al país invadido por Rusia en un sentido más amplio.

Lo que suceda es incierto, pero por ahora estamos viendo claramente importantes grietas en la alianza transatlántica. Esto podría convertirse en una amenaza existencial para la OTAN. EEUU está poniendo a prueba la soberanía de un país de la UE, por lo que la respuesta es inevitable. Una situación que va a generar más incertidumbre en los mercados financieros, aunque los aranceles anunciados no están definitivamente fijados.

UBP

En la última Perspectiva Semanal de UBP: La geopolítica domina los titulares, Michael Lok, UBP Group’s CIO, subraya: “Las tensiones geopolíticas se han intensificado desde principios de año, afectando a Venezuela, Groenlandia e Irán. Al mismo tiempo, el nacionalismo de los recursos está en auge, con las grandes potencias compitiendo cada vez más por el control de materias primas estratégicamente cruciales. Si bien este contexto respalda al oro, los mercados de valores se mantuvieron prácticamente indemnes la semana pasada: las empresas de pequeña capitalización superaron sus expectativas, ya que el impulso de las ganancias se extiende más allá del sector tecnológico. Esta semana, la cumbre de Davos arrojará más luz sobre la geopolítica, ya que la preocupación por Groenlandia está aumentando”.

DWS: la importancia de la diversificación

“2026 será un año prometedor para la renta variable, pero la diversificación sigue siendo importante. Las perspectivas para la renta variable mundial en 2026 son positivas. Esperamos un entorno que favorezca a los activos de riesgo, como la renta variable y los bonos corporativos”, afirma el director de inversiones de DWS, Vincenzo Vedda. Cita el crecimiento económico moderado, las condiciones de financiación favorables y una política monetaria en general neutral o acomodaticia, especialmente en EEUU.

Vedda también espera unas condiciones marco estables para Europa, que se verían respaldadas por los programas de inversión gubernamentales, especialmente en Alemania. Es probable que la ralentización del aumento de los precios también resulte beneficiosa. Además de Europa y EEUU, Vedda también ve una evolución positiva en Asia: las principales economías apuestan cada vez más por la tecnología como motor de crecimiento, los ingresos están aumentando y crece la voluntad de reformar. “Vemos oportunidades de rentabilidad de dos dígitos para la renta variable en general”, afirma Vedda.

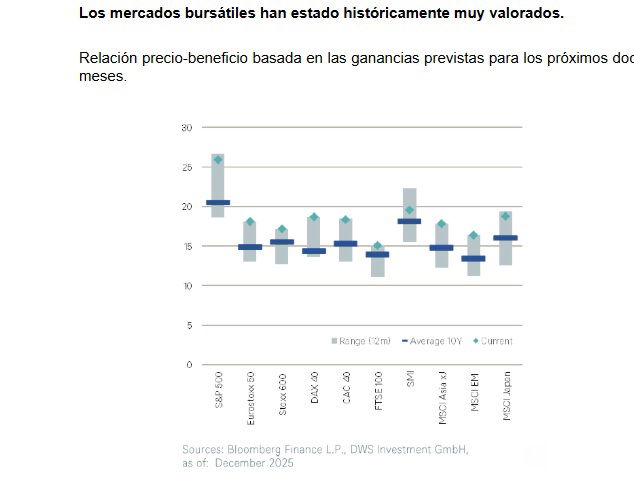

Sin embargo, la alta concentración en algunas acciones en EEUU merece precaución. “La diversificación global sigue siendo, por tanto, un elemento clave que debe tenerse en cuenta en cualquier estrategia de inversión”, afirma. A corto plazo, el estratega de inversiones de DWS ve otros dos posibles riesgos: las ratios de efectivo de los gestores de fondos han caído a un nivel históricamente bajo. Además, el optimismo en el mercado es extremadamente alto, ambos indicadores contrarios clásicos. Pero a lo largo del año, Vedda cree que las tasas de crecimiento previstas en los beneficios empresariales —más del 10% para EEUU— deberían crear un entorno positivo.

Si se producen los retrocesos que se han debatido acaloradamente durante varios meses en relación con los principales beneficiarios del auge de la inteligencia artificial, por ejemplo, debido al exceso de capacidad o al gasto excesivo en inversiones, los considera más como oportunidades de entrada tácticas que como una señal de salida permanente.

Entre los temas que impulsan los mercados de capitales, cita:

- Economía: Los consumidores apoyan la economía estadounidense con una fuerza sorprendente. La disposición de los estadounidenses a gastar impulsó el crecimiento de EEUU en el tercer trimestre hasta un sorprendentemente alto 4,3%. Las inversiones relacionadas con la inteligencia artificial y los nuevos recortes de los tipos de interés probablemente también respaldarán el crecimiento en 2026. En Europa, es poco probable que las consecuencias del conflicto comercial con EEUU sean tan graves como se temía inicialmente, pero las perspectivas de crecimiento para 2026 son solo la mitad de sólidas que en EEUU. Los conflictos comerciales impulsan los precios en EEUU y hacen que la disminución de la tasa de inflación en resulte difícil. Es probable que el objetivo del 2% tampoco se alcance en 2026, con una tasa de inflación del 2,9%. En Alemania, el objetivo del 2% no se alcanzó por primera vez en diciembre. Los factores que impulsan los precios siguen siendo el aumento significativo de los precios de los servicios.

- Bancos centrales: se espera una mayor flexibilización en EEUU. Es probable que la Reserva Federal continúe con cautela su política de recortes de tipos de interés. Esperamos dos recortes más antes de diciembre de 2026. Es probable que el Banco Central Europeo mantenga su camino firme. Por el momento, no hay motivos para que las autoridades monetarias modifiquen los tipos de interés en 2026.

- Riesgos: conflictos comerciales y posible sobreinversión en inteligencia artificial. Si los numerosos conflictos comerciales se intensifican de nuevo, esto podría limitar el margen de maniobra de la Reserva Federal para estimular la economía mediante la reducción de los tipos de interés.

- Para los mercados bursátiles, especialmente en EEUU, un factor clave será si los elevados niveles de inversión en inteligencia artificial se reflejarán también en las correspondientes ganancias de productividad.

En este contexto el posicionamiento de DWS es:

- Renta variable:

- Nuevos máximos para el índice alemán Dax: el 7 de enero superó por primera vez la marca de los 25.000 puntos. En los últimos doce meses, el aumento de precios asciende así al 24%. ¿Cuánto potencial queda aún? “Sigo viendo un potencial de precios significativo, a pesar de las considerables subidas de precios que hemos visto recientemente”, afirma la gestora de carteras y experta en acciones alemanas, Sabrina Reeh. Las subidas de precios del año pasado se caracterizaron por unas pocas acciones, al igual que en 2024. “También tenemos una visión positiva de la renta variable alemana en 2026. Entre otras cosas, porque esperamos una mayor amplitud y profundidad del mercado, especialmente si se produce una recuperación económica”, afirma Reeh. Un factor decisivo: el aumento previsto de la rentabilidad. El consenso del mercado espera un crecimiento de los beneficios de alrededor del 16% para las empresas del Dax en el año fiscal 2026. Es probable que la mayor contribución provenga del sector automovilístico, seguido del sector industrial. Gran parte de los beneficios previstos se verán respaldados por las medidas de reducción de costes que ya se han puesto en marcha.

- “También vemos oportunidades en las empresas que se benefician directamente de los estímulos alemanes y del gasto de la OTAN. Es probable que las acciones industriales y las empresas de construcción se beneficien del paquete de estímulos del Gobierno, la caída de los precios de la energía y la esperada recuperación económica”, afirma Reeh.

- El sector financiero también sigue siendo prometedor. La valoración del Dax ya no es favorable, con una relación precio-beneficio de 16. No obstante, la valoración relativa sigue siendo atractiva, ya que otros índices europeos también han subido. “Además, hay que tener en cuenta que la valoración media histórica más baja, de 13, se debe al cambio en la participación en el índice de las empresas tecnológicas, que hoy es mayor, mientras que los sectores clásicos y menos valorados, como el químico y el automovilístico, han perdido peso”, afirma Reeh. Si los múltiplos de valoración se mantienen estables y se cumplen las previsiones de beneficios, los beneficios empresariales podrían justificar fundamentalmente un nivel de precios superior a los 30.000 puntos en solo dos años. A pesar de todas las perspectivas positivas, también existen riesgos: retrasos en la aplicación del paquete de infraestructuras, un deterioro significativo de la economía estadounidense y un nuevo empeoramiento de la situación geopolítica.

- Bonos corporativos con buenas calificaciones crediticias: una posible incorporación sensata a la cartera . "Son actualmente una adición sensata a una cartera desde el punto de vista del riesgo-rendimiento”, afirma la gestora de carteras Tanja Siegrist. Esto se aplica en particular a los bonos corporativos en euros con buenas calificaciones crediticias. Aunque las primas de los préstamos se encuentran en niveles históricamente bajos y no se espera una nueva reducción. El amplio mercado de bonos corporativos en euros ofrece, no obstante, rendimientos interesantes de alrededor del 3,2%. En comparación, el tipo de depósito del Banco Central Europeo es actualmente del 2%. Se espera un aumento de las nuevas emisiones en 2026, especialmente debido a la necesidad de financiar inversiones en inteligencia artificial. Esto podría ofrecer a los inversores una mayor diversificación en el segmento de bonos corporativos con muy buenas calificaciones crediticias. En general, un mayor volumen de emisión va acompañado del riesgo de un aumento de los rendimientos y, por lo tanto, de pérdidas de precio, ya que los rendimientos y los precios de los bonos evolucionan en direcciones opuestas. Sin embargo, Siegrist da aquí luz verde en gran medida: “la demanda de bonos corporativos debería seguir siendo alta debido a los niveles de rendimiento aún atractivos, y los balances de las empresas parecen en gran medida sólidos. Por eso no esperamos que los precios se vean sometidos a una mayor presión”. Los altos rendimientos actuales también podrían mitigar, al menos parcialmente, el impacto de una posible ampliación de los diferenciales de crédito.

- Bonos de alto rendimiento: oportunidades selectivas con alto riesgo. En el caso de los bonos de alto rendimiento más arriesgados, las primas de riesgo también se encuentran en un nivel muy bajo. Esto podría plantear la pregunta, para los emisores individuales, de si los riesgos seguirían estando suficientemente compensados por los rendimientos. Sin embargo, Siegrist no ve un problema general en el mercado. Hasta ahora, los impagos de préstamos no se han evaluado como riesgos sistémicos, sino como casos individuales. El mercado ha evolucionado de forma muy diferente últimamente. Siegrist ve oportunidades selectivas en los bonos de alto rendimiento con una calificación más baja (B e inferior), ya que las primas de riesgo siguen estando aquí. Sin embargo, el mayor riesgo de impago requiere un análisis fundamental exhaustivo de las empresas. En el caso de los emisores de mayor calidad con una calificación BB, por el contrario, las primas de riesgo suelen ser demasiado bajas.

UBS: los riesgos nunca pueden eliminarse por completo

El rally de la renta variable china debería reanudarse gracias al apoyo de las políticas públicas y a factores estructurales favorables. Las acciones chinas cayeron a comienzos de esta semana en un contexto de cautela por parte de los inversores. "No obstante, seguimos favoreciendo la renta variable china en nuestras carteras globales y vemos oportunidades especialmente atractivas en el sector tecnológico. Creemos que el apoyo selectivo de las políticas públicas, la innovación tecnológica continua y la demanda de diversificación por parte de los inversores globales deberían respaldar el próximo tramo alcista del mercado", señala un análisis de UBS, que coloca el foco en tres claves:

- El apoyo político centrado en la innovación y el consumo debería sostener el impulso del crecimiento.

- Nuevos catalizadores en innovación en IA podrían sentar las bases para un nuevo rally.

- Un repunte del interés de los inversores globales podría reforzar el movimiento al alza.

Mark Haefele, Chief Investment Officer de UBS Global Wealth Management, señala: “Con valoraciones que siguen siendo atractivas, mantenemos nuestra calificación de Attractive sobre la renta variable china, con preferencia por las principales plataformas tecnológicas, especialmente aquellas con una sólida monetización de la IA, liderazgo en cloud y planes de expansión internacional. También vemos oportunidades de rentabilidad y crecimiento en los sectores financiero y sanitario, así como en beneficiarios de la ‘anti-involution’ y de la transición verde, como los metales básicos y los líderes en equipamiento eléctrico”.

"Sea lo que sea lo que depare el año, como inversores debemos recordar que los riesgos nunca pueden eliminarse por completo, pero sí pueden cubrirse. La forma más eficaz de proteger y hacer crecer el patrimonio, independientemente de lo que traiga el futuro, es contar con un plan a largo plazo que sirva de guía en momentos de incertidumbre y, por supuesto, ceñirse a él”, añade Dean Turner, Chief Eurozone and UK Economist.

“De cara a los próximos meses, seguimos viendo un dólar más débil y un EURUSD avanzando gradualmente hacia 1,2 antes de estabilizarse en ese nivel”, apuntan Constantin Bolz y Clémence Dumoncel, Strategists.ç

“Mantenemos una visión constructiva sobre los bonos corporativos franceses y una postura Attractive sobre la renta variable de la Eurozona, con preferencia por bancos, IT, industriales, utilities, inmobiliario y Alemania”, aporta Claudia Panseri, Chief Investment Officer France en UBS Global Wealth Management

Banor: los mercados no están en medio de una tormenta

Angelo Meda, gestor de Banor Mistral, fondo de renta variable europea integrado en Banor SICAV, cree que, pese a los dramáticos acontecimientos geopolíticos que suceden en el mundo actualmente, las Bolsas continúan con una tendencia alcista y el nivel de volatilidad es bajo. El motivo de esta tranquilidad es los buenos resultados empresariales que se esperan. “Los mercados financieros no están en medio de una tormenta. De hecho, el índice VIX ha estado oscilando entre 13 y 15 durante un par de semanas, en sus niveles más bajos en 18 meses, lo que indica una fase de relajación y baja demanda de protección y cobertura por parte de los inversores”

Además de los graves acontecimientos geopolíticos, otro de los factores que preocupan a los mercados es la continua subida de los tipos de interés a largo plazo .Por primera vez en la historia, el rendimiento a 10 años del bono de Japón ha superado al de China, y el mercado laboral en Estados Unidos se muestra cada vez más débil. No faltan motivos de preocupación. Entonces, ¿por qué las Bolsas siguen subiendo? ¿Por qué persiste la baja volatilidad y una tendencia alcista, aunque menos fuerte que en los últimos meses?

La respuesta, según Angelo Meda, se encuentra en los beneficios empresariales. El mercado siempre mira hacia adelante y, pese a los factores de riesgo, a corto plazo los resultados siguen siendo muy sólidos. Se estima que los beneficios del S&P 500 en el cuarto trimestre de 2025 aumentarán un 7%, desglosados en un crecimiento del 20% para los Siete Magníficos y un 3% para las otras 493 empresas.

Teniendo en cuenta que los beneficios del índice crecieron más de un 10% en cada uno de los tres trimestres anteriores de 2025, esta estimación “parece conservadora y deja margen para superar expectativas y tranquilizar a los inversores sobre el desempeño corporativo”, en opinión del gestor de Banor Mistral.

Uno de los factores relevantes a tener en cuenta es comprobar si la tendencia en las inversiones de las grandes tecnológicas de EEUU, que se espera que pasen de un crecimiento interanual del 75% al 54%, y después bajen a cerca del 25–30% en 2026, continuará o no.

La cifra de beneficios que se conozca este año dará una pauta importante sobre si el fuerte gasto en infraestructuras relacionadas con la IA va a continuar, ya que se espera que el porcentaje disminuya, pero en términos absolutos el aumento seguirá siendo significativo.

“Mientras los beneficios sigan siendo sólidos, especialmente los de las tecnológicas, todas las narrativas geopolíticas se ven de forma positiva”, insiste Meda. Así, Venezuela se convierte en una oportunidad para repatriar inversiones y aumentar la producción de petróleo; la desaceleración del mercado laboral en EEUU se interpreta como una causa para bajar tipos; y las tensiones internas se entienden como una vía para que Trump estimule la demanda, quizá con medidas a favor de la clase media.

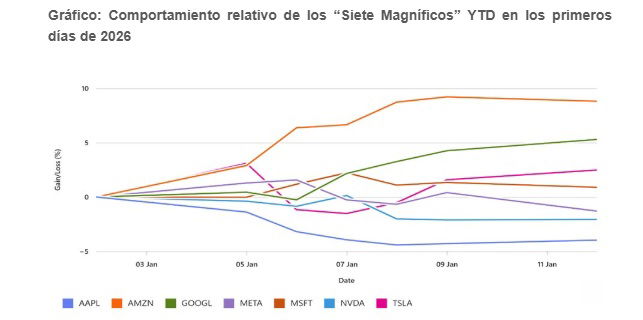

Sin embargo, según el gestor de Banor Mistral, aunque las tendencias de fondo siguen siendo las mismas que en 2025, empiezan a surgir algunas diferencias. Los Siete Magníficos siguen impulsando el mercado, pero sólo Amazon y Google están en positivo en lo que va de año, compensando ligeras caídas en los otros cinco. El índice Euro Stoxx Banks sube desde principios de año, pero su rendimiento está por debajo del resto del mercado. Y la temática de Defensa continúa y, a principios de 2026, también ha involucrado a empresas estadounidenses que el año pasado se mantuvieron planas.

En los primeros días de 2026, los índices bursátiles superaron las pequeñas pérdidas de los últimos días de 2025, teniendo en cuenta que el rally navideño no se produjo, gracias a las expectativas de buenos resultados empresariales. A la espera de la decisión del Tribunal Supremo de Estados Unidos sobre los aranceles, que parece darán su aprobación a la política arancelaria de Trump, las Bolsas se encuentran en compás de espera hasta los resultados de las tecnológicas.

Si las inversiones de los Siete Magníficos aumentan, se planteará la cuestión de la devolución de capital; por el contrario, si disminuyen, podría ser señal de menores expectativas para las aplicaciones de IA. Por tanto, podrían suceder escenarios diferentes al esperado: resultados por encima de lo esperado y previsiones futuras que impulsan las acciones al alza.

Es un momento de calma, a la espera del desenlace de los resultados de las mayores empresas del mundo por capitalización bursátil, que influirán en las Bolsas más que las tendencias del PIB o la geopolítica.

Ofi Invest: optimista en Bolsa, precavido en renta fija

En la gestora francesa Ofi Invest AM creen que 2026 va a ser un año positivo para la renta variable. Una perspectiva favorable que apoya en la buena salud de la economía y el crecimiento, las medidas de apoyo fiscal en los principales países del mundo, las políticas monetarias acomodaticias, los buenos resultados empresariales en muchos sectores, y el cada vez menor impacto de la incertidumbre provocada por la guerra arancelaria.

En la renta fija, Ofi Invest AM es algo más precavido y se muestra neutral respecto a la deuda pública, dada la estabilidad en tipos del BCE y los escasos recortes que la Fed va a llevar a cabo este año. En todo caso, la gestora francesa recomienda aprovechar el efecto carry en este activo.

En Crédito, Ofi Invest AM es algo más optimista, porque la buena salud de las empresas favorece a los bonos tanto Investment Grade como High Yield y a la deuda emergente en moneda local,que se beneficia de la debilidad del dólar. En todo caso, recomienda al inversor ser selectivo, dado el fuerte estrechamiento de los diferenciales.

Ombretta Signori, Head of Macroeconomic Strategy and Research de Ofi Invest AM, piensa que el crecimiento global posiblemente se acerque al 3% en 2026, favorecido por políticas monetarias más laxas y un impulso fiscal positivo en EEUU, China, Alemania y Japón.

EEUU crecerá el 2,3% gracias al estímulo fiscal de la reforma fiscal de Trump (One Big Beautiful Bill), una política monetaria algo más acomodaticia que en 2025., y una menor incertidumbre comercial. Respecto al consumo, debería evolucionar favorablemente, dado que las ventajas fiscales a principios de 2026 serán superiores a lo normal, y la reforma fiscal incluye recortes de impuestos sobre la renta de 2025. Este programa también contempla incentivos a la inversión, la mitad destinados al sector manufacturero.

En cuanto a la incertidumbre comercial, los aranceles siguen siendo la moneda de cambio favorita de EEUU Son esenciales para evitar un exceso presupuestario, pero suponen un riesgo inflacionista. Y la administración Trump tiene claro que controlar la inflación es relevante para las elecciones de mitad de mandato. Además, en 2026 el Tribunal Supremo se pronunciará sobre la legalidad de los aranceles recíprocos, y puede producirse un fallo desfavorable, lo que obligaría al gobierno de Trump a poner en marcha nuevas alternativas.

En cuanto a la inflación, la mayor parte del impacto inflacionario de los aranceles ya ha pasado, y las presiones inflacionarias subyacentes son poco probables, sobre todo por la debilidad del mercado laboral. Un mercado laboral que no ha mostrado signos de debilidad desde el verano,, y cuya estabilidad sigue siendo crucial para el crecimiento. El escenario está preparado para nuevos recortes de tipos de la Fed en 2026, año en que Jerome Powell cederá la presidencia a su sucesor.

En la zona euro, el escenario de crecimiento seguirá siendo favorable para España y Portugal. Ambos países han sido motor de la economía europea en los últimos años. En cuanto a Alemania, el reto estructural es la implementación del plan de estímulo en infraestructuras, aunque el impulso económico de este plan, y el plan de rearme alemán y europeo, deberían ser suficientes para reactivar la economía alemana y europea en 2026. Signori espera un crecimiento del 1,4% en la zona Euro en 2026, lo que, combinado con una inflación media inferior al 2,0%, debería favorecer un escenario de mantenimiento de tipos clave del BCE en el 2%.

Los expertos de la gestora francesa añaden que en 2026, habrá que estar pendientes de acontecimientos de índole geopolítica por su influencia en el crecimiento: la visita de Donald Trump a China en la primavera, la cumbre del G7 de junio en Francia y la del G20 en diciembre en Florida. También será necesario estar pendientes de la evolución de las tensiones entre China y Japón y entre EEUU y Venezuela, así como del resultado de las conversaciones de paz sobre Ucrania entre EEUU y Rusia.

Geoffrey Lenoir, Co-CIO Mutual Funds de Ofi Invest AM, afirma que los bancos centrales han dejado claras sus intenciones para los próximos meses: no habrá cambios en el BCE a corto plazo, que podría mantener el nivel del 2% en el tipo de depósito todo el año, y cuyo próximo movimiento podría ser al alza o a la baja, dependiendo de la evolución del ciclo. Respecto a la Fed, probablemente esperará también antes de volver a bajar sus tipos. Comparte las expectativas del mercado, dos recortes adicionales de tipos en 2026 en EEUU que llevarían a un entorno de neutralidad, estabilizándose en el 3,25%. No habría más bajadas de tipos por la resiliencia de la economía estadounidense y por una inflación que, sin duda, se mantendrá ligeramente por encima del 2,0%. El reemplazo de Jerome Powell como presidente de la Fed podría suponer algunos riesgos. El Banco de Japón probablemente suba sus tipos una vez más este año, pero de forma muy cautelosa, como suele hacer.

La gestora se mantiene neutral en los bonos EEUU a 10 años, pero continúa invertida en este activo. Porque en los próximos meses, el activo cotizará a niveles objetivo de finales de año, lo que hace recomendable una estrategia de carry (mantener el bono hasta vencimiento porque el precio va subiendo).

Después de alcanzar el 2,9%, Ofi Invest AM cree que el Bund podría negociarse dentro de un rango entre el 2,6% y el 3,1% en TIR, lo que hará a la gestora ajustar la duración al alza o a la baja. Los elevados volúmenes de deuda que se colocarán en los mercados parecen haberse descontado ya, pero en la gestora francesa seguirán muy de cerca las emisiones en el primario a principios de 2026.

Mientras tanto, aunque la reforma de las pensiones en Holanda que entró en vigor el 1 de enero de 2026 ya ha sido descontada por los mercados, podría haber consecuencias técnicas en el tramo largo de la curva de tipos.

Algo parecido sucede con los bonos del Tesoro estadounidense (T-Note) cuyos riesgos al alza son ligeramente superiores a los de hace unas semanas. Este escenario lleva a la gestora francesa a ser ligeramente positivos con una estrategia de carry este año, aunque en caso de rally, debería reducirse. Los riesgos políticos y geopolíticos tuvieron un impacto leve en los tipos en 2025, aunque habrá que seguir pendiente de dichos riesgos en 2026.

Teniendo en cuenta que los riesgos de mercado en su conjunto han disminuido en los últimos meses; que los bancos centrales siguen atentos y preparados para bajar sus tipos; que el impacto de los aranceles en su mayor parte ya ha pasado; y que las empresas han logrado refinanciarse correctamente durante el año con fuertes flujos hacia el crédito, Ofi Invest AM se muestra neutral en los diferenciales de crédito, mientras ve un entorno favorable tanto para Investment Grade como High Yield, siendo selectivos en la elección de activos. Se muestran positivo en High Yield a medio plazo, aunque todavìa piensan que los diferenciales de crédito podrian ampliarse en escenarios adversos.

Eric Turjeman, Co-CIO Mutual Funds de Ofi Invest AM, afirma que el consenso del mercado coincide en prever una subida de +13% para el MSCI World en 2026, tras las grandes alzas de los últimos años. Los catailizadores para esta tendencia alcista en 2026 serán

- Políticas monetarias que probablemente serán más acomodaticias en 2026, excepto en Japón.

- Planes de estímulo fiscal casi a nivel mundial.

- Empresas en buena salud financiera que deberían reanudar el gasto este año;

- Importante excedente de ahorro que busca dónde invertir.

Sin embargo, el principal catalizador de las ganancias en las Bolsas serán los resultados empresariales, recalca este experto. En la actualidad, ningún mercado bursátil está infravalorado hasta el punto de que ello justifique una potencial revalorización; algunos, incluso cotizan con primas cómodas respecto a sus rendimientos históricos.

EEUU seguirá siendo el centro de atención, de los inversores en renta variable, que estarán pendientes de si las compañías monetizan las grandes inversiones en IA. Cualquier contratiempo provocaría fuertes caídas, porque es probable que la volatilidad regrese en 2026. Las previsiones apuntan hacia un mejor reparto del crecimiento de los beneficios este año. Por lo tanto, es probable que surjan oportunidades en una serie de acciones rezagadas que podrían beneficiarse de una mayor visibilidad en el entorno económico, que ya se apunta en los datos iniciales del indicador ISM. Y es muy probable que la Fed no haya terminado los recortes de tipos, y que las rebajas fiscales para los hogares que pronto entrarán en vigor deberían apoyar el consumo.

Los mercados bursátiles en otras regiones del mundo presentan niveles de valoración más asequibles que en EEUU. Es el caso de Europa, que puede beneficiarse del efecto contagio de la expansión fiscal alemana, así como de la reactivación de la inversión empresarial.

En Japón, el presupuesto aprobado el 26 de diciembre quiere impulsar la demanda, que sigue contenida por una inflación aún elevada. Mientras tanto, es probable que los tipos de interés a corto plazo sigan volviendo lentamente a la normalidad.

La renovada confianza en la renta variable china debería propiciar la vuelta al crecimiento de los beneficios para impulsar el mercado bursátil al alza. Para lo cual hará falta en parte que se recupere el consumo, que todavía no tiene el apoyo político. Al igual que sucede en EEUU, la evolución de la IA será crucial para las tendencias de renta variable china en 2026.

Las políticas fiscales expansivas a nivel mundial y unas políticas monetarias más acomodaticias, probablemente apoyen el crecimiento económico e impulsen los beneficios empresariales. Aunque los múltiplos de valoración están por encima de sus medias históricas, especialmente en EEUU, Ofi Invest AM mejora su perspectiva sobre la bolsa USA y europea, porque los factores que apoyan estos mercados es probable que superen a los riesgos. En el resto de geografías, la gestora mantiene sus posiciones. Aunque las valoraciones dejan poco margen para contratiempos, el entorno es favorable para que continúe el crecimiento de los beneficios en todos los mercados en 2026, lo que beneficiará a las Bolsas, que por cuarto año consecutivo terminarán con ganancias.

El nivel de los tipos clave del BCE y las expectativas del mercado sobre los tipos de la Fed parecen adecuados para los próximos meses. La rentabilidad del bono alemán a 10 años subió al 2,9% y el T-Note estadounidense se acercó al 4,2%. Unos niveles que, según Ofi Invest AM, reflejan bien los fundamentos económicos. Por ello, la gestora rebaja la visión sobre tipos EEUU a neutralidad, considerando que los riesgos ahora son simétricos, mientras el crecimiento es saludable en el país. Y rebaja la asignación a mercados monetarios, porque no se esperan bajadas de tipos del BCE.

Respecto al crédito, pese a los diferenciales estrechos puede beneficiarse de tipos aún atractivos. La postura de la gestora francesa es neutral en Investment Grade a 12 meses y sobre pondera High Yield y deuda emergente en moneda local, que pueden hacerlo bien con una perspectiva “buy & hold”, siendo selectivos.

Ofi Invest AM reitera su postura neutral sobre el tipo de cambio euro-dólar. Las expectativas de política monetaria están correctamente descontadas en ambos lados del Atlántico, lo que hace que las divisas están justamente valoradas. Mientras tanto, aunque el dólar podría seguir presionado por la injerencia sin precedentes de la administración Trump en las instituciones, los inversores ya están muy cortos en dólar. Situación que puede llevar a una apreciación del dólar.

Gescooperativo: analizar si el nivel de riesgo asumido es el correcto

Por su parte, Gescooperativo, la sociedad de inversión colectiva del Grupo Caja Rural, dentro de su iniciativa de fomento de la cultura financiera, ofrece una serie de pautas que pueden servir a los inversores en fondos para revisar y planificar sus estrategias coincidiendo con el inicio de año. El momento es idóneo, al coincidir con el cierre fiscal del ejercicio anterior, con la publicación de previsiones macroeconómicas y de mercado por parte de las grandes instituciones financieras. Y esta coyuntura debería ser aprovechada también por el inversor para llevar a cabo una reflexión más amplia sobre su situación personal, profesional y vital.

“El arranque del año es un momento apropiado para evaluar la cartera, detectar posibles desajustes y definir una hoja de ruta coherente”, explican. A su juicio, el cierre fiscal permite realizar una lectura completa del comportamiento de los fondos durante el año anterior y comprobar si la cartera sigue siendo adecuada a su perfil inversor. “No se trata solo de analizar la rentabilidad, sino de entender lo que ha funcionado y lo que no, y si el nivel de riesgo asumido ha sido el correcto”, aclaran. A ello se suma un factor menos técnico, pero igualmente relevante, como es el examen de los cambios previstos en los ingresos, gastos o proyectos personales. “Son elementos que también deben incorporarse a la planificación financiera y que, por lo general, suelen conocerse en los primeros compases del año”, señalan.

A la hora de diseñar la estrategia para el nuevo ejercicio, los expertos de Gescooperativo citan varios factores de mercado que conviene tener en cuenta. Entre ellos, las expectativas de crecimiento económico global y por regiones, la evolución de la inflación -que marca la rentabilidad mínima exigible a cualquier inversión- y las decisiones de política monetaria de los bancos centrales, que siguen condicionando el comportamiento de los mercados. A este entorno se añade la incertidumbre geopolítica y la importancia de identificar tendencias sectoriales, como ocurrió en su momento con las energías renovables o, más recientemente, con la IA.

En este marco, los expertos de Gescooperativo explican que el modelo clásico “60/40” puede ser un buen punto de partida para la planificación a largo plazo de las inversiones en fondos, con el objetivo de aprovechar oportunidades de rentabilidad dentro de un contexto de control del riesgo. Este enfoque se basa en una asignación aproximada del 60% a renta variable, como motor de crecimiento, y del 40% a renta fija, como elemento estabilizador. “Históricamente ha sido una de las fórmulas más utilizadas porque ofrecía un equilibrio razonable entre rentabilidad y riesgo, apoyado en una correlación negativa entre ambos activos”, recuerdan desde la entidad.

Sin embargo, los últimos años han demostrado que no se trata de una regla inmutable. Entre 2022 y 2023, la rápida subida de los tipos de interés provocó caídas simultáneas en renta fija y renta variable, rompiendo esa correlación tradicional y poniendo en cuestión la eficacia del modelo en su forma más rígida. No obstante, de cara a 2026, los expertos de Gescooperativo consideran que el “60/40” vuelve a tener sentido como punto de partida, en un contexto de tipos aún positivos y con margen para recortes adicionales, lo que permitiría a la renta fija recuperar su papel amortiguador dentro de la cartera. Eso sí, insisten en que el modelo debe entenderse como una referencia, no como una fórmula cerrada y siempre teniendo en cuenta el horizonte temporal de inversión y el perfil de riesgo de cada inversor.

El entorno actual, con múltiples focos geopolíticos abiertos y la aparición de nuevos activos, invita a introducir ajustes. La clave está en invertir a través de carteras diversificadas ajustadas al horizonte y perfil de riesgo de cada inversor. Para un inversor conservador, una exposición elevada a renta variable puede resultar excesiva, por lo que tendría más sentido una distribución cercana al 20% en renta variable y 80% en renta fija de alta calidad. En perfiles moderados, el equilibrio podría situarse en torno a un 40/60, mientras que en inversores decididos o de riesgo medio-ato encajaría mejor el 60/40. Enel extremo más arriesgado, la renta variable podría alcanzar el 80%, con una renta fija más orientada a emisiones de crédito corporativo. El horizonte temporal y la edad son factores determinantes en esta ecuación. Un inversor joven tiene más margen para asumir volatilidad y aprovechar el potencial de la renta variable a largo plazo, mientras que quien se aproxima a la jubilación debe priorizar la preservación del capital y la estabilidad de los flujos.

En lo que se refiere a la selección de fondos, la entidad pone el acento en la diversificación y en el valor añadido de la gestión activa, tanto en renta variable como en renta fija. “En renta variable, en entornos volátiles es donde la gestión activa puede marcar la diferencia, identificando ineficiencias y ajustando la exposición por sectores, geografías o compañías”, señalan los expertos de Gescooperativo. Y añaden que en renta fija no todos los bonos se comportan igual, por lo que combinar deuda pública y corporativa, y distintos rating, ya sea investment grade o high yield, puede ayudar a mejorar el binomio rentabilidad-riesgo y a batir la inflación

Ahora bien, la gestión del riesgo no termina con la construcción inicial de la cartera. Desde Gescooperativo se destaca la importancia del rebalanceo periódico para mantener la coherencia con el perfil elegido. En condiciones normales, una revisión anual puede ser suficiente, aunque los expertos también recomiendan establecer umbrales de desviación -por ejemplo, del 5% o 10%- que activen una revisión extraordinaria. “Si la renta variable ha tenido un comportamiento muy positivo y ha ganado peso en la cartera, el rebalanceo permite volver a la proporción objetivo mediante traspasos, sin impacto fiscal y sin alterar el perfil de riesgo”, explican.

Las expectativas de los expertos de Gescooperativo apuntan a un entorno moderadamente favorable, aunque con cautela. La renta fija vuelve a ofrecer rendimientos reales atractivos y podría beneficiarse de nuevos recortes de tipos, especialmente en EEUU. En renta variable, las previsiones apuntan a un crecimiento moderado en Europa y EEUU apoyado por la mejora de los resultados empresariales y por el impulso de la IA, aunque siempre bajo la sombra de posibles eventos geopolíticos inesperados. Subrayan que no existe una proporción mágica ni una cartera universal y, aunque el modelo” 60/40” es una herramienta útil para simplificar y ordenarla toma de decisiones, la inversión debe partir de una autoevaluación realista del riesgo, los objetivos y el horizonte temporal. “La consistencia, la diversificación y el asesoramiento personalizado son los pilares para construir una estrategia de inversión sólida y sostenible en el tiempo”, concluyen.