El menor peso de las empresas pequeñas elevará la productividad

Miguel Ángel Valero

España se enfrenta a un reto estructural: el reducido tamaño de sus empresas. Esta limitación frena la productividad, la innovación y el empleo. ¿Por qué nuestras compañías crecen menos que las europeas? "Entenderlo es clave para construir una economía más dinámica y productiva", subrayan Beatriz González y Eduardo Gutiérrez, de Análisis de la Economía Española, en el Blog del Banco de España, donde dejan muy claro que "el tamaño sí importa".

El tejido empresarial constituye la columna vertebral de la economía de cualquier país: de él depende en gran medida la productividad, el crecimiento económico y, en última instancia, nuestro bienestar colectivo. Las empresas españolas tienen, en promedio, menos empleados que las de nuestros vecinos europeos y crecen más lentamente. Estas características lastran nuestro crecimiento económico. Aunque en la última década las empresas españolas están ganando escala, el reto de incrementar su tamaño sigue vigente. Entender por qué nuestras empresas son más pequeñas y qué factores frenan su desarrollo ayuda a pensar cómo favorecer su crecimiento.

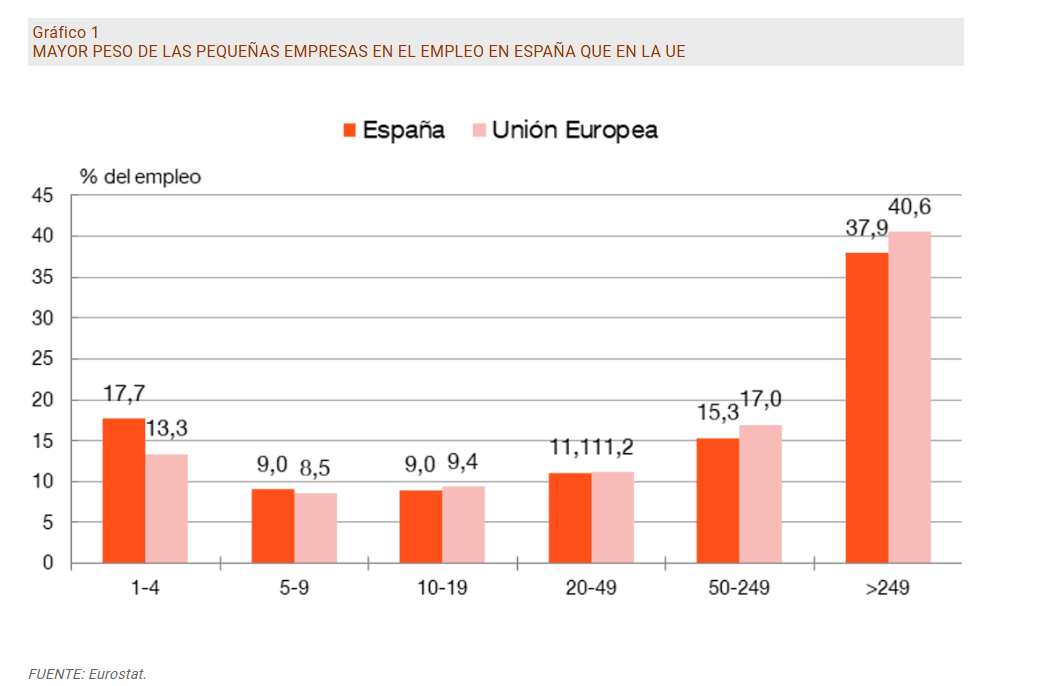

Las empresas españolas tenían, de media, 8,8 empleados, frente a los 12,1 de la Unión Europea (UE). El bajo tamaño promedio en España se debe, principalmente, a dos factores:

- Mayor proporción de microempresas (con menos de 10 empleados): como se observa en el gráfico, representan el 89% del total de empresas con asalariados y concentran el 27% del empleo en España. En el conjunto de la UE, estas cifras son menores: el 85% de empresas y el 22% del empleo. Y la diferencia es aún mayor en el caso de las empresas con menos de 5 empleados: suponen el 77 % de las empresas y el 18 % del empleo en España frente al 71 % y el 13 % en la UE.

- Menor tamaño de las empresas de más de 10 empleados: en España, estas empresas alcanzan los 59 empleados de media frente a 65 en el caso de nuestros vecinos europeos.

- La diferencia es relevante porque el tamaño empresarial tiene un impacto directo sobre la productividad, el empleo, la innovación y, de modo indirecto, sobre el crecimiento y el bienestar.

La especialización de la economía española en sectores como los servicios, donde predominan las empresas pequeñas, no parece ser la causa principal. La diferencia en el tamaño empresarial se da en la mayoría de los sectores. En el caso del sector servicios, la empresa media en España tiene 8,3 empleados, frente a casi 11 en la UE. En el sector manufacturero, la brecha es aún más pronunciada: 10,6 frente a 15,9 de media; más de 5 empleados de diferencia.

Tampoco explica la brecha de tamaño la falta de dinamismo empresarial, el ritmo de creación y destrucción de empresas. España está en línea con la media europea: se crean empresas a un ritmo parecido (9,4% anual frente al 8,7% en la UE en las empresas con asalariados), y desaparecen anualmente el 9,3% en España y un 8% en la UE. Estas tasas son similares en las empresas sin asalariados.

Las empresas españolas con asalariados nacen con un tamaño parecido al de las europeas —en torno a 2 empleados de media—, pero con el paso del tiempo se quedan rezagadas. A partir del quinto año de vida, la diferencia se acentúa: mientras que las empresas europeas alcanzan los 17 empleados de media, las españolas se quedan en 12. El bajo crecimiento de las empresas españolas frente a las europeas no se debe solo al peso de las más pequeñas: las empresas que nacen con 10 o más empleados también se acaban distanciando de las europeas, y explican casi el 30 % de la brecha de tamaño a los cinco años.

Ventajas del tamaño

Las empresas de mayor tamaño suelen ser más productivas que las pequeñas. La razón es que las empresas grandes pueden aprovechar ventajas fuera del alcance de las pequeñas, como:

- Mejor acceso a la financiación: las empresas grandes suelen contar con mayor cantidad de financiación y a un menor coste. Además, disponen de más fuentes de financiación: no solo el crédito bancario, sino que pueden emitir bonos o acudir a los mercados de capitales.

- Economías de escala, especialización y gestión: las empresas grandes pueden repartir costes fijos entre una mayor producción y mejorar sus cadenas de valor. Además, suelen tener una mayor especialización del trabajo y procesos de gestión profesionalizados, que favorecen la eficiencia y la productividad.

- Innovación: ambos factores anteriores les permiten invertir en innovación de nuevos productos y procesos, lo que favorece el crecimiento empresarial y los efectos positivos al resto de la economía.

La mayor productividad se traduce en beneficios para todos. Cuando hay competencia en el mercado, las empresas grandes suelen ofrecer mejores salarios, generar más empleos y facilitar el acceso a bienes y servicios de calidad a precios más accesibles.

A pesar de que el menor tamaño empresarial sigue siendo una característica estructural de la economía española, en la última década se observan algunas señales alentadoras. Desde 2012, las empresas con menos de 5 empleados han ido perdiendo peso en el empleo total, tanto en España como en el conjunto de la UE. Pero el declive ha sido más intenso en España: el peso del empleo en este tipo de empresas se redujo en unos 6 puntos, frente a una caída de aproximadamente 3 puntos en nuestros socios europeos. El menor peso relativo de las empresas pequeñas puede contribuir al crecimiento de la productividad de la economía en su conjunto.

"El reto es hacer que las empresas crezcan. Que este cambio se consolide dependerá de que las empresas españolas encuentren condiciones favorables para crecer. Hay diversos factores facilitadores: un entorno económico dinámico y favorable; la capacidad, sobre todo para las pymes, de acceder a financiación adecuada y atraer talento; la reducción o superación de los obstáculos regulatorios y administrativos que limitan su expansión", concluyen los expertos del Banco de España.

Círculo de Empresarios: barreras que impiden ganar tamaño

En la misma línea, la Encuesta Empresarial Círculo 2025 subraya la existencia de barreras administrativas y regulatorias que dificultan que las empresas ganen tamaño (742%). Pero se reconoce la falta de visión y de ambición del empresario (27,4%).

Para ganar tamaño, se recomienda internacionalización (58,5%), profesionalización de la gestión (56,7%), más innovación (49,1%), fusiones y adquisiciones (47,6%) e incorporación de socios estratégicos (39%).

El 56% de las empresas sufre en sus cuentas la morosidad

Por otra parte, el impacto de la morosidad sobre el tejido empresarial se ha mantenido a lo largo de 2025 en niveles muy elevados. El 56% de las empresas españolas sufre el impacto negativo de la morosidad en su cuenta de resultados y el 5,6% afirma que corre el riesgo de cerrar por el impacto de los impagados, según la oleada de otoño del Estudio de la Gestión del Riesgo de Crédito en España, que impulsan Crédito y Caución e Iberinform.

El 49% de las firmas españolas afronta pérdidas de ingresos significativas a causa de la morosidad, lo que supone un deterioro de tres puntos con respecto a los niveles de 2024. En un contexto de tipos de interés aún elevados, el retraso en el pago de los clientes también provoca que el 23% del tejido empresarial registre un incremento de sus costes financieros. El 17% tiene que frenar su expansión comercial y el 11% se ve obligado a limitar sus nuevas inversiones.

La falta de control sobre la morosidad es un riesgo para la actividad empresarial. El incumplimiento de los pagos acordados genera importantes tensiones de liquidez en una situación como la actual y es especialmente desestabilizadora en la operativa de las empresas de menor tamaño. Si se llega al impago de una venta a crédito comercial, la pérdida equivale a los costes de producción del producto.

El impacto de un impagado comercial se acentúa cuanto menor sea el margen de beneficios, pues multiplica el número de ventas con clientes solventes necesarias para compensar la pérdida. Si una sociedad con un margen comercial del 10% sufre un impago de 10.000€, deberá generar un nuevo negocio por 100.000€ para compensar el impacto de los 9.000 en costes de producción.

En un contexto de estrechamiento de los márgenes comerciales, como consecuencia de los incrementos de costes de producción y de tipos de interés todavía elevados, es especialmente importante para la supervivencia de la empresa gestionar adecuadamente sus riesgos de impago.

Crédito y Caución acaba de lanzar One Invoices, una nueva herramienta que permite la gestión de la póliza y del cobro de las facturas de manera mucho más ágil y adaptada a las necesidades del usuario. La plataforma CyCred One garantiza un acceso privado y totalmente confidencial a la información relativa a los datos de facturación y saldos de los clientes.

Este nuevo servicio ofrece importantes ventajas para los asegurados ya que les permite simplificar procesos y mejorar el seguimiento de sus facturas. La automatización de las tareas de gestión de la póliza, como la vigilancia de los cúmulos de riesgo o la declaración de ventas e incidencias de pago, se realiza de manera automática según la configuración personalizada que el usuario haya programado tanto para un cliente en concreto como para un grupo de clientes o de toda la cartera.

Con esta herramienta, sin coste añadido para el asegurado, Crédito y Caución da un paso más en la personalización de la gestión del credit managment por parte de las empresas, de una manera más ágil y centralizada, realizando recordatorios a los clientes y vigilando el estado y evolución del negocio a través de gráficos interactivos

“Nuestro objetivo no es otro que ofrecer mayores facilidades a los gestores de crédito en su día a día. A partir de ahora, podrán diseñar cómo hacer el seguimiento de sus facturas con total seguridad y mayor agilidad, unificando procesos dispersos y facilitando el control de gestión”, explica el responsable de Innovación y Servicios de valor Añadido en Atradius Crédito y Caución, Sergio Manzano.

Los deudores concursados crecen el 3% en el tercer trimestre

Durante el tercer trimestre de 2025 el número de deudores concursados ha sido de 12.509, lo que supone un crecimiento del 3% respecto al trimestre anterior, y un incremento anual del 27,2%, según la Estadística del Procedimiento Concursal del Colegio de Registradores. En cuanto a los concursos de personas jurídicas empresas, han experimentado un descenso del 2,9% respecto al mismo período del año anterior. Los concursos de personas físicas constituyen el 90,7% del total de deudores concursados, con un total de 11.352 procedimientos iniciados.

Con relación al tipo de concurso, 12.484 procedimientos han sido voluntarios, lo que supone un crecimiento del 3,2% respecto al segundo trimestre. Por su parte, tampoco se han registrado concursos consecutivos durante el tercer trimestre de 2025, respondiendo a la aplicación de la reforma del TRLC establecida por la Ley 16/2022. Los concursos necesarios, a su vez, se han reducido en un 47,9%. Según la clase de procedimiento, los concursos sin masa han aumentado el 7,1% en el trimestre, y han supuesto un 87,0% del total. También se ha reducido el número de procedimientos ordinarios, con una caída del 16,7%, hasta representar únicamente el 10,2% del conjunto. Por su parte, se han registrado 347 aperturas de procedimientos especiales para microempresas, lo que supone una disminución del 22,2% respecto al trimestre anterior.

Durante el tercer trimestre se han iniciado 12.509 procedimientos concursales, de los cuales 1.157 han correspondido a personas jurídicas empresas (9,2% del total) y 11.352 a personas físicas (90,8%). Entre estas últimas, 1.138 desarrollaban alguna actividad empresarial o profesional, lo que representa el 9,1% del total y el 10% de las personas físicas concursadas. El número de personas jurídicas empresas que inician algún tipo de procedimiento concursal ha disminuido un 2,9% en el tercer trimestre de 2025 respecto al mismo periodo del año anterior. Por forma jurídica, el 92,4% de las empresas concursadas son Sociedades de Responsabilidad Limitada (1.069 casos). En cuanto al volumen de negocio, el 36,4% de las empresas se situó en el tramo más bajo (hasta 250.000 euros anuales), mientras que solo el 1,7% superó los 5 millones de euros.

El 26,9% de las empresas concursadas tienen como actividad económica principal el Comercio, el 16,9% la Construcción, y el 12,3% la Industria. En relación con el número de asalariados, el 44,1% del total de empresas concursadas cuenta con menos de dos trabajadores, y dentro de este grupo, el 52,3% no tiene ningún asalariado.

El 19,2% del total de empresas que ha entrado en concurso durante el tercer trimestre tiene una antigüedad de 20 o más años. Mientras que, el 57,2% tiene ocho o menos años de antigüedad. Por sectores, en Hostelería el 61,3% de las empresas concursadas tiene menos de cuatro años de antigüedad, seguida por las Actividades profesionales con el 48,1%. Por su parte, en Industria y energía, el 38,6% de las concursadas tiene veinte o más años de antigüedad.

Las comunidades autónomas con mayor número de deudores concursados en el tercer trimestre de 2025, al igual que en trimestres anteriores, han sido Cataluña (3.060), Comunidad de Madrid (2.276), Comunitat Valenciana (1.766) y Andalucía (1.270), concentrando en ellas un 66,9% del total de casos.

Ceuta y Melilla, La Rioja y Andalucía son las únicas Comunidades Autónomas que presentan decrementos anuales del número de concursados respecto al mismo período del año anterior (77,1% 51% y 12,5% respectivamente); y, en el otro extremo, Madrid, Navarra e Illes Balears registraron los mayores incrementos anuales (89,4% 76,2% y 68,3% respectivamente).