El Banco de Japón subirá tipos pese a la oposición del Gobierno

Miguel Ángel Valero

Prácticamente el mismo día que el Banco Central Europeo (BCE), el Banco de Japón tomará decisiones de política monetaria. Con una diferencia sustancial: mientras el BCE seguirá en modo pausa, el Banco de Japón subirá el precio oficial del dinero.

Anthony Willis, Senior Economist de Columbia Threadneedle Investments, subraya que un movimiento al alza ahora parece mucho más probable que hace una semana, tras el discurso pronunciado el pasado lunes 8 de diciembre por el gobernador del Banco de Japón, Kazuo Ueda, que enunció los “pros y contras” de subir el tipo de interés oficial y afirmó que “todo se tomará en consideración” en la reunión de política monetaria que tendrá lugar entre el 18 y el 19 de diciembre.

¿Por qué está pensando Japón en subir los tipos de interés? Actualmente, la inflación en Japón se sitúa en el 3%, por debajo del reciente máximo del 4,3% registrado al comienzo de 2023, pero considerablemente más alta que en la última década, donde se situó en un promedio por debajo del 1%, salvo esporádicos repuntes hasta el 1,5% debido a aumentos del impuesto sobre las ventas. Japón estuvo en deflación en 2016 y nuevamente en 2020 y 2021.

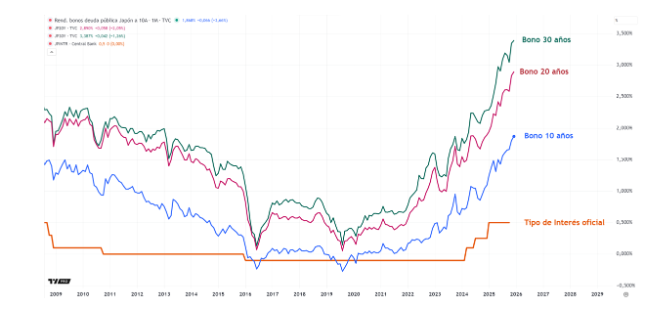

Con una inflación del 3% y un tipo de referencia en Japón de solo el 0,5%, merece la pena centrarse en la historia reciente de los tipos japoneses, que se situaron en apenas el 0,1% entre 2009 y 2016, cuando se redujeron al -0,1%. Desde 2024, han ido aumentando gradualmente hasta el nivel actual del 0,5%.

¿Qué viene ahora? Se espera que la inflación en Japón vaya reduciéndose gradualmente hasta situarse alrededor del 2%. La shunto, la ronda anual de negociación salarial entre empresarios y sindicatos de crecimiento salarial, se esperaba que en primavera fuera utilizada por el Banco de Japón como guía para el momento probable en el que subiera tipos, pero "parece que el responsable de la política monetaria japonesa es menos paciente de lo que pensábamos", explica el experto de Columbia Threadneedle.

Además de una inflación ya elevada, también tenemos el paquete de estímulos fiscales anunciado por la recientemente nombrada primera ministra Sanae Takaichi, que busca generar un impacto positivo en la economía. Esta medida, dotada con 135.000 millones de libras, pretende impulsar el crecimiento en la economía japonesa, que sigue siendo relativamente débil si observamos los datos trimestrales del PIB.

¿Qué implicación tiene esta situación para los mercados? El 'carry trade' en yenes ha sido una estrategia de inversión próspera en los mercados globales en los últimos años: es un tipo de operación que consiste en endeudarse muy barato en yenes japoneses e invertir en el extranjero en activos de mayor rendimiento. El volumen de lo que supone el carry trade es difícil de determinar, pero puede llegar al billón$.

Históricamente, cuando el Banco de Japón ha subido los tipos, se produce una volatilidad significativa en los activos financieros, en particular en los bonos del gobierno japonés, pero también en los bonos de otros países. La volatilidad también puede extenderse a los mercados de renta variable.

El dinero está regresando a Japón desde el extranjero y la incertidumbre sobre los tipos siempre genera volatilidad. Esto se observó durante el verano de 2024, cuando una subida de tipos provocó una caída del12% en la renta variable japonesa en tan solo un día.

Esta vez parece que el Banco de Japón está haciendo un mejor trabajo en cuanto a hacer públicas sus intenciones, sin duda mejor que en 2024. Pero un movimiento de política monetaria podría alterar los flujos de capital globales a medida que Japón suba los tipos y posiblemente insinúe futuros movimientos, algo que parece probable.

"Un mayor desmantelamiento del carry trade interrumpirá los flujos de capital. Los cambios en los patrones de inversión serán un tema que seguiremos de cerca y, aunque varios bancos centrales se reunirán en las próximas semanas, los anuncios del Banco de Japón parecen destinados a atraer mucha atención", avisa Anthony Willis.

The Trader

El analista Pablo Gil también destaca en The Trader el discurso de Kazuo Ueda, que ha dejado caer que el Banco de Japón podría volver a subir los tipos de interés en diciembre. No fue una insinuación vaga: habló de ello como una posibilidad real si los salarios siguen creciendo y la inflación subyacente mantiene su persistencia.

Lo llamativo es que este mensaje llega después de que la primera ministra Sanae expresara abiertamente su desacuerdo con las últimas subidas. Su postura es clara: endurecer demasiado rápido puede comprometer la frágil recuperación del país. Por primera vez en años, la fricción entre el Gobierno y el Banco de Japón es evidente.

Y, sin embargo, Ueda insiste. ¿Por qué? Porque Japón está intentando salir de un régimen deflacionario de tres décadas y teme que cualquier titubeo devuelva a la economía a su viejo patrón. Desde esa perspectiva, un tipo de interés algo más alto no es un problema, sino una forma de anclar credibilidad: inflación estable, salarios al alza y fin del experimento monetario más extremo del mundo.

Pero aquí es donde aparece la parte delicada. Japón es la economía más endeudada del planeta, con una deuda pública que supera el 235% del PIB tras décadas de déficits, estímulos y compras masivas de bonos y Bolsa por parte del propio banco central. Cuando cargas un país con esta montaña de deuda, subir el coste del dinero no es un simple ajuste técnico: es un movimiento que puede reconfigurar por completo el funcionamiento del Estado.

Y la curva de tipos ha empezado a reflejarlo: Los bonos a corto han repuntado con fuerza tras las palabras de Ueda, anticipando una posible subida en diciembre. El tramo medio y largo lleva meses ajustándose al alza, señal de que los inversores asumen un cambio estructural que hará que Japón no vuelva a los tipos de interés “cero” de forma permanente.

Y éste es el verdadero riesgo, ya que cada décima adicional en el coste del dinero multiplica su efecto sobre una base de deuda gigantesca. El coste financiero del Estado puede aumentar de forma explosiva si los rendimientos se normalizan rápido. Y el mercado lo sabe: por eso cada mensaje de endurecimiento se traduce en movimientos bruscos en los bonos.

Japón avanza hacia la normalización monetaria, pero lo hace sobre un terreno inestable. Ueda quiere construir credibilidad; Sanae quiere proteger el crecimiento y evitar que el coste de la deuda se convierta en otra crisis silenciosa.

El dilema es claro: Si el Banco de Japón sube demasiado rápido, la carga de intereses puede desbordar las cuentas públicas, pero si sube demasiado lento, corre el riesgo de perder el control de la inflación y del yen.

"El próximo 19 de diciembre sabremos quién impone su criterio, si el Banco de Japón o el gobierno japonés", apunta Pablo Gil.