Miguel Ángel Valero

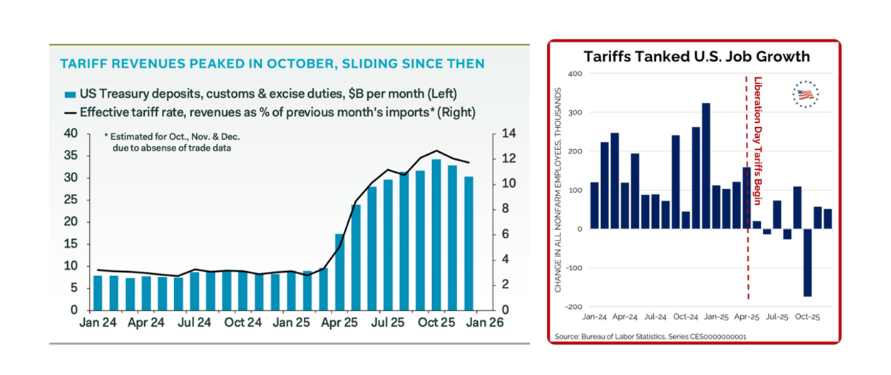

La reciente calma en el mercado de crédito se ha visto alterada en las últimas semanas. Las vulnerabilidades en el sector del software, la suspensión de reembolsos en los fondos retail de crédito privado de la gestora estadounidense Blue Owl y la reciente quiebra de Market Financial Solucions en Reino Unido empiezan a generar presión, no solo en los mercados privados, sino también en el crédito cotizado. Este impacto es especialmente visible en los préstamos sindicados negociados en mercado y en la deuda corporativa de menor calidad crediticia (High yield), donde los diferenciales se han ampliado desde los mínimos en 25 puntos básicos (pb) en Europa y 32 pb en Estados Unidos.

Aun así, los analistas de Banca March consideran que las insolvencias observadas hasta ahora son casos aislados, y los temores relacionados con el software todavía no se reflejan en los fundamentales. De hecho, diversas compañías privadas del sector, como McAfee o Rocket Software, han publicado sus resultados de forma anticipada con el objetivo de tranquilizar a los inversores.

Por otra parte, a nivel agregado, el endeudamiento corporativo no muestra signos de excesos: en EEUU se sitúa en el 73% del PIB —su nivel más bajo en una década— y en la Eurozona alcanza el 104%, cifras comparables a las de 2011.

"Ante el aumento del riesgo de crédito, nos reafirmamos en nuestra preferencia por la deuda de mayor calidad dentro del segmento corporativo cotizado, mientras que canalizamos la parte más arriesgada a través de mercados emergentes. No obstante, consideramos que es prematuro hablar de un contagio generalizado y mantenemos una postura vigilante. Por ello, seguimos confiando en la mejora del ciclo económico y entendemos que los episodios recientes son idiosincráticos y, en general, vinculados a entidades financieras fuera del sistema bancario tradicional, como evidencia el caso en Reino Unido", insisten en Banca March.

The Trader: el riesgo no ha desaparecido, se ha desplazado

El analista Pablo Gil aporta en The Trader otra visión. Durante más de una década, el mercado de crédito ha vivido instalado en una anomalía. Tipos de interés excepcionalmente bajos, liquidez abundante y una presión constante por encontrar rentabilidad llevaron a financiar empresas cada vez más endeudadas y con modelos de negocio poco probados. El crédito fluía con facilidad y el riesgo parecía diluirse. Hoy empezamos a comprobar que no había desaparecido. Solo se había desplazado… y camuflado.

El golpe de realidad llegó cuando First Brands Group se declaró en bancarrota tras años de crecimiento alimentado exclusivamente por deuda. Lo relevante no fue solo el tamaño del agujero, cercano a los 10.000 millones$, sino el perfil de los prestamistas: grandes fondos y entidades de primer nivel que, en muchos casos, desconocían el verdadero estado financiero de la compañía. El aviso fue tan gráfico como inquietante. Como señaló Jamie Dimon, CEO de JPMorgan Chase & Co, “cuando aparece una cucaracha, lo normal es que haya más escondidas”.

El problema es estructural. En 2025 se concedieron más de 1,4 billones$ en deuda a empresas estadounidenses por debajo del grado de inversión. El universo del llamado 'leveraged finance' (bonos basura, préstamos sindicados y crédito privado) supera ya los 4 billones. Muchas de estas compañías no cotizan en Bolsa, lo que reduce drásticamente la transparencia. Además, buena parte del riesgo ya no está en los balances de los bancos, sino en fondos de crédito, planes de pensiones y aseguradoras, empujados ahí por la regulación posterior a 2008. El sistema parece más seguro porque los bancos están mejor capitalizados. Pero el riesgo no ha desaparecido: se ha desplazado hacia zonas menos visibles.

El crecimiento del crédito privado es paradigmático. Ha pasado de unos 500.000 millones$ en 2020 a más de 1,3 billones en apenas cuatro años. Se trata de un mercado poco líquido, con valoraciones que se revisan trimestralmente y que, en muchos casos, dependen del propio prestamista. No existe una referencia diaria de precios como en el mercado de bonos cotizados. Esa estabilidad aparente ha sido uno de sus grandes atractivos. Y también uno de sus mayores engaños.

Hay otro elemento preocupante: la erosión de las protecciones tradicionales para los acreedores. Durante el auge del dinero fácil, muchas compañías (respaldadas por fondos de capital privado) lograron flexibilizar cláusulas que antes permitían a los prestamistas vigilar el deterioro financiero. En los últimos años hemos visto reestructuraciones en las que los acreedores asumían pérdidas significativas mientras los accionistas mantenían el control. Es una señal clara de que la disciplina crediticia se ha debilitado.

Además, la opacidad no solo afecta a los inversores. También inquieta a los reguladores. El número de empresas cotizadas en Estados Unidos se ha reducido a la mitad en dos décadas, mientras miles de compañías han migrado a los mercados privados. El Banco de Inglaterra, el Banco Central Europeo o el Consejo de Estabilidad Financiera han advertido de “lagunas de datos” que dificultan identificar dónde se está acumulando el riesgo. Es un problema serio: no se puede mitigar lo que no se ve. El sistema puede parecer estable… hasta que deja de serlo.

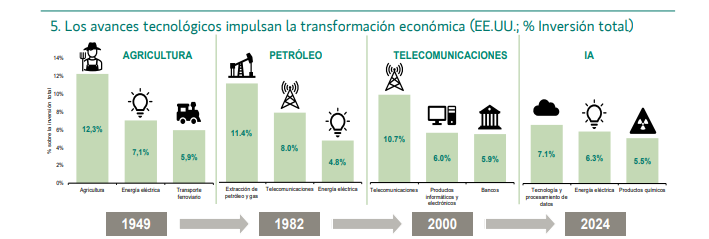

En este contexto entra en juego el factor que acelera todos los riesgos latentes: la inteligencia artificial. La carrera por la IA está reconfigurando sectores enteros. En Bolsa ya hemos visto el impacto: el sector software ha sufrido correcciones relevantes mientras el índice general se mantiene fuerte. Muchos modelos tradicionales, especialmente los vinculados a tareas administrativas o de back office, están perdiendo atractivo a gran velocidad. Las empresas intentan adaptarse incorporando IA a sus productos, pero no siempre es suficiente ni llega a tiempo.

El verdadero foco de vulnerabilidad está en el crédito que financió esas compañías en el pico de valoración tecnológica de 2021 y 2022. Durante esos años, el crédito privado llegó a cubrir entre el 40% y el 70% de las operaciones de compra apalancada en el sector tecnológico. Hoy, una parte relevante de esas carteras está expuesta a negocios que pueden volverse obsoletos más rápido de lo previsto.

Las estimaciones apuntan a que entre un 25% y un 35% de las carteras de crédito privado podrían estar especialmente expuestas a la disrupción provocada por la IA. Algunos escenarios contemplan tasas de impago que podrían acercarse al 6%, e incluso escalar más si la disrupción es agresiva. Y aquí aparece un riesgo adicional que suele pasar desapercibido. Cuando quiebra una empresa industrial, el acreedor puede recuperar parte del dinero vendiendo activos físicos. En el software, los activos son intangibles: código, licencias, talento. Difíciles de valorar y aún más difíciles de liquidar. Las recuperaciones pueden ser mínimas.

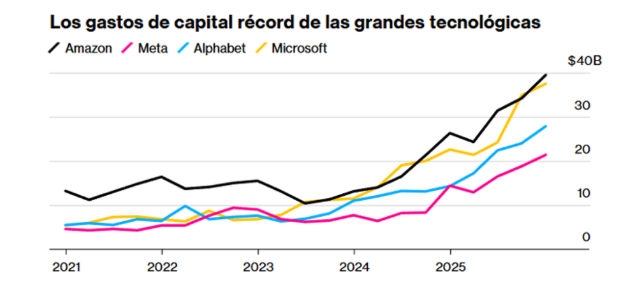

Pero la IA no solo tensiona el crédito de baja calidad. También empieza a afectar al mercado de bonos de alta calificación. Los grandes “hyperscalers” tecnológicos están embarcados en una carrera de inversión histórica en centros de datos e infraestructura. Eso implica mayores emisiones de deuda en un mercado donde los diferenciales ya cotizan en niveles históricamente ajustados. Si la expectativa de retorno sobre esas inversiones se recalibra o si el crecimiento no cumple lo prometido, incluso el crédito de mayor calidad podría verse presionado.

Hay además prácticas que pueden retrasar el reconocimiento del problema. El uso creciente de instrumentos como los préstamos con pago en especie (PIK), que permiten diferir el pago de intereses, puede maquillar temporalmente la tensión financiera. Las valoraciones trimestrales, al no reflejar precios de mercado en tiempo real, suavizan la volatilidad. Todo ello contribuye a una sensación de estabilidad que puede ser engañosa.

Y todo esto sucede con una economía estadounidense que todavía crece. Si el ciclo se deteriora, el ajuste puede acelerarse. El riesgo no parece tanto un colapso inmediato al estilo 2008. Es algo más silencioso. Un “slow burn”: pérdidas que tardan en aflorar, valoraciones artificialmente estables y rentabilidades que decepcionan cuando el polvo se asienta.

El crédito privado no es, por definición, un mal activo. Ha cubierto necesidades reales de financiación y ha ofrecido rentabilidades atractivas durante años. Pero en un entorno de disrupción tecnológica profunda, exceso de deuda, protecciones debilitadas y menor transparencia, el margen de error se reduce drásticamente.

La inteligencia artificial no es un ciclo más. Está redefiniendo qué empresas serán relevantes dentro de cinco o diez años. En ese contexto, financiar modelos fácilmente sustituibles puede convertirse en un error muy caro.

"Si hablamos de invertir en Private Equity o en estrategias de crédito asociadas, la diferencia entre hacerlo bien o mal no está en el cupón prometido ni en el relato comercial. Está en la capacidad del gestor para analizar a fondo la viabilidad del negocio subyacente, anticipar cambios tecnológicos y mantener disciplina cuando el mercado se deja llevar por la euforia. Porque en épocas de disrupción, el mayor peligro no siempre está en el balance. Muchas veces está en la obsolescencia del modelo de negocio que ese balance financia", advierte este experto.

El CEO de JPMorgan Chase & Co. asegura que empieza a ver paralelismos en el momento actual con 2005, 2006 y 2007. La misma dinámica que precedió a la crisis financiera: Competencia agresiva, crédito fácil y una carrera por inflar el ingreso neto por intereses (INI). “La marea creciente elevaba todos los barcos y todos ganaban mucho dinero”, ha recordado ante inversores esta semana… Hasta que dejó de hacerlo.

Dimon afirma que JPMorgan no está dispuesto a relajar estándares para maquillar resultados, pero reconoce que ve competidores haciendo “cosas tontas” para generar más margen. Y deja una advertencia clave: el ciclo crediticio siempre termina deteriorándose. La única incógnita es cuándo… y dónde aparece la primera grieta.

El año pasado cayeron Tricolor Holdings y First Brands Group, entonces Dimon utilizó una metáfora clásica en Wall Street sobre las cucarachas.

En paralelo al riesgo crediticio, varias industrias viven una “operación de susto” vinculada a la inteligencia artificial. “Esta vez podría ser el software por la IA.” Si la IA reduce barreras de entrada y altera modelos de negocio tradicionales, algunas valoraciones (especialmente en tecnología) podrían tensionarse. Y cuando coinciden una competencia financiera intensa, deuda elevada, innovación tecnológica disruptiva y expectativas extremadamente optimistas, la volatilidad suele aumentar.

El mensaje de fondo es claro: No estamos en 2008, pero cuando la competencia se intensifica y el crédito se relaja, la historia suele empezar a rimar. Si Dimon, que sobrevivió a la última gran crisis, advierte… conviene escuchar.

Guía estratégica para integrar la IA en las organizaciones

En un momento en el que muchas empresas hablan de inteligencia artificial, pero pocas saben cómo integrarla estratégicamente, Cómo transformar el enfoque de tu organización hacia la IA con marcos probados de líderes mundiales, de Michael Lewrick, experto en metodologías de innovación y diseño estratégico, y Omar Hatamleh, asesor jefe de IA en la NASA (Deusto), aporta un marco claro y estructurado.

Propone una guía estratégica para integrar la inteligencia artificial en organizaciones que buscan innovar de forma estructurada y sostenible y convertir la IA en una ventaja competitiva real. Recogen marcos ya aplicados en compañías como Siemens, GE o Microsoft y los traducen en herramientas prácticas para diseñar una hoja de ruta de cambio.

El mensaje central es contundente: la ventaja en IA no depende solo de la tecnología, sino de la capacidad organizativa para adoptarla con coherencia, rapidez y visión de futuro. Una lectura recomendable para directivos, responsables de estrategia e innovación que quieran pasar del entusiasmo a la ejecución estructurada.

DWS: evita los campos de batalla, concéntrate en los cuellos de botella

La inteligencia artificial (IA) está desafiando los modelos de negocio y la capacidad de análisis de los mercados. Las opiniones sobre a quién afectará negativamente y quién se beneficiará cambian casi cada semana. "No vamos a dejar que este nerviosismo creciente nos afecte. Suponemos que la euforia por la IA continuará, dentro de un entorno general positivo para los mercados de renta variable. Pero también creemos que es difícil invertir en una amplia cesta de IA, la selección de valores es obligatoria", afirma Vincenzo Vedda, Chief Investment Officer de DWS.

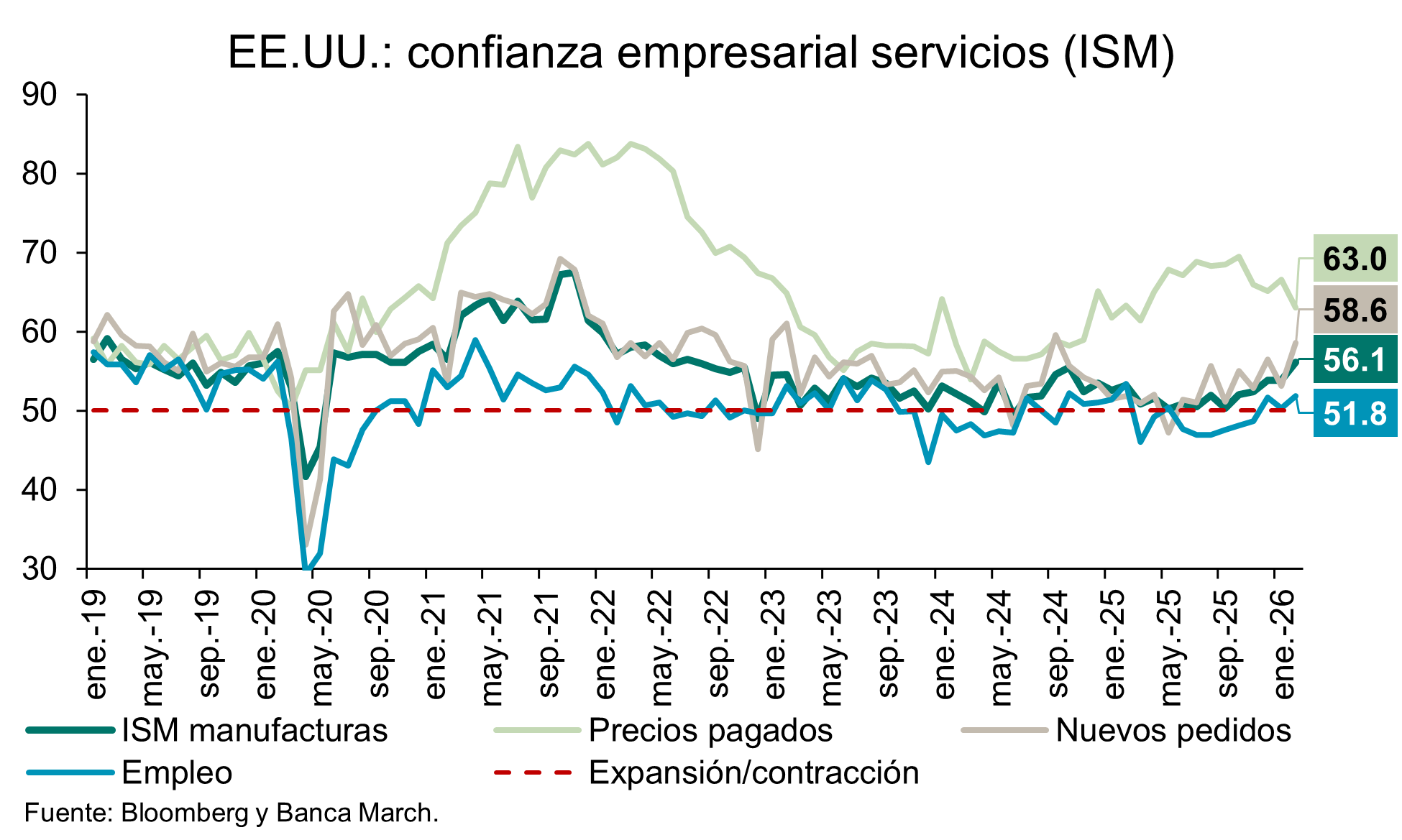

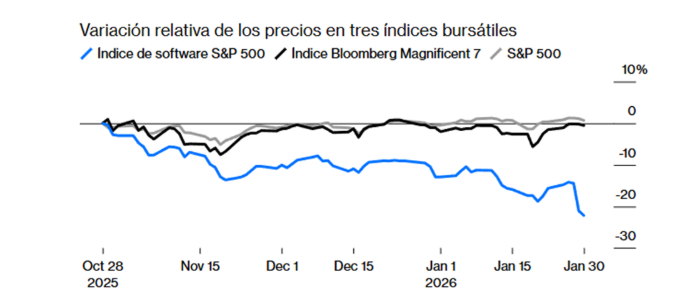

El buen comienzo del año en los mercados bursátiles oculta el hecho de que bajo la superficie hay turbulencias considerables. Muchas acciones individuales están experimentando fuertes oscilaciones, y algunas caen un 10% o más en un solo día. Los sectores defensivos están superando a las acciones de crecimiento en un grado que no se veía desde períodos como el del COVID, la crisis financiera o la burbuja puntocom. Tras siete semanas, los productos básicos de consumo del S&P 500 han subido más de un 10%, mientras que el sector del software ha caído más de un 20%. El sector de la IA no suele ser lineal. Las supuestas certezas se desvanecen en un abrir y cerrar de ojos, y los ganadores y los perdedores cambian de posición. Los inversores están nerviosos. Aun así, estos movimientos del mercado concuerdan con nuestra convicción de que no estamos viviendo una burbuja de IA, sino un auge de la IA, al que el mercado se enfrenta con “exuberancia racional”.

El contexto económico favorable sigue beneficiando a las acciones, especialmente a las relacionadas con la inteligencia artificial. Esperamos un crecimiento económico sólido y un incremento aún mayor de los beneficios empresariales, con una probable subida de dos dígitos en el beneficio por acción de las empresas estadounidenses en los próximos años. Tanto en EEUU como en Europa, la política fiscal expansiva y las perspectivas de tipos de interés estables o más bajos proporcionan apoyo a los mercados. Consideramos que el riesgo de que los rendimientos de los bonos del Tesoro estadounidense a 10 años se sitúen por encima del 4,5% es muy bajo, lo que supone un importante impulso para las acciones de crecimiento. La temporada de resultados del cuarto trimestre de 2025 mostró que las empresas de IA siguen registrando un fuerte crecimiento de sus beneficios.

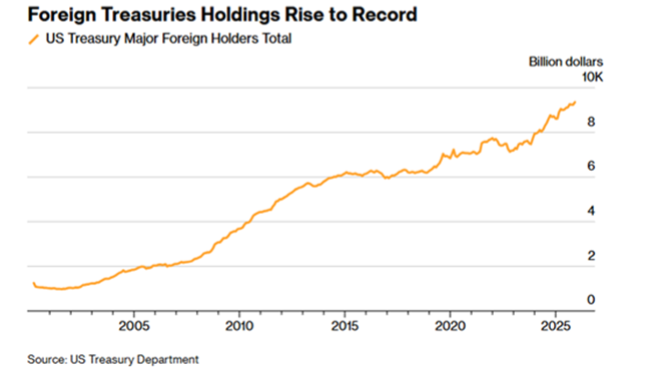

El impulso de la IA continuará en 2026. Se espera que los cinco principales 'hyperscalers' aumenten sus inversiones en más de un 50% interanual, superando una vez más las expectativas. Muchos lanzamientos de productos de IA también han superado las expectativas, y un número cada vez mayor de grandes empresas están informando del éxito en la implementación de la IA. La IA ya no es un tema nicho, sino un motor intersectorial de crecimiento de los ingresos y/o reducción de costes. A diferencia de lo que ocurrió durante la era puntocom, vemos casos aislados de sobrevaloración, pero no una burbuja en todo el mercado. A esto lo llamamos "exuberancia racional", porque no hay signos de exceso de capacidad en el mercado ni de niveles peligrosos de endeudamiento en el sector. La reciente venta de bonos por valor de 32 000 millones$ de Google, completada en 24 horas, ilustra la facilidad con la que se sigue obteniendo financiación para la IA.

Desde principios de 2026, los mercados han castigado duramente a sectores completos tan pronto como han surgido dudas sobre la resistencia de sus modelos de negocio frente a la disrupción provocada por la inteligencia artificial. Esto incluye a empresas de software, suministro y procesamiento de datos o mercados digitales. Como resultado, las valoraciones del software han caído con una rapidez y severidad inusuales. Seguimos manteniéndonos al margen de este campo de batalla, aunque algunos proveedores específicos de software empresarial esencial para la actividad puedan haberse estabilizado. Seguimos prefiriendo las empresas que operan en áreas de escasez estructural, en particular los fabricantes de semiconductores (asiáticos), especialmente en el ámbito de la memoria, los proveedores de infraestructuras que permiten la IA, como la electrificación, y los productores y distribuidores de energía. Estos cuellos de botella tienen otra ventaja: también ayudan a limitar el riesgo de exceso de capacidad.

A lo largo de la cadena de valor ampliada de la IA, pueden coexistir cuellos de botella y exceso de oferta. Por lo tanto, el bajo rendimiento del mercado no se limita a las empresas directamente amenazadas por la disrupción de la IA, sino que también puede afectar a sectores en los que la oferta crece más rápido que la demanda, lo que puede ocurrir incluso en un contexto de fuerte crecimiento. Dado el ritmo de desarrollo de la IA, la escasez actual puede convertirse rápidamente en un exceso de oferta mañana, lo que puede hacer tropezar incluso a los pioneros.

"Recientemente hemos rebajado la calificación de la renta variable estadounidense y hemos mejorado la de Japón y Europa. Creemos que los nuevos flujos de renta variable ya no serán una vía de sentido único hacia el mercado bursátil estadounidense, dado el temor a la disrupción de la inteligencia artificial, que se espera que limite una mayor expansión múltiple del S&P 500, con gran peso del sector tecnológico. Los inversores globales seguirán mostrando una preferencia creciente por la diversificación de las carteras de renta variable entre las distintas regiones", argumenta.

Desde la perspectiva de los inversores, es probable que el año 2026 esté menos condicionado por factores macroeconómicos y más por los fundamentos de los sectores y las empresas. Cabe esperar períodos de retrocesos y mayor volatilidad, tanto dentro de los sectores como entre ellos, pero esto no socava los argumentos a favor de las inversiones en IA, siempre que se sigan tres principios:

- 1. Dejar actuar a los ganadores: cuando el crecimiento y la creación de valor son claramente visibles, tiene sentido permitir que el impulso continúe. No creemos que los mercados de valores vayan a empeorar, siempre y cuando se mantenga el ciclo económico actual.

- 2. Evitar campos de batalla poco claros: mantenerse alejado de los sectores en los que aún no está claro hasta qué punto la IA puede alterar o dejar obsoletos los modelos de negocio existentes.

- 3. Centrarse en los cuellos de botella: dar prioridad a las áreas de escasez en las que la oferta limitada respalda el poder de fijación de precios y crea una visibilidad más clara de los beneficios.

En la configuración de la cartera, seguimos un enfoque claro en tres partes. Participamos en la innovación tecnológica a través de la renta variable, pero mantenemos deliberadamente una amplia diversificación en lugar de centrarnos únicamente en la inteligencia artificial en sentido estricto. Al mismo tiempo, mejoramos la estabilidad de la cartera mediante la diversificación entre clases de activos y regiones. Este enfoque permite a los inversores beneficiarse del potencial alcista estructural, al tiempo que se mantiene la resistencia ante posibles perturbaciones, que no pueden descartarse dado el actual entorno geopolítico.

UBS: preocupación por ir demasiado rápido

Por su parte, en el UBS CIO Monthly: ¿Demasiado, demasiado rápido?, Mark Haefele, Chief Investment Officer de tUBS Global Wealth Management, analiza las preocupaciones sobre un crecimiento demasiado rápido del Capex en IA, la continua elevada emisión de deuda pública y otros riesgos, así como cómo afrontarlos: "Creemos que los fuertes movimientos de mercado de los últimos meses deberían servir como catalizador para revisar las carteras. Nuestra estrategia consiste en utilizar nuestro marco de análisis de escenarios para rebalancear, diversificar y cubrir riesgo".

"Un gasto en capital mayor de lo previsto y el aumento de la competencia han elevado la incertidumbre en el ámbito de la IA, lo que hace que la selectividad y la diversificación sean aún más importante", señala.

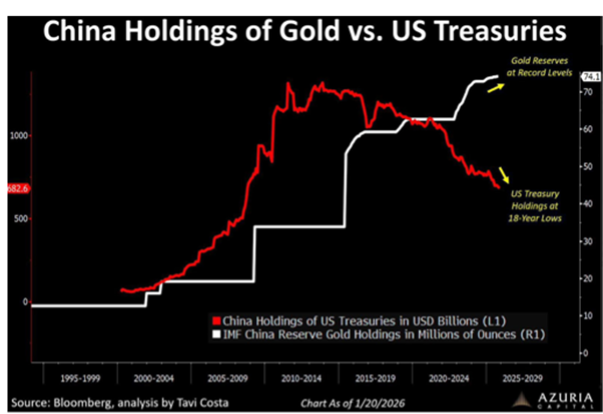

En cuanto a la asignación de activos, afirma: "Calificamos la renta variable como Attractive y nos gustan EEUU, Europa, Japón, China y los mercados emergentes en general. También favorecemos bonos de calidad y el oro".

"La temática de energía y recursos sigue intacta pese a las dudas sobre un pico en el crecimiento del capex en IA. Mantenemos nuestra convicción en la temática de Power and resources y creemos que ofrece oportunidades atractivas para inversores que buscan ampliar su exposición más allá de la tecnología estadounidense”, añade.

"Mantenemos nuestra visión Attractive sobre la renta variable global. Nuestra confianza en una recuperación cíclica se mantiene, impulsada por la reducción de los vientos en contra arancelarios, los recortes de tipos previstos por la Fed y políticas fiscales cada vez más favorables. En este contexto, recomendamos una asignación diversificada por regiones y sectores”, aportan Fabian Deriaz, Strategist, y Ulrike Hoffmann-Burchardi, Chief Investment Officer Americas y Global Head of Equities.

"Calificamos la Eurozona como Attractive en nuestro universo global de activos. Vemos un potencial adicional moderado al alza en la renta variable de la Eurozona, respaldado por

- 1) una mejora del ciclo económico,

- 2) un entorno estructural más favorable

- y 3) valoraciones razonables

”, apuntan Matthew Gilman, Strategist, y Rolf Ganter, Head Equities Europe, UBS Global Wealth Management

Renta variable suiza: "Neutral en nuestra estrategia global. La selección de valores y la diversificación siguen siendo clave. En general, preferimos centrarnos en compañías de calidad y líderes en rentabilidad, así como en determinadas mid-caps y valores cíclicos”, señala Stefan R Meyer, Strategist.

Renta variable británica: "Neutral en nuestras preferencias regionales. Favorecemos beneficiarios estructurales y cíclicos en la región. Seguimos prefiriendo los sectores bancario, industrial, IT e inmobiliario como beneficiarios de cambios estructurales globales, una mejora del ciclo y políticas favorables”, resalta Matthew Gilman, Strategist.

Renta variable estadounidense: “Mantenemos una visión Neutral en todos los segmentos por tamaño y estilo”, recalca David Lefkowitz, Head of US Equities.

Renta variable de mercados emergentes: "Attractive en nuestras preferencias globales. Dentro de emergentes, mantenemos nuestras preferencias por tecnología china, China, India, Brasil e Indonesia, y añadimos Malasia a esta lista”, precisan Laura Smith, Analyst, y Alejo Czerwonko, Chief Investment Officer Emerging Markets Americas.

Divisas: “Dado que el EURUSD ha alcanzado nuestro objetivo de 1,2, pasamos tanto el USD como el EUR a Neutral. Mantenemos una visión Attractive sobre AUD, NZD, NOK y CNY, y favorecemos posiciones largas selectivas en divisas de alto rendimiento”, explica Dominic Schnider, Head Global FX & Commodity. "Cambio en previsiones: introducimos estimaciones para marzo de 2027. Preferimos mantener posiciones largas en divisas pro-crecimiento que ofrezcan rendimiento y en aquellas con componente de materias primas. A nivel regional, creemos que las divisas asiáticas presentan la relación riesgo-recompensa más asimétrica, dado su peor comportamiento en 2025", explica.

Materias primas: “El oro y el cobre destacan entre las materias primas individuales. El aumento de precios beneficia estrategias orientadas a rentas y ayuda a diversificar carteras”, remarcan Giovanni Staunovo y Wayne Gordon, Strategists.“Nuestras oportunidades de la semana siguen centradas en el JPY. Favorecemos una posición corta en SGDJPY y, además, vemos atractivo en utilizar el JPY y las divisas escandinavas para estrategias de venta de volatilidad”, añade Dominic Schnider. Sobre el cobre, "orientación hacia precios más altos hasta 2027. Nuestra perspectiva de precios a corto plazo es prudente, pero esperamos que el precio del cobre suba de forma anual y hemos incrementado todas nuestras previsiones en 500$/tonelada métrica (proyectando 15.000$/tonelada a finales de marzo de 2027). En consecuencia, seguimos siendo positivos y sugerimos mantener posiciones largas en cobre”.

Renta fija: “Mantenemos nuestras recomendaciones Attractive en bonos high grade, investment grade y de mercados emergentes, y seguimos Neutral en high yield”, subraya Frederick Mellors, Strategist.