Se estima que la recaudación acumulada de los aranceles anulados por el Supremo es de unos 175.000 millones$, un 0,56% del PIB. Y que, si se tuvieran que devolver en su totalidad, supondría entre dos y tres décimas de PIB para este año.

Miguel Ángel Valero

El Tribunal Supremo de EEUU ha invalidado los aranceles impuestos por Trump bajo la legislación de Emergencia Nacional (IEEPA), lo que implica que alrededor del 60% de los ingresos recaudados en los ejercicios fiscales 2025 y 2026 deberán devolverse a las empresas. El órgano judicial dictaminó que la imposición de estos gravámenes excedía la autoridad legal del presidente, dado que su potestad corresponde al Congreso.

Sin embargo, Trump dispone de otros mecanismos para reestablecer los gravámenes, aunque los procedimientos no serán inmediatos. Los aranceles anulados incluyen los denominados “recíprocos”, que fijaban tasas específicas por país (15% en el caso de la UE, 15% para Japón, etc.). Comprenden también el impuesto adicional del 30% a China y el 25% a los productos no USMCA de México y Canadá. En consecuencia, siguen vigentes únicamente los aranceles por producto (50% sobre acero, automóviles, cobre, entre otros) y el 20% a China en el Trump 1.0.

En respuesta al fallo del Tribunal Supremo, Trump ha amenazado con imponer un arancel global del 15%. Para ello, el mandatario cuenta con las siguientes vías legales:

- La Sección 122: precisamente, permite aplicar una tasa máxima global del 15%, pero requiere la aprobación del Congreso y carácter temporal (5 meses), que deberá ir renovándose. Trump no tiene garantizados los apoyos de los legisladores, especialmente después de que seis republicanos de la Cámara votaran recientemente a favor de suspender los aranceles a Canadá.

- La Sección 301: requiere de investigaciones a cada uno de los países sobre los que se aplique tarifas y que, aunque no será inmediato y llevará tiempo, se trata de un mecanismo estable que permitiría reestablecer los aranceles a los niveles de la semana pasada.

Con todo, se abren nuevas incertidumbres al quedar en el aire la aplicación de los acuerdos comerciales con los distintos países, confusión para las empresas –aunque en el corto plazo deberían beneficiarse de las devoluciones– y la reducción en los ingresos fiscales. Sin embargo, el fallo demuestra que prevalece la división de poderes en EEUU y el poder judicial continúa actuando como límite efectivo cuando un presidente rebasa el alcance de sus competencias o interpreta la ley en su propio beneficio.

El reciente fallo del Tribunal Supremo de Estados Unidos devuelve a primera línea la incertidumbre arancelaria y el mercado tratara de acomodarse a los próximos pasos de Trump. Existen otras herramientas legales que, si bien son menos flexibles y requerirán de más tiempo para implementarse, deberán permitir que la Casa Blanca recomponga los niveles de aranceles medios previos a la anulación de las tarifas bajo el paraguas de la IEEPA.

Ahora bien, también queda por ver las actuaciones de los demás países. El Parlamento Europeo ha suspendido la votación sobre el acuerdo arancelario entre EEUU y la UE tras el varapalo del Supremo a Trump ante la falta de claridad y de seguridad jurídica.

Estas noticias impactan negativamente la credibilidad de las políticas económicas aplicadas por el ejecutivo de Trump y llegan justo unos días antes del discurso del presidente sobre el Estado de la Unión, que este año se celebrará el 24 de febrero.

Se estima que la recaudación acumulada de estos aranceles es de unos 175.000 millones$, un 0,56% del PIB. Y que, si se tuvieran que devolver en su totalidad, supondría entre dos y tres décimas de PIB para este año. Estas devoluciones de los aranceles conllevarían un incremento del déficit debido a la menor recaudación y podrían suponer un incremento del 9% de las necesidades de financiación (el déficit fiscal previsto para este año es de 1,853 billones$).

Por tanto, hay efectos contrapuestos que en el corto plazo pueden tensionar los tipos largos de las curvas por las mayores necesidades de financiación, mientras que sobre el dólar causaría algo de presión a la baja debido a la incertidumbre política. Frente a ello, menores aranceles y el mayor dinamismo económico serían factores más favorables a las empresas domésticas americanas de menor tamaño.

Sin embargo, dado que se espera que este posible “reembolso” se vea compensado con otras herramientas recaudatorias, a medio plazo, tanto el impulso fiscal neto como los efectos sobre la financiación quedarían muy diluidos y por ello, no será un factor de cambio sobre la tendencia de fondo del mercado.

El otro foco de incertidumbre seguirá centrado en la geopolítica y en las negociaciones entre EEUU e Irán sobre su programa nuclear. Durante las últimas semanas, se registra una fuerte y creciente movilización de fuerzas militares estadounidenses en Oriente Medio, acumulando personal y medios no vistos desde la invasión de Irak en 2003. A medida que se acerca el final del plazo de 15 días dado por Trump a Irán para presentar propuestas que cumplan con sus demandas, crece la tensión y este jueves 26 de febrero se realizará una nueva ronda de conversaciones en Ginebra.

Ibercaja Gestión: las devoluciones van a ser un caos

Un análisis de Ibercaja Gestión señala que, entre los principales aranceles impuestos bajo la IEEPA y anulados por el Tribunal Supremo, se encuentran los aplicados sobre el fentanilo importado de China los fronterizos sobre Canadá/México, el universal y los recíprocos. La decisión de la Corte Suprema afecta aproximadamente al 70% del total, ya que se mantienen los aranceles sectoriales de la sección 232 y los aranceles por prácticas comerciales desleales de la sección 301. Frente a la decisión judicial, Trump actuó de forma inminente, aplicando un nuevo arancel global del 10% a través de la sección 122, que posteriormente se elevó al 15% durante el fin de semana.

La reacción de Trump no ha pillado por sorpresa a los inversores. El mercado ya tenía prácticamente descontado el revés del Supremo y, de paso, conocía de sobra los ases que Trump se guardaba bajo la manga para relevar los aranceles de la IEEPA. En este sentido, la reacción del mercado fue moderada: las acciones americanas subieron, los bonos del Tesoro bajaron, el dólar se debilitó y el oro subió, aunque los movimientos se limitaron a alrededor del 1 % o incluso menos.

Además, bajo la nueva estructura, el cambio no es muy sustancial: se estima que lo realmente recaudado en diciembre pasaría de suponer un 9,4% del total de importaciones a un 8,8%, según J.P.Morgan Research; y, por otro lado, la Corte Suprema no se ha pronunciado acerca de los reembolsos de los aranceles recaudados mediante la IEEPA (unos 150.000 millones$).

En todo caso, la contramedida de Trump es temporal: bajo la sección 122, el presidente puede imponer aranceles del 15% durante solo 150 días a todos los países. No obstante, este período da margen al Gobierno para aplicar aranceles por otras vías -por ejemplo, las secciones 301/232, que requieren investigaciones-. Bajo el nuevo régimen de la Sección 122, el arancel medio ponderado de EEUU aplicando la distribución de importaciones de 2024 (sin efecto sustitución) se sitúa ahora en el 13,2% (al aplicar la tasa del 15%). Si la tasa se hubiera quedado en el 10% inicialmente anunciado por Trump, el arancel medio ponderado hubiera sido del 11,6%, y de no haberse anunciado ninguna contramedida sustitutoria, del 8,3%.

El análisis de los países más beneficiados es muy intuitivo: aquellos previamente más castigados por los aranceles IEEPA (China, Vietnam, Tailandia, India…) se benefician al ver reducidos sustancialmente sus aranceles respecto a los que tenían antes de la sentencia. Por el contrario, los países que gozaban de acuerdos más favorables (con tasas inferiores al 15%) son ahora los más perjudicados, al perder su previa ventaja competitiva frente al resto.

La resolución del Tribunal Supremo tiene carácter retroactivo al invalidar los aranceles cobrados, pero no ordena explícitamente su devolución. La responsabilidad recae ahora en el Tribunal de Comercio Internacional de EE. UU. En este sentido, ahora los analistas esperan que las devoluciones se produzcan, pero que el proceso sea un “caos”. El escenario base actual contempla que cada empresa debe hacer su propia reclamación y demostrar los pagos soportados por aranceles en los últimos meses que tienen que ver con la IEEPA. Se estima que la recaudación por aranceles establecidos mediante la IEEPA desde el 2 de abril ha ascendido a unos 150.000 millones$, que puede ser la cantidad máxima que podrían reclamar las compañías, pero es probable que las devoluciones terminen siendo algo menores.

Debido a la complejidad del proceso, lo más probable es que empecemos a ver las devoluciones a partir del segundo semestre de 2026.El impacto en los mercados de las devoluciones es positivo y se interpreta como un nuevo estímulo fiscal, aunque sin carácter recurrente. Para la renta variable podría tener un impacto especialmente relevante en compañías importadoras de bienes de consumo como ropa, juguetes y equipamiento. La medida, sin embargo, no tendrá impacto en importadores de bienes sujetos a aranceles que no entran en la IEEPA. Es el caso de sectores como autos, metales o industrias pesadas.

Para la sostenibilidad de la deuda americana y el dólar el efecto es dañino, pero no despierta alarmas. Por ponerlo en contexto, los 130.000 millones-140.000 millones$ que pueden verse en devoluciones suponen un 8% del déficit anual estimado para 2026 (1,8 billones$) y un 0,5% de la deuda total de EEUU (37 billones$37tn). Por este motivo, hemos tenido un fin de semana tranquilo, donde la rentabilidad del bono a 10 años apenas se ha movido y el dólar no se ha depreciado significativamente.

| En este sentido, la reacción del mercado fue moderada: las acciones americanas subieron, los bonos del Tesoro bajaron, el dólar se debilitó y el oro subió, aunque los movimientos se limitaron a alrededor del 1 % o incluso menos. Además, bajo la nueva estructura, el cambio no es muy sustancial: se estima que lo realmente recaudado en diciembre pasaría de suponer un 9,4% del total de importaciones a un 8,8% (J.P. Morgan Research); y, por otro lado, la Corte Suprema no se ha pronunciado acerca de los reembolsos de los aranceles recaudados mediante la IEEPA (~$150Bn). En todo caso, la contramedida de Trump es temporal: bajo la sección 122, el presidente puede imponer aranceles del 15% durante solo 150 días a todos los países. No obstante, este período da margen al Gobierno para aplicar aranceles por otras vías -por ejemplo, las secciones 301/232, que requieren investigaciones-. |

| Escenarios: ¿Cuál será el plan B de Trump?Bajo el nuevo régimen de la Sección 122, el arancel medio ponderado de EE. UU. aplicando la distribución de importaciones de 2024 (es decir, sin efecto sustitución) se sitúa ahora en el 13,2% (al aplicar la tasa del 15%). Si la tasa se hubiera quedado en el 10% inicialmente anunciado por Trump, el arancel medio ponderado hubiera sido del 11,6%, y de no haberse anunciado ninguna contramedida sustitutoria, del 8,3%. |

| En este sentido, la reacción del mercado fue moderada: las acciones americanas subieron, los bonos del Tesoro bajaron, el dólar se debilitó y el oro subió, aunque los movimientos se limitaron a alrededor del 1 % o incluso menos. Además, bajo la nueva estructura, el cambio no es muy sustancial: se estima que lo realmente recaudado en diciembre pasaría de suponer un 9,4% del total de importaciones a un 8,8% (J.P. Morgan Research); y, por otro lado, la Corte Suprema no se ha pronunciado acerca de los reembolsos de los aranceles recaudados mediante la IEEPA (~$150Bn). En todo caso, la contramedida de Trump es temporal: bajo la sección 122, el presidente puede imponer aranceles del 15% durante solo 150 días a todos los países. No obstante, este período da margen al Gobierno para aplicar aranceles por otras vías -por ejemplo, las secciones 301/232, que requieren investigaciones-. |

| Escenarios: ¿Cuál será el plan B de Trump?Bajo el nuevo régimen de la Sección 122, el arancel medio ponderado de EE. UU. aplicando la distribución de importaciones de 2024 (es decir, sin efecto sustitución) se sitúa ahora en el 13,2% (al aplicar la tasa del 15%). Si la tasa se hubiera quedado en el 10% inicialmente anunciado por Trump, el arancel medio ponderado hubiera sido del 11,6%, y de no haberse anunciado ninguna contramedida sustitutoria, del 8,3%. |

Ebury: El dólar cae tras la declaración de ilegalidad de los aranceles de Trump

El repunte provisional del dólar se revirtió de forma abrupta durante el fin de semana, después de que el Supremo declarara ilegales la mayoría de los aranceles impuestos por el presidente Trump. Éste respondió rápidamente imponiendo un arancel global del 15% por un periodo de hasta 150 días, esta vez bajo un fundamento legal diferente y posiblemente más sólido. Aun así, la política comercial estadounidense se ha sumido, por el momento, en un caos aún mayor. Los mercados bursátiles reaccionaron con notable calma, lo que sugiere que el fallo ya estaba en gran medida descontado en los precios. Los bonos, en cambio, cayeron ante la preocupación de que la pérdida de ingresos arancelarios empeore el panorama fiscal de EEUU. En cualquier caso, ninguno de los movimientos fue especialmente pronunciado, ya que los inversores apuestan a que Trump encontrará vías legales para eludir la sentencia.

Los riesgos políticos vuelven a copar la atención de los mercados de divisas. Además del fallo judicial y la respuesta de Trump, la creciente probabilidad de un ataque estadounidense contra Irán centrará el foco de los inversores esta semana. Se trata de una semana muy tranquila en el plano macroeconómico, con apenas noticias relevantes esperadas en las principales economías. Al margen de los titulares sobre Irán y los aranceles, será, en cambio, una semana inusualmente cargada de intervenciones de banqueros centrales, incluyendo a la Fed, el BCE y el Banco de Inglaterra.

- EUR. La semana pasada, los índices PMI de actividad empresarial de febrero para la zona euro sorprendieron ligeramente al alza, lo que indica que la economía del bloque continúa creciendo a un ritmo sólido, aunque sin ser especialmente acelerado. Otra señal en la misma dirección es la encuesta sobre salarios negociados en la zona euro del 4º trimestre, que mostró un repunte en los aumentos salariales hasta una tasa anualizada cercana al 3%. Aunque los rumores de la semana pasada acerca de una posible salida anticipada de la presidenta del BCE, Christine Lagarde, han ensombrecido la senda de los tipos de interés, la ausencia de una figura clara como posible sucesor ha limitado, por ahora, el impacto en la moneda común. Durante el fin de semana, las noticias sobre los aranceles han eclipsado todo lo demás, ya que el Parlamento Europeo ha decidido suspender las negociaciones sobre el tratado comercial con EEUU hasta que se aclare el caos en la política comercial estadounidense. La reacción inicial de parte del mercado ha sido comprar euros, lo que refuerza la consolidación de la moneda común como refugio seguro frente a la inestabilidad provocada por EEUU.

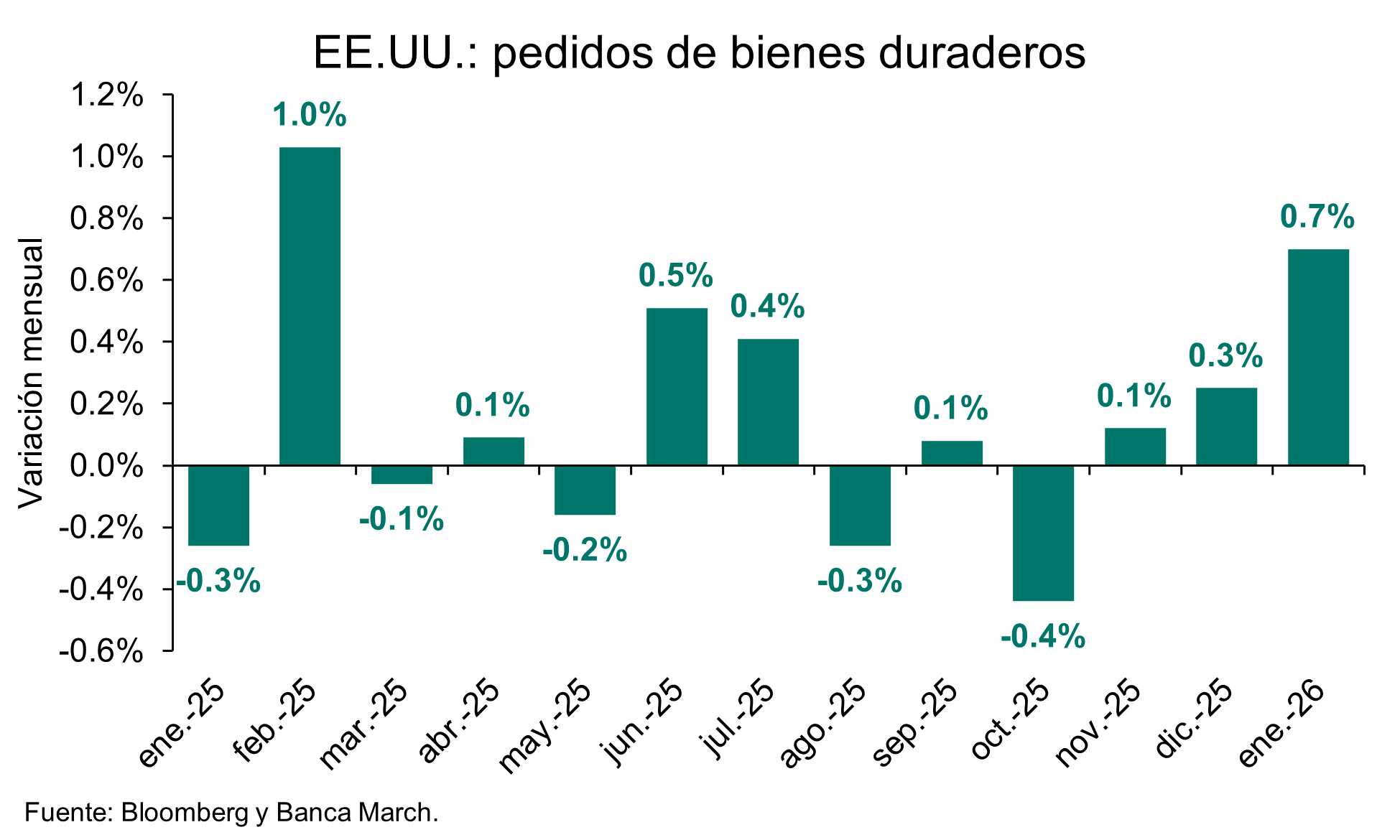

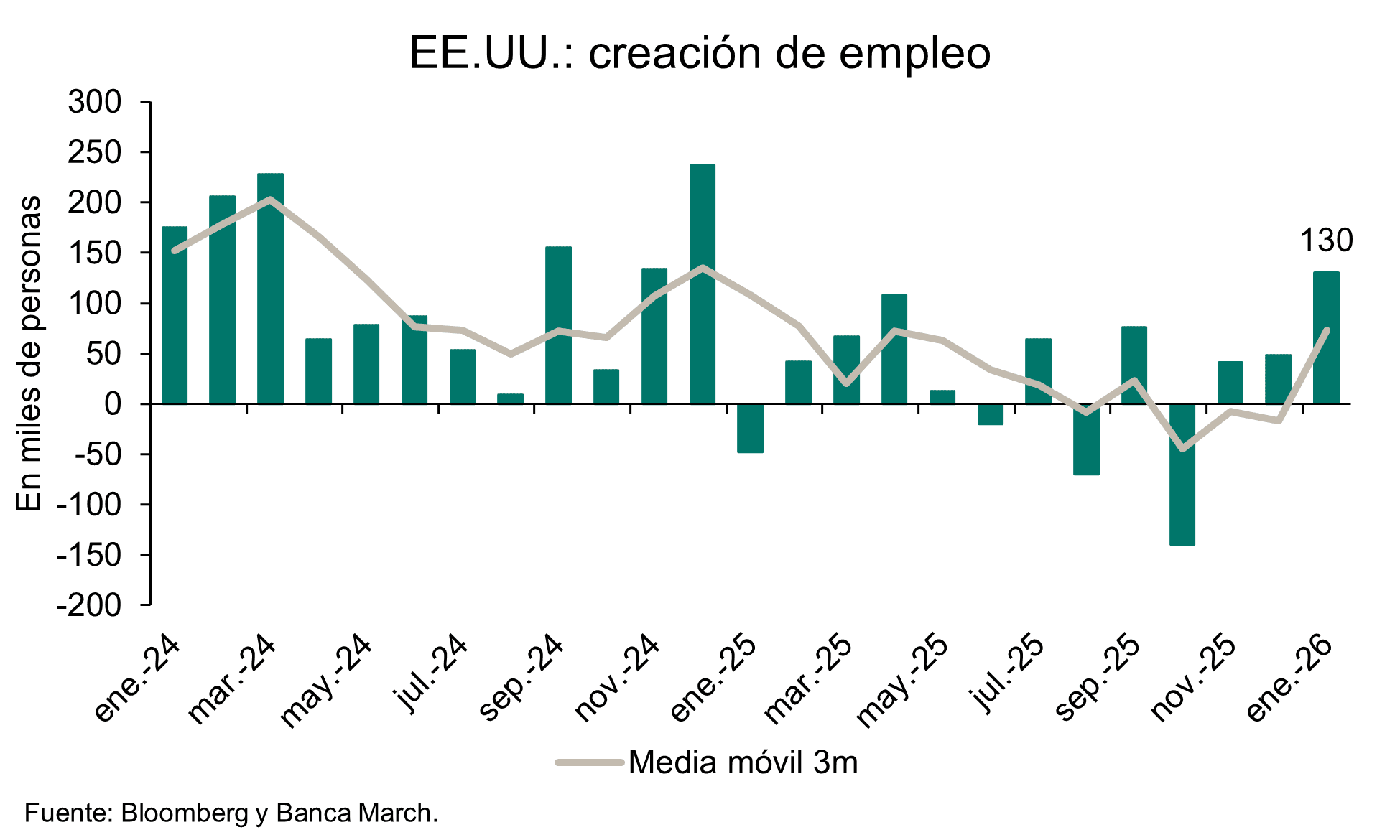

- USD. Las noticias macroeconómicas y políticas quedaron eclipsadas por la decisión sobre los aranceles del viernes, pero la mayoría de los datos publicados la semana pasada respaldan la postura de los 'hawks' de la Reserva Federal. Los pedidos de bienes duraderos, los datos sobre vivienda y las solicitudes semanales de subsidio por desempleo resultaron mejores de lo esperado. Además, las actas de la última reunión de la Fed fueron notablemente hawkish y sugieren que varios miembros del FOMC están empezando a considerar subidas de tipos de interés. Por muy moderado que intente mostrarse el nuevo presidente, Warsh, le resultará difícil convencer al resto de los miembros con derecho a voto de relajar los tipos. El nuevo caos arancelario ocupa ahora el primer plano, pero ni los datos de la economía estadounidense ni las comunicaciones de la Fed parecen compatibles con un ciclo significativo de recortes de tipos. La fuerte revisión a la baja del viernes de la estimación del PIB del cuarto trimestre (del 4,4 % inicial al 1,4 % anualizado) representa una clara ruptura con esta narrativa, pero los inversores la han ignorado en gran medida por la antigüedad de los datos.

- GBP. Las noticias económicas procedentes del Reino Unido la semana pasada arrojaron señales mixtas para la libra esterlina. Por un lado, la actividad económica parece resistir con bastante solidez: las ventas minoristas registraron en enero su mayor aumento interanual en casi cuatro años, y el índice PMI compuesto de actividad empresarial sorprendió al alza. Estos datos han reducido ligeramente las expectativas del mercado respecto a recortes de tipos por parte del Banco de Inglaterra. Sin embargo, la última caída de la inflación y los nuevos indicios de debilidad en el mercado laboral apuntan a que una reducción de tipos en marzo sigue siendo el escenario más probable, y los mercados de swaps ya lo descuentan en torno al 80%. Aunque la mejora en el desempeño de la economía británica podría respaldar a la libra a corto plazo, creemos que este efecto quedará eclipsado por los riesgos políticos, ya que el futuro del primer ministro Starmer continúa siendo incierto. Las importantes elecciones parciales del jueves en Gorton y Denton probablemente resultarán reveladoras, dado que parece probable que el Partido Laborista pierda el escaño frente al Partido Verde o el Partido Reformista.

UBS: el no del Supremo a los aranceles favorece a la renta variable

Por su parte, el UBS CIO Daily resalta que el Supremo falló en contra de la Administración Trump por 6 votos a 3, al considerar que el uso de la IEEPA para imponer aranceles es ilegal. Y destaca las siguientes implicaciones de esta decisión:

- El impacto macroeconómico dependerá probablemente de la respuesta de la Administración.

- El tipo arancelario efectivo medio en EE.UU. descenderá al 10–15% este año.

- El fallo sobre la IEEPA también puede tener implicaciones para los 'acuerdos' alcanzados con otros socios comerciales.

Mark Haefele, Chief Investment Officer en UBS Global Wealth Management, afirma: "En conjunto, la decisión sobre los aranceles no altera nuestra visión positiva sobre los mercados financieros. La decisión es ligeramente favorable para la renta variable en la medida en que una menor tasa arancelaria mejora el poder adquisitivo de los hogares, limita las preocupaciones sobre la inflación y respalda nuevos recortes de tipos por parte de la Fed".

Evli se apunta a la Gran Rotación

La gestora nórdica Evli opina que la renta variable global ha consolidado en 2026 un cambio de tendencia. Desde el apetito por acciones tecnológicas de EEUU y por los metales que dominaron en 2025 y años anteriores, hacia el atractivo de los sectores cíclicos y la inversión value. El sentimiento positivo y optimista con el que los mercados han comenzado el año podría derivar en alguna corrección en el primer trimestre, aunque los fundamentales apoyan este cambio de tendencia, gracias a la aceleración del ciclo a nivel global.

Claves del inicio del año en renta variable:

- Los indicadores económicos apuntan a una aceleración del repunte cíclico en las principales regiones, sobre todo en Asia, donde es especialmente robusto. Europa y EEUU también han fortalecido su actividad económica, lo que respalda la rotación hacia inversiones cíclicas y de estilo value. Todo ello supone un cambio profundo respecto al crecimiento en los últimos años, liderado por el sector tecnológico.

- Fortaleza y volatilidad en los metales. Enero empezó con alzas del precio del oro, plata y metales industriales, un síntoma tanto de la recuperación del ciclo como de las preocupaciones por la inflación. Sin embargo, una posible sobrecompra a corto plazo provocó caídas en los precios, aunque los fundamentales siguen siendo favorables con visión a largo plazo.

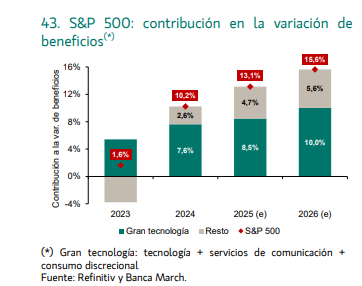

- Impulso de la rotación hacia otros sectores. En el mes de enero, las temáticas hacia las que se produjo la rotación en los mercados se reforzaron. Las acciones de compañías fuera de EEUU siguieron superando a las de éste, el estilo value amplió sus ganancias frente al growth y las industrias tradicionales lideraron los beneficios. El liderazgo del mercado ha cambiado, según Evli, porque se ha alejado de las grandes tecnológicas USA que dominaron el mercado en los años anteriores.

- EEUU: La Tecnología da paso a la Energía, Materiales e Industriales. Las ganancias fueron modestas, quedando el mercado de EEUU rezagado respecto al resto de zonas geográficas. Los sectores de Tecnología y Finanzas registraron caídas, y los inversores se alejaron de las empresas growth más caras. El mejor sector fue Energía junto a otros sectores value como Materiales e Industriales. Ha habido una ampliación de sectores lideres, aunque a costa de la tecnología.

- Europa: Aprovecha el momentum y el potencial de la inversión value. Los buenos rendimientos de 2025 en los mercados europeos continuaron en enero. La Tecnología se comportó a contracorriente de la tendencia global, gracias a las compañías de semiconductores. Industriales y Materiales, se beneficiaron del gasto en infraestructura en Alemania y del posicionamiento anticipado para la reconstrucción de Ucrania. El mercado europeo fue impulsado tanto por el momentum como por el estilo value, superando con claridad las estrategias growth y quality.

- Mercados emergentes: La debilidad del dólar y las valoraciones impulsan las subidas en Asia. Los mercados asiáticos fueron los más alcistas, gracias a la recuperación del ciclo y la alta rotación huyendo de acciones EEUU caras. La debilidad del dólar y las valoraciones cada vez más atractivas apuntalaron también su liderazgo. Por sectores, Tecnología y Materiales fueron los destacados, así como las acciones de estilo Value.

- Posible correcctión y oportunidades por temáticas. Los expertos de la gestora nórdica Evli indican que, pese a que los mercados de renta variable comenzaron 2026 en positivo, es probable una corrección en el primer trimestre. Sin embargo, la recuperación del ciclo es sólida, y propicia las temáticas de inversión Value. En este entorno, las temáticas de inversión con mayor potencial son las siguientes:

- Inversión Value en Europa: Small caps, mid caps y bancos que aportan propuestas de valor convincentes.

- Defensa en Europa: Sigue siendo relevante por el aumento del gasto en defensa en países de la OTAN.

- Reconstrucción de Ucrania: Los planes de reconstrucción están sobre la mesa, y las empresas europeas están posicionándose para aprovechar las oportunidades.

- Manufactura y recursos: Sectores tradicionales que siguen siendo atractivos, especialmente Manufactura y empresas de recursos que se benefician del repunte cíclico.

- Energía y materiales: Electrificación, infraestructura para IA y desarrollo de infraestructuras en Alemania, se han convertido en oportunidades para invertir.

- Principales riesgos en 2026:

Incertidumbre política y regulatoria. Las políticas del gobierno de EEUU y las tensiones geopolíticas son uno de los mayores riesgos para la renta variable. El episodio de Groenlandia demostró con qué rapidez se puede crear un riesgo político. El inicio del fin de la excepcionalidad de Estados Unidos en los mercados financieros, que comenzó hace un año, parece continuar en 2026.

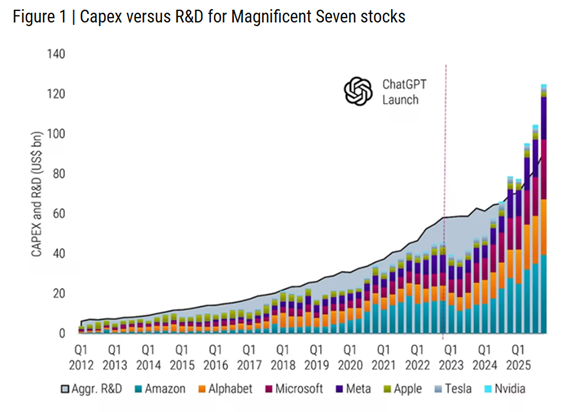

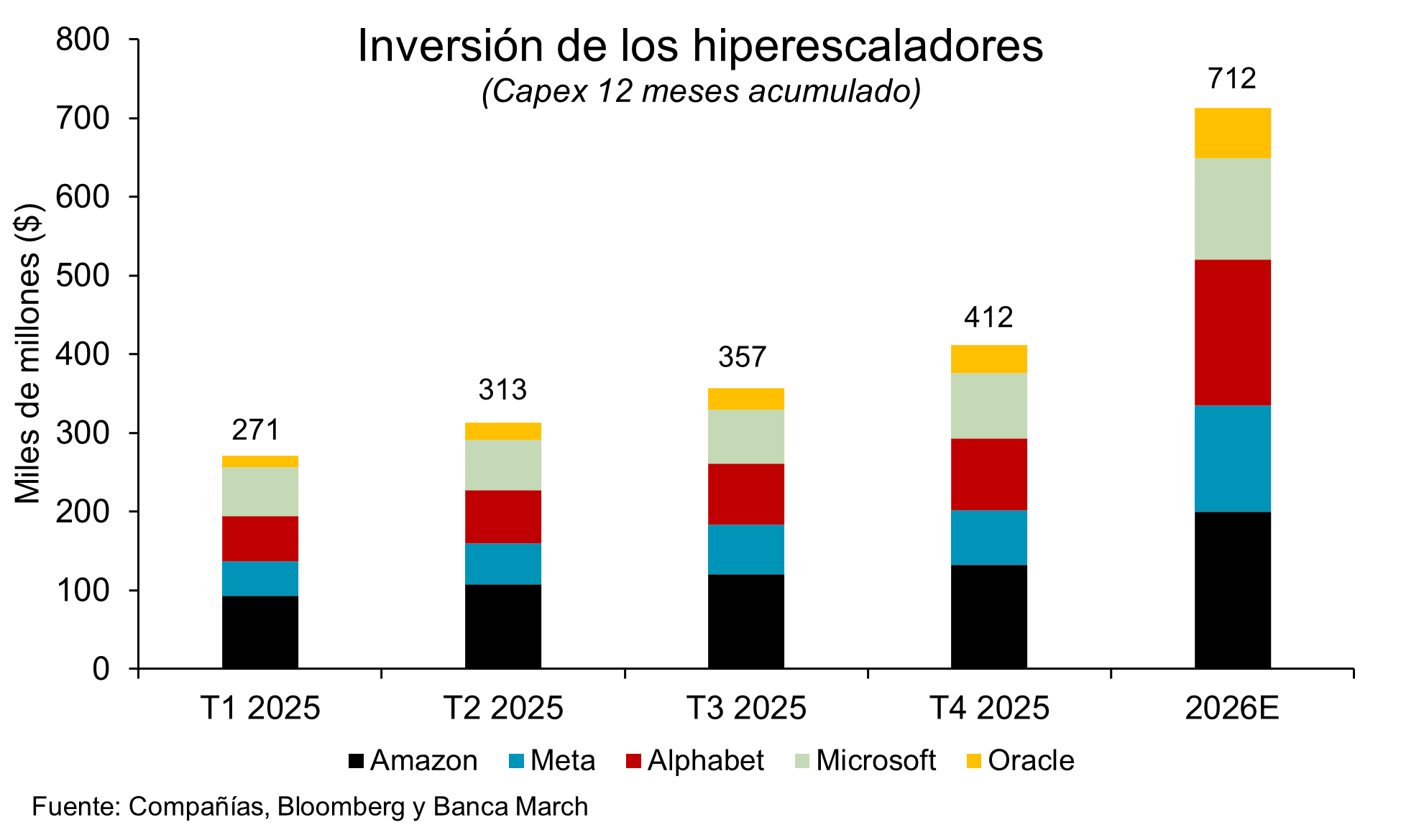

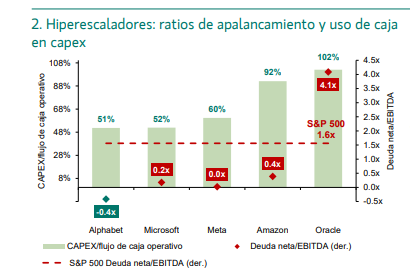

Vulnerabilidad del dólar y de la tecnología estadounidense. Persisten riesgos a la baja para el dólar y para las empresas tecnológicas de EEUU, que parecen vulnerables a corto plazo. La sobreinversión en IA y los riesgos de disrupción en el sector del software, refuerzan la incertidumbre.

Inflación y rentabilidad de los bonos. Dado el vigor cíclico de la economía de Estados Unidos, los riesgos inflacionarios podrían resurgir en 2026. Por ello, hace falta vigilar los rendimientos de los bonos, especialmente el dek Treasury a 10 años, porque un repunte podría suponer otro riesgo para las empresas de crecimiento. Brecha en valoraciónLas temáticas de inversión con potencial continúan alejadas de Estados Unidos, dado el nivel extremadamente alto en valoraciones de la renta variable USA. La brecha de valoración entre Estados Unidos y el resto sigue siendo amplia, lo que impulsa la rotación.

Conclusión: Se consolida la tendencia de rotación a value, cíclicos y mercados no EEUU. La tendencia iniciada en 2025 de rotación hacia compañías no tecnológicas fuera de EEUU, temáticas de valor, y sectores cíclicos, se ha consolidado, según los expertos de Evli Esto refuerza la necesidad de diversificar entre geografías, estilos y sectores.

Pese a la probabilidad de una corrección, los fundamentales que apoyan esta tendencia siguen siendo sólidos, gracias a la ampliación de la recuperación económica global, las valoraciones atractivas fuera de Estados Unidos, y la fortaleza en industrias tradicionales.

Evli sugiere a los inversores que se apoyen en las temáticas ganadoras: bancos europeos, defensa, reconstrucción de Ucrania, industriales e infraestructura, y oportunidades relacionadas con recursos. Y también, que estén atentos a los riesgos. 2026 va a ser un año para diversificar entre los nuevos líderes del mercado que han sustituido a la tecnología en EEUU.