Por cada 10$ de incremento del precio del barril, se reduciría en cerca de una décima el PIB mundial. Y la inflación subiría entre 0,3-0,5 puntos a ambos lados del Atlántico.

Miguel Ángel Valero

Aurelio García del Barrio, director del Global MBA con especialización en Finanzas del IEB, recuerda que el conflicto entre EEUU e Irán se remonta a la Revolución Islámica de 1979, que derrocó al Shah bajo el liderazgo del ayatolá Ruhollah Jomeini. Durante los últimos años, los principales puntos de fricción han sido el programa nuclear iraní. La preocupación estadounidense por la posibilidad de que Irán obtenga armas nucleares ha sido un factor constante en la política de Washington. Las administraciones estadounidenses anteriores han reforzado sanciones para limitar la economía iraní y su influencia en la región, el apoyo de Irán a grupos en Líbano (Hezbolá), Gaza (Hamás) o Iraq.

En junio de 2025, EEUU bombardeó instalaciones nucleares en suelo iraní, pero esto sólo fue una escaramuza, ya que los ataques del 28 de febrero, coordinados con Israel, han marcado una escalada mayor en el conflicto. En ese ataque murieron Alí Jameini,líder supremo del régimen de los ayatolas, el jefe del Estado Mayor Abdolrahim Mousavi y elministro de Defensa Aziz Nasirzadeh, entre otros.

Ante esta situación, Irán ha respondido con ataques a Israel y las bases americanas en la región (Emiratos Árabes Unidos, Qatar, Kuwait y Bahréin) y Jordania, Irak, Siria y Arabia Saudí también se han visto afectados por el contraataque iraní. Ahora habrá que ver si otros países, como Francia, Alemania, Reino Unido, Arabia Saudí o Emiratos, podrían actuar contra Irán también.

El, históricamente inestable, equilibrio en la región, es ahora mucho más volátil e incierto, ya que puede desatar un caos en Oriente Medio. Irán es el país de referencia chiita en el mundo musulmán. El régimen de Teherán está en modo supervivencia; la única forma en que pueden sobrevivir es exportando rápidamente esta guerra a toda la región, desestabilizar tantos países como sea posible y hacer que esta guerra tenga consecuencias para todo Oriente Medio.

Es un conflicto que tiene evidentemente, consecuencias económicas clave para los mercados internacionales. La incertidumbre sobre el estrecho de Ormuz, punto crítico por donde transita un 20% del crudo mundial y una gran cantidad de gas natural licuado, ha empujado a los inversores hacia activos refugio, mientras las materias primas energéticas registran subidas verticales.

Como era de esperar el mercado energético ha reaccionado con virulencia. El barril de Brent se disparaba más de un 7%, respecto al cierre del viernes, alcanzando los 78,5$, mientras que el West Texas Intermediate (WTI) avanzaba un 7,5% hasta alcanzar los 72$. Esta escalada responde a la paralización del tráfico marítimo. Más notoria ha sido la subida del gas, desbocado un 25%.

El dólar ha vuelto a demostrar su hegemonía. Actuando como activo de aversión al riesgo por excelencia, se ha fortalecido frente al euro y otras divisas principales. Su condición de valor líquido y el hecho de que EEUU sea un exportador neto de energía refuerzan su atractivo en este escenario de shock de oferta. También el oro ha visto incrementado su precio un 3%, como activo refugio.

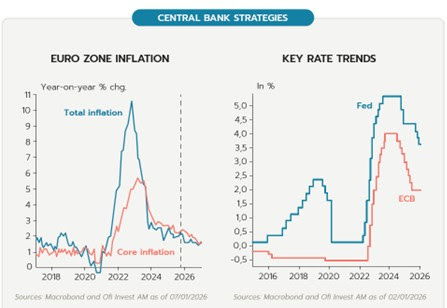

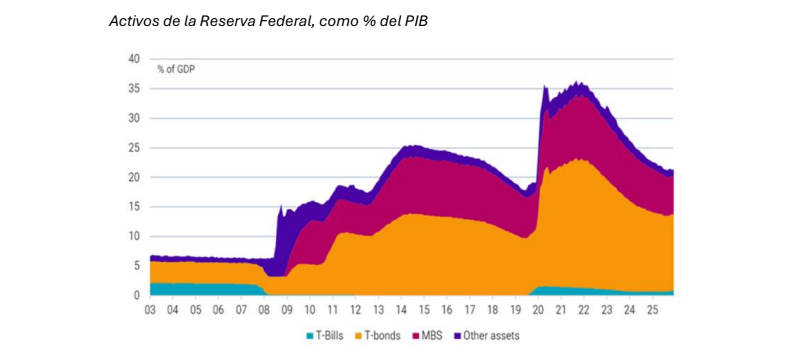

Si el precio del petróleo experimentara un repunte fuerte y sostenido, las consecuencias se trasladarían rápidamente al conjunto de la economía mundial. La energía es uno de los principales componentes de los costes de producción y transporte, por lo que un encarecimiento prolongado del crudo podría elevar la inflación en Europa, EEUU y buena parte de Asia. Este escenario complicaría además la estrategia de los bancos centrales, que en los últimos años han intentado contener la inflación mediante políticas monetarias restrictivas. Una nueva subida energética podría retrasar posibles bajadas de tipos de interés y frenar la recuperación económica. Una escalada del conflicto podría tener efectos sobre el comercio internacional; Oriente Medio es un nodo estratégico para numerosas rutas marítimas y cualquier alteración de la seguridad en la región podría afectar al transporte de mercancías y encarecer los costes logísticos.

Los líderes iraníes ya han amenazado con represalias, pero aún está por verse cómo se desarrollará. La economía de Irán es lo suficientemente frágil como para no ser capaz de sostener un conflicto prolongado tanto con EEUU como con Israel. Irán enfrenta un colapso económico sistémico con hiperinflación, devaluación extrema del rial y escasez crítica de productos básicos, agravado por sanciones internacionales y conflictos internos.

A principios de 2026, el rial iraní ha perdido prácticamente todo su valor, alcanzando niveles de 1,47 millones de riales por dólar en el mercado libre. La moneda nacional ha dejado de ser útil como reserva de valor, y el dólar se ha convertido en la principal moneda de transacción para aproximadamente el 90% de las operaciones privadas. Esta devaluación ha sido acelerada por la reactivación de sanciones de la ONU y la eliminación de subsidios para la importación de productos básicos, lo que ha generado aumentos drásticos en los precios de alimentos y medicinas. La inflación general supera el 42%, y la de alimentos alcanza un 75%. El aumento de precios se ha visto intensificado por la implementación de un sistema de precios escalonados para la gasolina, que elevó el combustible a 50.000 riales por litro sin subsidio.

Estas presiones han reducido drásticamente el poder adquisitivo de la población y han generado descontento social masivo. El país enfrenta escasez de productos esenciales, incluyendo alimentos y medicinas, debido ala combinación de sanciones, devaluación y problemas logísticos internos.

Pero teniendo una visión estratégica y un poco más amplia, lo que subyace aquí, es lo siguiente:

- Por ahora, con la captura de Maduro, EEUU ya controla alrededor del 30% de todas las reservas de crudo del mundo. Ahora, si en Irán se estableciera un nuevo Gobierno aliado de EE.UU., el país norteamericano controlaría casi el 50% de todas las reservas mundiales de petróleo.

- China, principal comprador del crudo iraní, podría ver como su factura energética se incrementa.

- Si cayera el actual régimen iraní, Putin perdería otro aliado, después de Maduro.

Un problema muy complejo con diferentes aristas y la pregunta es, si este evento se sumará a las grandes crisis históricas (1973, 1990, 2022) o si será un golpe temporal que permita una desescalada rápida bajo la influencia de la administración estadounidense.

Banca March: la economía mundial tiene resiliencia

Por su parte, Banca March destaca que una escalada militar sin precedentes entre Irán, por un lado, y EEUU e Israel por otro, ha provocado víctimas en varios países de la región, además de protestas en Pakistán e Irak en apoyo a Irán. El conflicto también ha afectado infraestructuras civiles, con interrupciones de vuelos y daños en ciudades del Golfo, elevando las tensiones geopolíticas a nivel global.

En reacción a los acontecimientos, la respuesta de los diferentes activos de riesgo ha sido más bien racional, pero vigilante, concentrándose el mayor ajuste en energía. La referencia Brent se sitúa a las puertas de los 80$/barril, en niveles similares a los vistos en junio de 2025 (con el anterior ataque a Irán de EEUU e Israel). También se ha disparado la referencia europea de gas (TTF), hasta niveles de 39,7 €/MWh, igualando precios de finales de enero de 2026.

Las Bolsas se sitúan en mínimos de un mes. Los bonos descuentan aparentemente una rápida conclusión del conflicto militar en Irán. El rendimiento del bono estadounidense a 10 años sube 3 puntos básicos (pb), hasta el 3,97% tras haber caído previamente a un mínimo de 11 meses, 3,92%.El dólar gana posiciones hasta niveles de 1,174€ sin actuar como activo refugio sino más bien como consecuencia del encarecimiento del crudo y el reajuste del riesgo energético.

La eliminación fulminante del ayatolá Jameneí –líder supremo desde 1989– y otros altos mandos en un solo día provoca la desarticulación abrupta del núcleo del régimen iraní, algo que en conflictos anteriores como en la Irak de Saddam Husein llevó nueve meses, limitando la cohesión estratégica del país. Si bien intenta extender el conflicto a lo largo de la región presionando a aliados y milicias, su posición política internacional es relativamente aislada, careciendo de un respaldo político sólido de potencias regionales para una guerra a gran escala. Pese al cese temporal de operaciones de transporte de crudo y gas en el estrecho de Ormuz, no tiene grandes incentivos para un cierre permanente, dado que también afectaría las relaciones energéticas con sus propios aliados.

Desde la perspectiva estadounidense, y en un año electoral, no existe un interés claro en una contienda muy larga ni en una invasión terrestre que pudiera conllevar grandes pérdidas humanas. Esto favorece una presión militar controlada en lugar de una escalada total.

En cuanto al petróleo, a diferencia de episodios anteriores, este ataque se produce en un mercado caracterizado por un elevado superávit, con EEUU y la propia OPEP como protagonistas. En el caso estadounidense, el fuerte aumento reciente de la producción –acelerado tras la llegada de Trump– ha consolidado al país como exportador neto de crudo. Para 2026, la producción de petróleo y otros líquidos de la primera potencia rondaría los 20,5 mb/d en promedio, de los cuales 3,1 mb/d estarán destinados a exportaciones frente a 2,8 mb/d registrados en 2025.

La OPEP, por su parte, ha adoptado una estrategia de incrementos sucesivos en sus cuotas de producción: el cártel aprobó este domingo un aumento de 206.000 b/d a partir de abril, un 50% superior al ajuste realizado en diciembre. En este sentido, Irán desempeña un papel clave dentro de la organización, con una producción de 4,7 mb/d (equivalentes a un 5,6% de la oferta global), situándose solo por detrás de Arabia Saudí (11,8 mb/d) y Emiratos Árabes (4,8 mb/d)

El mercado registrará en 2026 un superávit en torno a los 2,8 mb/d, lo que amortiguará parcialmente el impacto del conflicto y evitará escenarios similares a los observados durante la invasión rusa de Ucrania, en donde el mercado presentaba un déficit de 1,1 mb/d. El mayor riesgo se concentra en un potencial cierre del estrecho de Ormuz. Hasta el momento, las interrupciones en el tráfico responden a decisiones preventivas de las propias compañías, motivadas por dos factores principales. En primer lugar, varias aseguradoras han comenzado a cancelar coberturas y a encarecer las pólizas –en algunos casos hasta el 50%– para buques que operan en la zona. Segundo, algunos exportadores –entre ellos Arabia Saudí e incluso Irán– aceleraron sus envíos en los días previos al ataque: las exportaciones de petróleo del Golfo Pérsico fueron casi un 10% superiores en febrero, lo que implica que una parte significativa de esos cargamentos ya se encuentra el tránsito hacia sus destinos finales.

Ante un eventual cierre de Ormuz, Asia sería la región más perjudicada, al concentrar el 84% del petróleo y el 83% del GNL que transitan por esta ruta. Tan solo China –principal socio energético de Irán– absorbe el 38% del petróleo y el 23% del GNL que cruza este punto estratégico. Europa, por su parte, afrontaría un impacto moderado en el suministro de gas, dado que solo adquiere el 13,5% del GNL que circula por el corredor, en un contexto en el que las reservas de gas en la región se sitúan en niveles inusualmente bajos para esta época del año.

El conflicto en Oriente Medio y la fuerte subida de los precios de la energía impactará el crecimiento, pero la economía mundial tiene elementos de resiliencia que deberían evitar una fuerte contracción. El principal canal de contagio proviene del previsible encarecimiento del precio del crudo. Ahora bien, aunque el riesgo es muy elevado dado que la disrupción total del tráfico marítimo de petróleo por el estrecho de Ormuz conllevaría a que casi un 20% de toda la oferta de crudo se viera afectada, por el momento no ha habido importantes ataques contra la infraestructura petrolera de la región.

El aumento de los costes energéticos, si se mantuviera en el tiempo, tendría un efecto negativo directo en el crecimiento económico mundial: por cada 10$ de incremento del precio del barril, se reduciría en cerca de una décima el PIB mundial

Pero también habría productores de energía fuera de Oriente Medio, como Rusia, Canadá, Noruega y algunas economías latinoamericanas que saldrían beneficiadas. Frente a ello, economías como la europea y en particular China e India que son los grandes importadores de crudo iraní saldrán más castigadas.

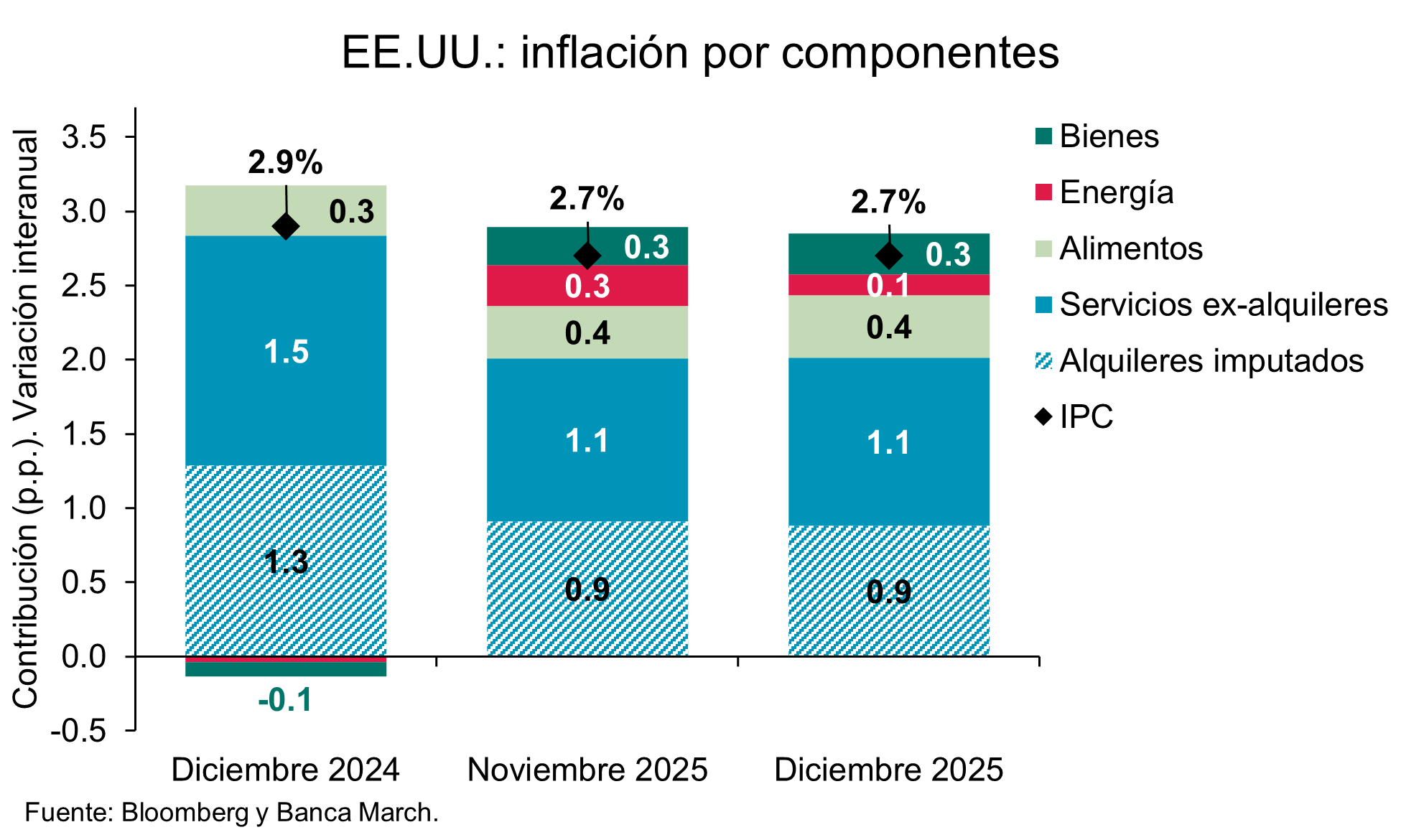

Por el lado de la inflación, el impacto sería más intenso. En un escenario en el que se elevara en 10$ el precio promedio del barril de petróleo durante todo el año, la inflación prevista subiría entre 0,3-0,5 puntos a ambos lados del Atlántico. Una situación que en un primer momento pondría mayor presión sobre la política monetaria dado que conllevaría a que la inflación se alejara temporalmente de los objetivos de los bancos centrales. Sin embargo, consideramos que las autoridades monetarias no se precipitarían girando la política monetaria, dado que el principal riesgo para la economía mundial proviene ahora de un mayor tensionamiento de las condiciones financieras, algo que los bancos centrales tratarán de evitar a toda costa

Aunque la geopolítica vuelve a agitar los mercados, la historia demuestra que los periodos de conflicto no suelen ser momentos adecuados para tomar decisiones de inversión precipitadas. Más allá del corto plazo, es fundamental analizar el impacto estructural a medio y largo plazo, con una visión más profunda que el mero temor asociado a la guerra. Si analizamos el comportamiento histórico, observamos que en los primeros meses suelen producirse retrocesos. Sin embargo, tras tres o cuatro meses, en la mayoría de los episodios el mercado recupera la caída inicial y, doce meses después del punto de partida, el S&P 500 ha mostrado retornos positivos en la mayor parte de los casos, con una mediana en torno al +5%. Las excepciones se han producido cuando el conflicto ha tenido un efecto real sobre la economía, provocando una recesión o, más recientemente, una respuesta contundente de los bancos centrales ante presiones inflacionistas crecientes. En este caso, todo apunta a ver cierta volatilidad en el corto plazo que genere oportunidades de compra en las próximas semanas, con unos mercados sobre reaccionando ante un choque geopolítico que no debería tener un impacto profundo ni sobre la actividad económica ni sobre los precios.

"Conservamos nuestro posicionamiento, destacando el valor de los sectores defensivos —como salud e infraestructuras—, que actuarán como puntos de estabilidad en un entorno marcado por la volatilidad. Por otro lado, la evolución de los tipos de interés a largo plazo continúa sorprendiendo, ya que todos los factores parecen alinearse en contra de los bonos de mayor duración: el repunte de las presiones inflacionistas derivadas de los precios energéticos, el incremento del gasto público y una economía que vuelve a ganar tracción. Habitualmente, tras un buen comportamiento en las fases iniciales de un conflicto, la tendencia suele invertirse. Por ello, mantenemos una postura prudente respecto a la duración. En paralelo, se pone de manifiesto el valor de la protección en metales preciosos, que vuelven a mostrar un comportamiento positivo ante el incremento del riesgo geopolítico. Mantendríamos las posiciones actuales, aunque no incrementaríamos la exposición a estos niveles. En cuanto al dólar, estas tensiones deberían favorecerle, ya que el repunte de los precios de la energía incrementará los costes de importación de los países dependientes, proporcionando soporte adicional a la divisa estadounidense. Mantenemos nuestro rango objetivo en 1,15 – 1,19€", subrayan los analistas de Banca March.

Lombard Odier: escenario de escalada limitada

Samy Chaar, economista jefe de Lombard Odier, explica que "hemos modelizado dos escenarios para el conflicto entre EEUU-Israel e Irán. El primero, que consideramos que se está materializando en la actualidad, es un escenario de escalada limitada y de incremento limitado del precio del petróleo. El segundo, que no es nuestro escenario principal, es un choque petrolero global, con un cierre prolongado del estrecho de Ormuz y una fuerte confrontación militar, lo que llevaría a un aumento de hasta 50$ por barril en el precio del petróleo. Es importante destacar que, "en ambos casos, esperamos que el precio del petróleo vuelva a sus rangos recientes tras seis meses".

En el escenario base de "escalada limitada", se espera un aumento de la inflación general media en EEUU del 2,5% al 2,6% en 2026, con el crecimiento real del PIB sin cambios en el 2,2%, y se mantiene sin cambios el escenario de tres recortes de tipos de interés por parte de la Reserva Federal, "ya que esperaríamos que la Fed pasara por alto cualquier aumento moderado de la inflación general".

En el escenario de riesgo de un choque petrolero global, los efectos incluirían un aumento de la inflación y una disminución de diversas medidas de actividad, especialmente la producción industrial, donde los precios de la energía son un insumo importante. El crecimiento real del PIB en EEUU disminuiría y la tarea de la Fed de equilibrar su doble mandato se volvería más difícil. Si las expectativas de inflación a largo plazo se mantuvieran ancladas, como ocurrió durante la pandemia y durante las incertidumbres arancelarias, "esperaríamos que la Fed considerara los efectos sobre la inflación como temporales". Si el aumento del desempleo fuera relativamente contenido, "esperaríamos que priorizara la estabilidad frente a recortes agresivos. Sin embargo, si la tasa de desempleo superara el 5,5 % —un nivel mucho peor de lo que indica nuestro modelo—, entonces la Fed pasaría a una estrategia agresiva de recorte de tipos hacia el 2,5% o menos".

"Para otras economías, especialmente en Asia y en los mercados emergentes de Europa, Oriente Medio y África, el segundo escenario justificaría una mayor revisión a la baja del crecimiento real del PIB y revisiones al alza de la inflación debido a a su elevada dependencia de las importaciones energéticas procedentes del exterior”, advierte el experto de Lombard Odier.

"Mantenemos una postura moderadamente favorable al riesgo en nuestra estrategia de inversión, con una exposición infra ponderada a los bonos soberanos globales, una exposición sobre ponderada a los activos de mercados emergentes y al oro", concluye.

Columbia Threadneedle: el bloqueo prolongado de Ormuz, clave

Anthony Willis, Senior Economist de Columbia Threadneedle Investments, coloca el foco en si se desarrolla un conflicto regional más amplio y si existe la posibilidad de un bloqueo sostenido del transporte de energía a través de Ormuz, punto estratégico marítimo clave frente a la costa sur de Irán. Un repunte de los precios del petróleo plantea el riesgo de que aumente la inflación, lo que impactaría sobre las trayectorias tanto de la inflación como de los tipos de interés.

Un cierre total de la vía navegable, algo que Irán nunca ha decretado, tendría un impacto significativo en el transporte de crudo y productos refinados. Un cierre significativo y prolongado de Ormuz, junto con los ataques iraníes a las instalaciones de refinado y exportación de petróleo de la región, probablemente llevaría al precio del petróleo hasta los 100$ por barril. Puede producirse una mayor escalada en el conflicto si Irán intentase atacar centros de procesamiento de petróleo y terminales de carga en la región. Irán puede carecer de los recursos para mantener un cierre prolongado del estrecho, pero, aun así, podría generar un impacto la reducción del tránsito debido al aumento delos costes de los seguros de transporte, o la decisión de las navieras de no operar esta ruta.

La OPEP ha señalado que aumentará la producción de petróleo en abril en 206.000 barriles diarios en un movimiento para contener los precios. Irán en sí no es crítico para la producción mundial de petróleo, ya que produjo alrededor de 3,45 millones de barriles diarios en enero, lo que equivale a menos del 3% del suministro global. El excedente de capacidad de la OPEP podría compensar todas las exportaciones iraníes perdidas. Además, EEUU y otros países de la OCDE cuentan con alrededor de 4.000 millones de barriles de crudo y productos refinados almacenados, que podrían actuar como colchón a corto plazo. EEUU es en gran medida autosuficiente en energía, pero no sería inmune a los aumentos globales del precio del petróleo, que se trasladarían a los precios de la gasolina y a la inflación. Un coste del petróleo a 100 dólares probablemente llevaría el IPC de EEUU más cerca del 4% desde el 2,4% registrado en enero, según estimaciones de ING. Por su parte, Asia se vería impactada significativamente por el cierre de Ormuz, dado que la mayoría del petróleo (84%) y del GNL (83%) tiene ese continente como destino.

Por el momento, los mercados financieros se mantienen relativamente tranquilos y esperarán a observar cómo evoluciona la situación. El apetito por el riesgo se ha mantenido positivamente frente a los desafíos recientes. La historia indica que, aunque los shocks geopolíticos pueden producir movimientos en los mercados, los fundamentales deberían cambiar para que el impacto sea prolongado. La mayor parte del tiempo, los mercados financieros suelen demostrarse ser bastante hábiles para “ver más allá” de los conflictos geopolíticos. Los fundamentales siguen siendo benignos - tanto en términos de beneficios corporativos como de crecimiento económico - y, como resultado, los mercados han mostrado resiliencia. Pero debemos estar pendientes de cómo evolucionan los acontecimientos

DWS: un conflicto prolongado presiona a Trump en año electoral

La presencia militar estadounidense “carece del tamaño y las capacidades necesarias para operaciones de combate importantes o un cambio de régimen”, lo que requeriría fuerzas terrestres. El Centro de Estudios Estratégicos e Internacionales informa de que, basándose en la presencia actual, se espera que la operación dure aproximadamente una semana. Trump también insinuó este plazo al anunciar que “los bombardeos... continuarán sin interrupción durante toda la semana o durante el tiempo que sea necesario para lograr nuestro objetivo de paz en todo Oriente Medio y, de hecho, en todo el mundo”.

Aunque el cambio de régimen es uno de los objetivos anunciados por Trump, puede que no sea una condición necesaria para poner fin al ataque. La mayoría de los estadounidenses no apoyaba ninguna acción militar en Irán y temía un conflicto prolongado, lo que ejerce una presión significativa sobre el presidente de EEUU en un año de elecciones intermedias. En cambio, Trump ha pedido al pueblo iraní que tome el control del Gobierno.

Las tensiones geopolíticas tienden a afectar poco o nada a los mercados, siempre y cuando no tengan repercusiones en los fundamentos económicos. El precio del petróleo ha sido tradicionalmente un importante mecanismo de transmisión de los conflictos a los fundamentos económicos y los mercados. Un ejemplo clásico de este tipo de evolución fue la invasión de Kuwait por parte de Irak el 2 de agosto de 1990. El precio del petróleo, que hasta el 31 de julio de 1990 había sido de 18$ de media, subió a 36. En EEUU comenzó una recesión y el S&P 500 cayó de 369 a mediados de julio a 295, cumpliendo así por poco la definición de mercado bajista (una caída de al menos el 20%). Aunque la recesión continuó hasta abril de 1991, el mercado bursátil tocó fondo en octubre de 1990 y superó su nivel anterior a la guerra en febrero de 1991.

Además del precio del petróleo, las cadenas de suministro se han convertido en otro importante mecanismo de transmisión de los acontecimientos geopolíticos en la economía y los mercados. Sin embargo, en el caso de Irán, la dependencia de la cadena de suministro mundial es muy baja, por lo que el principal impacto debería provenir del precio del petróleo.

Para el precio del petróleo, lo más importante es si el conflicto provoca una interrupción prolongada del suministro o solo una perturbación a corto plazo. Tanto Venezuela como el ataque del año pasado en Irán fueron perturbaciones a corto plazo y su efecto sobre el precio del petróleo se disipó con bastante rapidez. Ahora hay que ver el impacto sobre el suministro iraní y cualquier perturbación del comercio en el estrecho de Ormuz.

Irán produjo 3,13 millones de barriles diarios (mb/d) en enero de 2026, lo que equivale aproximadamente al 4% del crudo mundial. Dada la muy baja elasticidad de la oferta y la demanda a corto plazo, cualquier disminución de esa oferta podría provocar importantes subidas del precio del petróleo, aunque parte de ese movimiento ya se había producido antes de la huelga. La posterior recuperación del precio del petróleo también dependería de la rapidez con la que la Organización de Países Exportadores de Petróleo (OPEP) pudiera compensar la pérdida de suministro.

“La capacidad excedentaria de la OPEP es aproximadamente la mitad de la producción total de Irán”, afirma Darwei Kung, director de materias primas de DWS.

Irán controla la parte norte del estrecho de Ormuz y podría interrumpir el tráfico marítimo mediante minas, submarinos, misiles y embarcaciones. Ya ha advertido a los barcos que eviten el estrecho de Ormuz. Algunos operadores ya han suspendido o reducido los tránsitos por el estrecho, dada la deteriorada situación de seguridad.

Hay muy pocas alternativas para transportar petróleo desde cualquiera de los Estados del Golfo si se bloquea el estrecho. Solo Arabia Saudí y los Emiratos Árabes Unidos cuentan con oleoductos que evitan el estrecho, pero su capacidad es limitada. Kung señala: “Si el ataque hundiera un barco en el estrecho de Ormuz, por ejemplo, este quedaría bloqueado durante meses, lo que provocaría una interrupción prolongada del suministro. Una invasión terrestre también sería mucho más perjudicial para el suministro que los ataques aéreos”.

Cualquier interrupción supondría una presión significativa para los mercados energéticos. Dada la producción de esquisto y GNL de Estados Unidos, el impacto se sentiría más en Europa y Asia que en EEUU

DWS dibuja tres escenarios operativos de interrupción del suministro de petróleo:

- Las fricciones logísticas de corta duración moderarán la interrupción de las exportaciones (sin obstáculos al tránsito). Este escenario supone que la acción militar estadounidense evita la infraestructura energética y que el estrecho de Ormuz permanece abierto, con Irán respondiendo de manera calibrada para evitar una escalada importante. Aunque cualquier interrupción comenzaría como fricciones logísticas de corta duración —principalmente breves retrasos en los buques cisterna que durarían entre una y tres semanas y reducirían el suministro en hasta 0,5 mb/d—, un ataque más amplio dirigido a activos estratégicos adicionales podría provocar interrupciones temporales en las terminales de exportación y cortes de energía o comunicaciones a corto plazo. Como resultado, las exportaciones de crudo de Irán podrían disminuir de forma más significativa, entre 0,8 y 1,5 mb/d durante 4-10 semanas, dependiendo de la rapidez con la que se normalicen las operaciones. Los precios del oro y del petróleo aumentarán, pero volvieran a niveles ligeramente inferiores a los anteriores al conflicto, ya que los mercados anticipan el fin de la interrupción.

- Deterioro del tránsito: Este escenario describe un ataque importante de EEUU y una fuerte respuesta iraní, en la que Irán aumenta la presión marítima en el Golfo, pero evita cerrar completamente el estrecho de Ormuz para no perjudicar su propia economía y la de China, que depende del petróleo iraní. Irán emplearía tácticas como el acoso con lanchas rápidas, la incautación selectiva de petroleros y demostraciones con drones o misiles para aumentar el riesgo. El transporte marítimo se ralentizaría, con la retirada de algunos buques, el aumento de los costes de los seguros y la posible necesidad de escoltas navales, lo que reduciría la productividad de la flota. Stephan Werner, director de estrategia de inversión en renta variable de DWS, avisa que "esta pérdida de productividad se traducirá en una reducción efectiva del suministro de aproximadamente 2,5 mb/d durante varias semanas. Esto podría provocar un aumento de los precios del Brent y un ensanchamiento de los diferenciales, al igual que a principios de 2022, ya que los participantes en el mercado competirían por el suministro inmediato de petróleo». Al igual que en el escenario anterior, se espera que los precios bajen una vez que se vislumbre el fin de la interrupción.

- Bloqueo del tránsito en el estrecho de Ormuz: Este escenario supone un cambio sustancial. El impacto en los precios de las materias primas será más prolongado y sostenido. El precio del petróleo puede dispararse y mantenerse elevado hasta que el estrecho se reabra y vuelva a estar plenamente operativo. Además de la pérdida de barriles iraníes, las exportaciones de otros Estados del Golfo también podrían verse interrumpidas hasta que el estrecho vuelva a estar libre para el tráfico marítimo. Es probable que el precio del oro alcance nuevos máximos. Los precios de otras materias primas también podrían subir, especialmente los de las que se exportan desde el Golfo. El GNL de Irán, los Emiratos Árabes Unidos y Qatar se vería afectado por interrupciones, aunque algunos flujos podrían desviarse a través de gasoductos. Dado que Irán es el tercer exportador mundial de urea, es probable que los precios de este producto aumenten, lo que elevaría los costes de los fertilizantes y los productos industriales y podría provocar un aumento de los precios de los alimentos. Frank Kelly, fundador y socio gerente de Fulcrum Macro Advisors LLC, señala que, además del posible cierre del estrecho de Ormuz, también está siguiendo de cerca si se produjeran ataques contra infraestructuras petroleras críticas del Golfo, lo que “podría ser tan o más perjudicial para las exportaciones de petróleo del Golfo”. Sin embargo, Darwei Kung, director de materias primas de DWS, señala: “EEUU ha demostrado un fuerte deseo de mantener la producción de petróleo. Durante la Guerra del Golfo de 1990-91, las fuerzas estadounidenses y aliadas hicieron todo lo posible por proteger los yacimientos petrolíferos con tropas terrestres. Durante los conflictos más recientes, EEUU e Israel han demostrado una intención muy clara de evitar la destrucción de las infraestructuras petroleras tanto de Irán como de Venezuela. Irán podría intentar interrumpir la producción de petróleo, y cabría esperar que EEUU aplicara toda su fuerza para proteger las infraestructuras petroleras”.

Swisscanto: efectos limitados sobre economía y mercados mundiales

Nicola Grass, Senior Portfolio Manager en Zürcher Kantonalbank, gestora delegada de los fondos de Swisscanto, también cree que los efectos sobre la economía mundial y los mercados globales deberían seguir siendo limitados: "Por lo tanto, por el momento, mantenemos los ajustes en nuestra asignación de activos decididos para marzo".

La escalada en Oriente Medio y el posible bloqueo del Estrecho de Ormuz están provocando un aumento de los precios de la energía (precio del petróleo +35% en lo que va del año, +10% hoy), lo que dificulta nuevas bajadas de los tipos de interés. Los mercados bursátiles globales registran pérdidas de alrededor del 2%.El oro y el dólar estadounidense son buscados como refugios seguros, y la volatilidad se mantiene alta. El aumento de la producción anunciado por la OPEP+ contrarresta el alza de los precios de la energía. Los vínculos económicos globales con Irán son limitados. El principal riesgo sigue siendo una escalada del conflicto y precios de la energía elevados a largo plazo.

Aunque la escalada en Irán tiene el potencial de cambiar el equilibrio de poder en la región, "consideramos que los riesgos para los mercados financieros globales son limitados". A medio plazo, incluso es posible una relajación de las tensiones. El ataque no ha sido completamente inesperado. Están especialmente amenazadas la producción y el suministro de petróleo y gas natural que se exportan a Extremo Oriente (por ejemplo, a Corea e India). Sin embargo, "esperamos que otros productores puedan cubrir al menos parcialmente posibles cuellos de botella en la oferta. Por lo tanto, suponemos que se repetirá el patrón histórico de las crisis geopolíticas y que el aumento del precio del petróleo será temporal".

A nivel macroeconómico, la dependencia de la economía mundial del petróleo ha tendido a disminuir y la diversificación regional ha aumentado. En una primera reacción, los refugios seguros típicos como el oro, el franco suizo, el dólar estadounidense y, dentro de las acciones, las empresas defensivas de consumo o farmacéuticas, se verán beneficiados. En general, los mercados financieros globales están respaldados por la caída de los tipos de interés y los sólidos y crecientes beneficios empresariales, lo que hace que la economía sea más resistente frente a un choque exógeno limitado.

"En conjunto, no esperamos un efecto significativo, ya que hemos creado posiciones compensatorias mediante la compra de materias primas, dólares estadounidenses y acciones del sector de materiales básicos, así como con los sobrepesos existentes en oro e inversiones alternativas. A corto plazo, nuestra táctica de inversión, con un beta superior a 1, sufrirá bajo el actual sentimiento risk-off. Es probable que reaccionen negativamente, en particular, los valores secundarios y los mercados emergentes, ya que ambos segmentos han tenido un buen desempeño recientemente y, por lo tanto, son más susceptibles a la toma de beneficios. Además, son sensibles a un aumento del precio del petróleo. Los bonos soberanos muestran actualmente pocos movimientos, por lo que el efecto en la parte de renta fija probablemente será limitado", explica.

"Estamos convencidos de que los riesgos geopolíticos suelen estar sobreestimados y rara vez tienen efectos duraderos en los mercados financieros. La economía mundial es sólida y no esperamos un efecto negativo significativo en los beneficios empresariales. Por ello, seguimos siendo constructivos y mantenemos una sobre ponderación en acciones. Sin embargo, si el precio del petróleo superara los 100$, contrariamente a nuestras expectativas, reconsideraríamos una reducción del riesgo".

Franklin Templeton: incertidumbre sobre duración, desenlace e impacto

Sonal Desai, CIO de Renta Fija de Franklin Templeton, avisa en un análisis que el conflicto en Irán "conlleva una incertidumbre significativa en torno a su duración, el desenlace para el propio país y las repercusiones en la región y más allá". Trump ha sugerido que la actividad militar podría prolongarse hasta un mes, con el objetivo declarado de degradar de forma drástica las capacidades militares de Irán y, potencialmente, propiciar un cambio de régimen. La respuesta inicial de Irán ya ha incluido ataques de amplio alcance en toda la región, dirigidos no solo contra bases militares estadounidenses, sino también contra infraestructuras civiles e instalaciones petroleras. La evolución de estos acontecimientos determinará el impacto económico y sus efectos en los mercados financieros.

A corto plazo, el aumento de los precios del petróleo debería elevar las expectativas de inflación y llevar a los inversores a anticipar una postura menos acomodaticia por parte de los bancos centrales. Es probable que el dólar estadounidense se fortalezca temporalmente, reflejando tanto una revisión a la baja de las expectativas de recortes de tipos por parte de la Fed como el hecho de que la economía estadounidense es mucho menos vulnerable a un shock petrolero que el resto del mundo.

Los bonos del Tesoro de EEUU podrían recibir flujos hacia activos refugio, "aunque, dado el riesgo inflacionario, no espero un rally sostenido en el tramo largo de la curva". Los mercados emergentes se verán puestos a prueba, especialmente aquellos países importadores de petróleo, que son más vulnerables.

"Los riesgos para el crecimiento global se intensificarán cuanto más se prolongue el conflicto; no obstante, sería necesario un shock sustancial y prolongado en la oferta y los precios del petróleo para desencadenar una recesión global, siendo EEUU, de nuevo, menos vulnerable que el resto del mundo", explica.

Ebury: Los activos refugio cotizan al alza tras los bombardeos a Irán

Los primeros indicios sugieren que las repercusiones de los ataques conjuntos de EEUU e Israel contra Irán en los mercados financieros "serán moderadas, en parte porque los inversores ya habían anticipado en cierta medida un recrudecimiento de las tensiones", señala el je de Estrategia de Mercados de Ebury, Mattheu Ryan. Además, el hecho de que el ataque se produjera con los mercados cerrados ha ayudado a contener las reacciones iniciales: los índices saudíes solo retrocedieron un 2% durante el fin de semana. Aunque al inicio de la sesión bursátil del lunes 2 de marzo en Asia se observó una compra de divisas refugio como el dólar y el franco suizo, los movimientos han permanecido contenidos hasta el momento.

En cambio, el precio del petróleo ha experimentado un alza más pronunciada, superior al 10%, tras conocerse que el estrecho de Ormuz, vital para el suministro de crudo hacia los mercados asiáticos, permanece cerrado a efectos prácticos en el corto plazo. En los próximos días, la atención de los inversores se centrará en la evolución del conflicto. Los aspectos clave serán si la guerra se resuelve con rapidez o se prolonga, y si el estrecho de Ormuz continúa cerrado al tráfico marítimo.

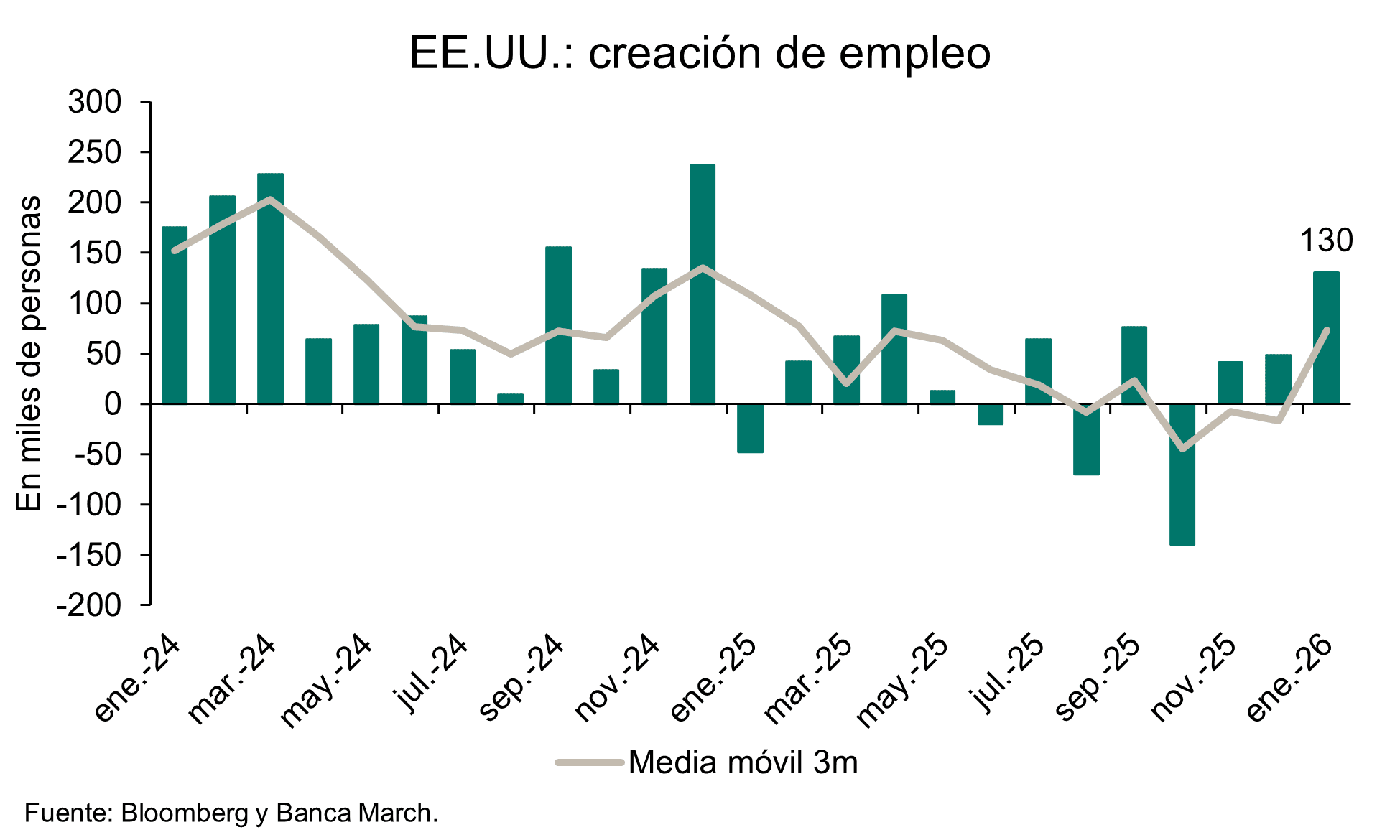

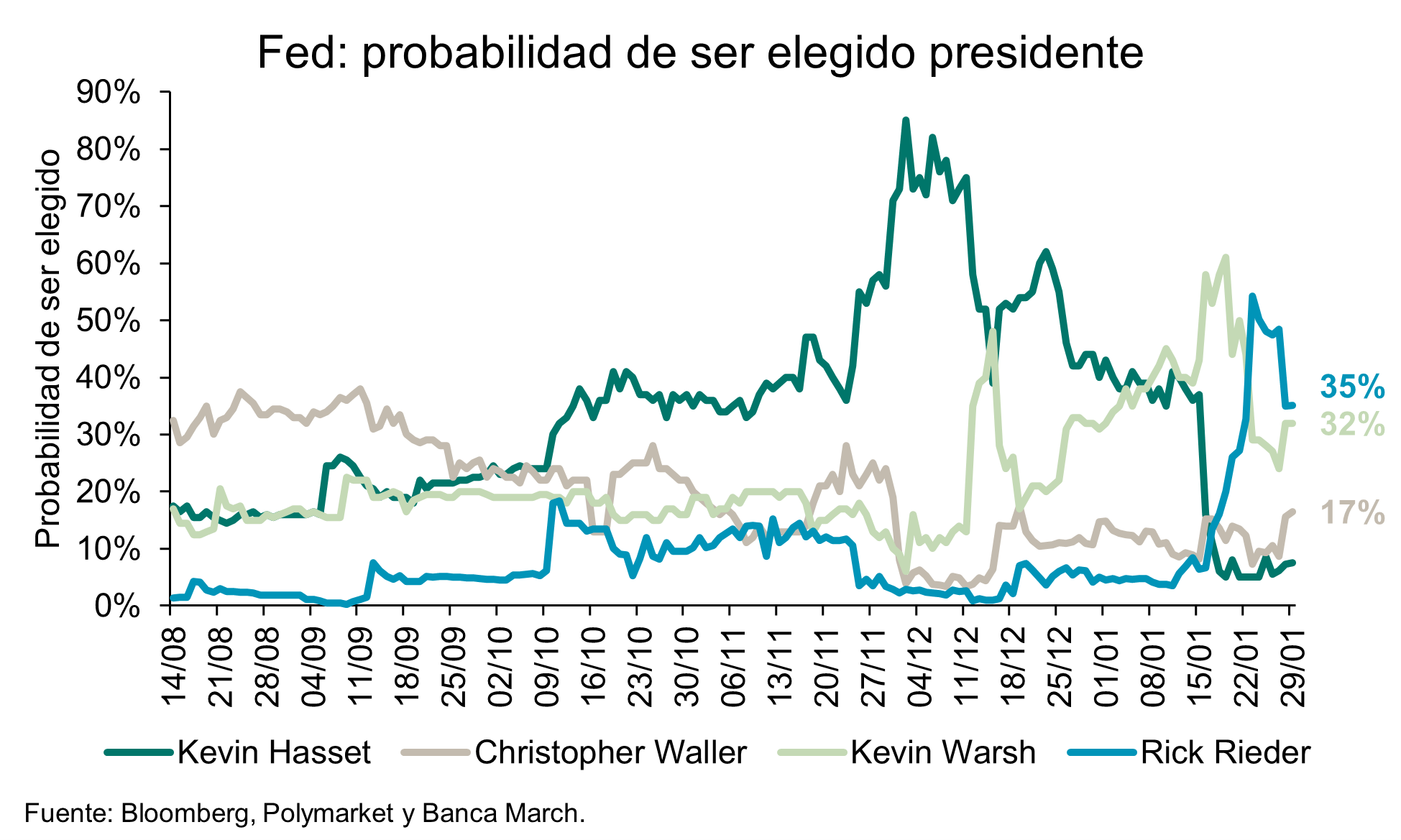

Paralelamente, los operadores seguirán de cerca el informe de empleo de Estados Unidos, que se publicará el viernes, ya que resulta poco probable que la Reserva Federal implemente nuevos recortes de tipos si no se produce un deterioro sostenido del mercado laboral.

- EUR: El informe preliminar del IPC del martes debería confirmar que el BCE ha logrado devolver la inflación a su objetivo. El riesgo geopolítico podría presionar a la baja al euro a corto plazo, aunque cabe destacar que la mayor parte del crudo que transita por el estrecho de Ormuz se dirige a Asia y no a Europa. Sin embargo, un aumento sostenido de los precios del petróleo tendría un impacto negativo en la moneda común, dada la condición de Europa como importadora neta de energía y el consiguiente deterioro de sus términos de intercambio. La duración del conflicto será determinante. El presidente Trump ha señalado que las operaciones en Irán van "por delante de lo previsto", aunque por ahora no hay indicios de negociaciones ni de alto el fuego. Además, ni Rusia ni China parecen dispuestas —o capaces— de brindar apoyo significativo a su aliado iraní, lo que representa una señal positiva para los mercados.

- USD: En circunstancias normales, la atención esta semana se habría centrado principalmente en el informe de empleo del viernes. Se espera que continúe mostrando una creación de puestos de trabajo moderada, escasos indicios de despidos masivos y un crecimiento salarial saludable pero no excesivo, en línea con la tendencia reciente. Los datos de precios al productor de la semana pasada confirmaron la ausencia de una desinflación, con el índice de precios al consumidor aún por encima del objetivo. El repunte de los precios del petróleo no ayudará en este sentido, aunque el rol de EEUU como exportador neto de crudo convierte este factor, en términos generales, en positivo para el dólar. Dado que el dólar tiende a fortalecerse como activo refugio en periodos de conflicto geopolítico, es previsible que su tendencia bajista se interrumpa en las próximas semanas. La intensidad de esta recuperación dependerá en gran medida de la duración y la escala del conflicto. Aunque varios líderes clave de la Guardia Revolucionaria Islámica han sido eliminados, aún no está claro si esto marca el inicio de un cambio de régimen histórico o si sus sucesores simplemente llenarán el vacío de poder. Cualquier indicio de que se esté produciendo este segundo escenario reforzaría el respaldo al dólar.

- GBP: Es probable que la libra esterlina se deprecie en las próximas semanas. El conflicto con Irán ha elevado las primas de riesgo en todos los activos, lo que suele perjudicar especialmente a monedas como la libra. A ello se suman riesgos políticos internos crecientes. La reciente pérdida de un escaño (tradicionalmente poseído por el Partido Laborista) a manos de los Verdes ha fortalecido a las corrientes más izquierdistas dentro de la formación de Starmer, incrementando la incertidumbre sobre la disciplina fiscal y augurando un peor desempeño para el mercado de bonos soberanos y la libra. Como factor positivo, el respaldo de los tipos de interés elevados se mantiene sólido y los últimos datos económicos han superado las expectativas. Aunque se anticipa que el Banco de Inglaterra recorte nuevamente los tipos en su próxima reunión del Comité de Política Monetaria a finales de mes, las sorpresas alcistas recientes en indicadores de actividad, especialmente el informe de ventas minoristas de enero, sugieren que el comité podría adoptar una postura algo más cautelosa de lo previsto.