Miguel Ángel Valero

Donald Trump no puede, ni debe, olvidar que su destino depende del votante 'doméstico'. El 3 de noviembre se celebrarán las elecciones legislativas –se renovará la totalidad de la Cámara de Representantes y un tercio del Senado–, un evento clave porque determinará el grado de control sobre el Congreso y la capacidad del presidente para sacar adelante su agenda legislativa.

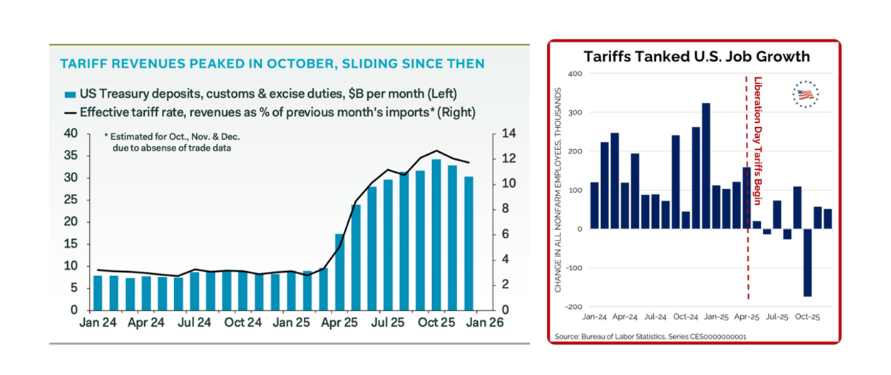

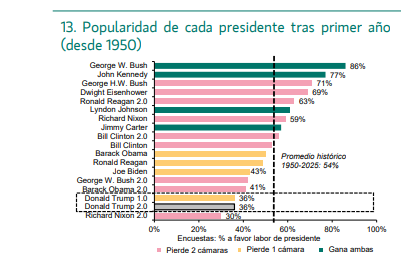

En estos momentos, el presidente de EEUU parte con un lastre significativo de cara a las elecciones de medio mandato: su índice de popularidad es del 36%, el más bajo desde 1950, únicamente por encima del 30% registrado por Nixon tras el escándalo Watergate. Aunque no existe una regla escrita entre popularidad y los resultados electorales, lo cierto es que no hay precedentes de un mandatario con menos del 50% de aprobación popular que haya logrado mantener el control de ambas cámaras.

En las elecciones midterm del pasado mandato de Trump (2022), su partido sufrió una estrepitosa derrota en la Cámara de Representantes, perdiendo el control de ésta.

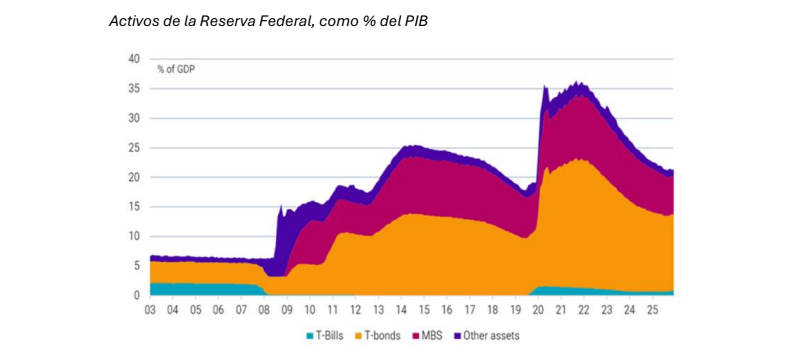

Ante este escenario, la estrategia de la Casa Blanca ha empezado a girarse hacia medidas centradas en la asequibilidad, con el objetivo de aproximarse al votante medio: la aprobación de la extensión de los subsidios de atención médica (Obamacare) –el punto de fricción que provocó el cierre gubernamental más prolongado de la historia de EEUU; otros anuncios orientados a aliviar el coste de vida, como reducir las tasas hipotecarias –mediante compras de bonos hipotecarios– o imponer un límite del 10% a los intereses de las tarjetas de crédito, aunque su aplicación efectiva aún está por determinar.

Otro factor clave para atraer el respaldo de los hogares será la materialización de los estímulos fiscales a lo largo de 2026. Hay deducciones y exenciones de la Big Beautiful Bill que tienen carácter retroactivo: las horas extra y propinas imputadas a lo largo de 2025, que fueron objeto de retención, se compensarán en la declaración de la renta mediante devoluciones. Estos reembolsos se ingresarán a los contribuyentes en la primera parte del año –el 80% se abonará antes de junio– y aumentarán los ingresos promedio en 450$ por persona.

Dado que, en el corto plazo, lo prioritario es impulsar el crecimiento, es muy probable que el cometido del DOGE de recortar los gastos fiscales pase a un segundo plano, al menos durante los próximos meses.

Por su parte, la reforma fiscal contribuirá positivamente al PIB durante los próximos tres años, lo que permitirá ejercer un papel neutralizador sobre el efecto perjudicial de los aranceles. Sin embargo, a partir de 2028, el efecto conjunto será negativo, pero ahora lo determinante para Trump es el impacto inmediato sin considerar las consecuencias futuras.

En medio de esta situación, Bangladesh y EEUU han firmado un acuerdo que elimina los aranceles aplicados a los textiles bangladesíes fabricados con algodón y fibras estadounidenses. Hasta ahora, el país asiático afrontaba un arancel recíproco del 20%, que tras el pacto se reduce ligeramente hasta una tasa general del 19%. La verdadera novedad es la exención total para las prendas exportadas por Bangladesh que utilicen materias primas estadounidenses, lo que reforzará su competitividad en un sector en el que ya figura como tercer proveedor del país norteamericano, por detrás de China y Vietnam, y por delante de India. Las autoridades de Daca prevén que sus compras de algodón procedente de EEUU puedan duplicarse, pasando de 1.000 millones a 2.000 millones$.

Por otra parte, las ventas minoristas en EEUU se estancaron inesperadamente en diciembre. La tasa mensual fue del 0%, inferior al +0,4% esperado, con ocho de las 13 categorías registrando descensos, incluidos retrocesos en tiendas de ropa. También presentaron retrocesos las ventas del grupo de control –utilizadas en el cálculo del PIB– un -0,1%. Sin embargo, al tratarse de periodo de compras navideñas, estas cifras débiles de diciembre podrían significar que las ventas se adelantaron, más que una muestra de menor demanda, dado que en noviembre la tasa escaló al +0,6%. A ello hay que sumarle el clima invernal extremo en gran parte de EEUU, de hecho, el gasto en restaurantes y bares –única categoría de servicios– cayó un -0,1% tras el fuerte aumento del mes anterior (+0,7%).

El sentimiento entre los empresarios de pequeñas empresas en EEUU se debilitó ligeramente en enero, registrando su primera caída en tres meses. El índice de la NFIB retrocedió 0,2 puntos hasta 99,3, por debajo del 99,8 previsto. En el desglose, las expectativas sobre el mercado laboral apuntaron a una moderación en los planes de contratación y a un descenso en el número de vacantes, mientras que también se redujo el indicador que mide las perspectivas de mejora económica. En contraste, las expectativas de ventas repuntaron 6 puntos, alcanzando su nivel más alto en un año.

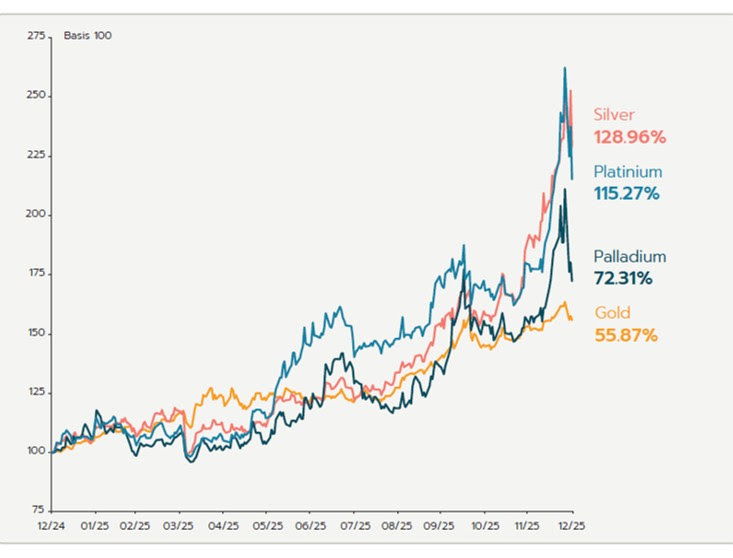

El UBS CIO Daily aporta que es probable que la debilidad del dólar estadounidense continúe tras unos datos decepcionantes de ventas minoristas en EEUU: "Creemos que la debilidad del dólar debería continuar en un contexto de nuevos recortes de tipos por parte de la Reserva Federal, que deberían seguir erosionando la ventaja de tipos del dólar frente a otras divisas. Los esfuerzos de los inversores globales por diversificar podrían añadir más presión en contra. Vemos oportunidades tácticas en divisas de mayor rendimiento".

Mark Haefele, Chief Investment Officer en UBS Global Wealth Management, afirma: "Con la debilidad del dólar probablemente prolongándose, los inversores deberían revisar sus asignaciones en divisas y considerar los beneficios de la diversificación. Para quienes tengan afinidad por el oro, consideramos adecuada una asignación de hasta un porcentaje de un dígito medio dentro de una cartera diversificada".

Christian Scherrmann, Economista jefe de DWS para EEUU, señala que, a principios de este año, los mercados laborales nos dieron una sorpresa importante. El informe de enero muestra un aumento espectacular de 130.000 puestos de trabajo. Una vez más, el sector sanitario lideró la contratación, con 82.000 puestos de trabajo nuevos. Las categorías potencialmente afectadas por la IA tuvieron resultados dispares: la información (-12.000) y los servicios financieros (-22.000) registraron descensos, mientras que los servicios empresariales registraron un sólido aumento de 34.000. La construcción también mostró fortaleza, con un incremento de 33.000 puestos de trabajo, y la industria manufacturera cumplió lo que sugerían los datos sobre pedidos y la confianza: un modesto aumento de 5.000 tras meses de pérdidas. La fuerte contratación también se reflejó en la tasa de desempleo, que bajó del 4,4% al 4,3%.

En combinación con un repunte de la tasa de participación del 62,4% al 62,5%, el informe envía una señal muy clara. La sólida cifra principal viene acompañada de las revisiones finales para 2025, que indican que el año pasado solo se crearon 181.000 puestos de trabajo, en lugar de los 584.000 comunicados anteriormente. En general, el informe sugiere que los mercados laborales siguen en una posición firme por ahora, con pleno empleo o cerca de él, aunque la calidad de los datos sigue planteando retos.

Para la Fed, el informe respalda su postura de mantener los tipos sin cambios, probablemente hasta que la inflación se recupere por completo de los efectos de los aranceles. Se espera que esto ocurra a mediados de 2026.

Riesgo político y social en niveles récord

Las elecciones de medio mandato en EEUU se acercan con el riesgo político y social global está en niveles récord. Según Coface, el índice de riesgo político mundial alcanzó el 41,1 % en 2025, elevando la incertidumbre para este año y dejando sobre la mesa tres grandes retos que marcarán la economía mundial en 2026: un calendario de elecciones especialmente sensible, el creciente descontento popular y una geopolítica volátil, con conflictos que se intensifican y cambios en la política estadounidense.

Lejos de ser temporal, esta tendencia forma parte de una dinámica estructural, impulsada por dos factores principales: por un lado, los conflictos armados cada vez más intensos (la guerra provocada por la invasión rusa de Ucrania y las tensiones en Oriente Medio se están agravando); y, por otro lado, el aumento de los disturbios internos violentos, destacando las protestas sociales que están sacudiendo a los poderes establecidos.

Esta nueva realidad exige que las empresas que participan en el comercio mundial incorporen el riesgo político como un parámetro a largo plazo en sus estrategias de desarrollo, políticas de cobertura y decisiones de inversión.

“El año 2025 terminó en un estado intermedio, con planes de resolución circulando, pero sin producir una paz real y duradera. El 2026 comienza en un mundo en el que la geopolítica ya no es un ruido de fondo, sino un factor estructurante en las estrategias de las empresas”, destaca Anna Farrugia, economista de Coface.

A partir de este diagnóstico, los expertos de la firma de gestión integral del riesgo comercial analizan los tres principales riesgos políticos y sociales de 2026 y sus implicaciones para la economía y las empresas con actividad internacional.

El primero es la acumulación de elecciones este año. La inestabilidad estructural encontrará su principal manifestación en las urnas. En EEUU, tras un año marcado por el regreso de Donald Trump, las elecciones de mitad de mandato de noviembre de 2026 serán cruciales. La renovación completa de la Cámara de Representantes, 35 escaños en el Senado y 36 gobernaciones, podría reestructurar el equilibrio de poder.

En América Latina, los próximos meses prometen ser igual de decisivos. En Brasil, las elecciones presidenciales de octubre pueden marcar un punto de inflexión, ya que el presidente Lula ve cómo su popularidad decae mientras busca un cuarto mandato. En Colombia, las elecciones presidenciales de 2026 se celebrarán en un clima igualmente tenso, ya que el presidente saliente de izquierdas, Gustavo Petro, no puede presentarse a la reelección. En Perú, las elecciones generales están previstas para abril de este año, tras la destitución de la presidenta Dina Boluarte en octubre de 2025.

Por otro lado, Europa entrará en un contexto de reajuste político marcado por varias elecciones decisivas que redefinirán efectivamente el equilibrio político dentro de la Unión Europea. En Hungría, la reducción de la diferencia en las encuestas entre Viktor Orbán y la oposición liderada por Péter Magyar abre la posibilidad de un cambio tras quince años de continuidad política, lo que ilustra de manera más amplia el debilitamiento del centro político europeo ante el auge de las fuerzas populistas. Esta tendencia se repite en Francia, donde las elecciones municipales de marzo servirán de barómetro de cara a las presidenciales de 2027, en un contexto en el que el RassemblementNational (extrema derecha) tiene una fuerte influencia en el debate público. En Suecia, las elecciones generales de septiembre confirmarán (o no) la posición de los Demócratas Suecos como segunda fuerza política, lo que simboliza el crecimiento del voto protestatario en la región.

En África, la tendencia hacia el declive democrático sigue siendo marcada. Se celebrarán elecciones nacionales en Argelia, Etiopía, Marruecos, la República del Congo, Uganda y Benín, que se vio sacudido por un intento de golpe de Estado en diciembre de 2025. Varios países liderados por presidentes de edad avanzada reelegidos en 2025, como Camerún, podrían entrar en una fase de transición.

En Asia, Bangladesh será uno de los principales focos de atención. Dos años después del levantamiento estudiantil que puso fin a quince años de poder, el país celebrará elecciones legislativas junto con un referéndum constitucional en febrero.

“Desde hace varios años se viene observando una tendencia común, tanto en las economías avanzadas como en las emergentes: una creciente frustración por las condiciones económicas y sociales, que se perciben como en declive, y un profundo desencanto de la población con la clase política en el poder”, constata Ruben Nizard, jefe del Sector de Investigación y Análisis de Riesgos Políticos en Coface.

El malestar social pone a prueba al poder

El segundo riesgo del que advierte el análisis de Coface se centra cuando el malestar social pone a prueba al poder. Los jóvenes y las poblaciones agotadas por sucesivas crisis podrían volver a ser el motor de la movilización social. Los datos del índice de riesgo político y social de Coface revelan un aumento del riesgo de fragilidad política y social en los países donde los jóvenes desempeñan un papel importante en las protestas.

En los países asiáticos, las protestas y el malestar social van en aumento. En Nepal, solo hicieron falta dos días para conseguir la dimisión del primer ministro. En Indonesia y Filipinas, los jóvenes se manifestaron contra unas reformas consideradas impopulares y contra una clase política percibida como corrupta.

En África, el colectivo GenZ212 de Marruecos se ha convertido en un actor clave en las protestas contra el deterioro de los servicios públicos, lo que pone de manifiesto una profunda frustración socioeconómica. En Madagascar, varias semanas de protestas condujeron a un golpe militar, lo que ilustra la persistente inestabilidad política en determinadas regiones del continente. En Irán, la nueva ola de protestas desde principios de 2026 confirma la creciente presión sobre un régimen debilitado. La represión sigue siendo especialmente severa, pero ya no es capaz de contener el movimiento de protesta arraigado en las crisis económicas, sociales y políticas de los últimos años. El país se ha visto sacudido en varias ocasiones por manifestaciones a gran escala, ya sean movimientos contra el alto coste de la vida, las protestas de 2019 o el levantamiento «Mujer, Vida, Libertad» de 2022-2023, lo que revela un movimiento de protesta estructural más que cíclico.

“El indicador Coface clasifica a Irán como el segundo país más frágil política y socialmente del mundo en 2025 (86 %, por detrás de Sudán), un nivel que refleja la acumulación de tensiones internas y la incapacidad del régimen para satisfacer las expectativas de una población joven, precaria y cada vez más movilizada”, afirma Anna Farrugia.

En muchas economías avanzadas, el malestar social también está ganando terreno, y el acuerdo de libre comercio entre la UE y Mercosur está provocando importantes tensiones. En Francia, la oposición de los agricultores ha dado lugar a protestas en las que se denuncia lo que consideran una competencia desleal y distorsiones relacionadas con las normas medioambientales y sanitarias. El malestar social, ya evidente en el movimiento «Bloquons tout» («Bloqueemos todo») de septiembre de 2025, ha lastrado la confianza y la inversión. Bulgaria se vio sacudida por la movilización de la Generación Z contra la corrupción, un movimiento que provocó la dimisión del Gobierno de Rossen Jeliazkov cuando el país se acercaba a su entrada en la zona euro. Italia tampoco se ha librado: a finales de 2025, los sindicatos lanzaron una huelga nacional contra la propuesta de presupuesto del Gobierno de Meloni para 2026. Al otro lado del Canal, los debates sobre la inmigración y las manifestaciones a favor de Palestina mantienen un clima social frágil.

En EEUU, la política arancelaria pesa mucho sobre el mercado interno, ya que el 80% de los derechos de aduana recae sobre las entidades estadounidenses (empresas o consumidores), un factor que probablemente alimentará el descontento.

El tercer riesgo oscila entre los desafíos a la hegemonía estadounidense, las rivalidades de poder y los conflictos persistentes. La captura de Nicolás Maduro a principios de enero demostró, por si hiciera falta más pruebas, que el año comienza en línea con la volatilidad geopolítica que se ha convertido en la norma en los últimos años. Esta postura estadounidense se produce en un contexto de inestabilidad mundial que está redefiniendo los equilibrios geopolíticos y comerciales. Los aranceles anunciados por Washington en abril de 2025 han llevado la incertidumbre comercial a niveles sin precedentes. El reto será tanto jurídico como político: el Tribunal Supremo debe pronunciarse sobre la legalidad y el alcance de las competencias arancelarias del ejecutivo.

A esto se suman los conflictos de larga duración. La guerra entre Rusia y Ucrania entra ahora en su cuarto año, sin perspectivas reales de resolución a pesar de los esfuerzos diplomáticos europeos y estadounidenses. En Oriente Próximo, la situación sigue siendo igual de precaria: la región sigue caracterizándose por una gran fragilidad, a pesar del alto el fuego acordado entre Israel y Hamás.

Para las empresas que se dedican al comercio mundial, este contexto requiere un enfoque proactivo y medidas específicas, como reforzar el seguimiento político, diversificar geográficamente las operaciones, flexibilizar las cadenas de suministro e integrar el riesgo país en las decisiones estratégicas.