Miguel Ángel Valero

Angelo Meda, gestor de Banor Mistral, fondo de renta variable europea integrado en Banor SICAV, cree que 2026 será un año para la selección de valores. Porque la inteligencia artificial (IA) será el factor clave que impulsará tanto a los ganadores, las compañías que sepan aportar herramientas de IA a sus empleados y gobernarlas, como perdedores, aquellas que no lo sepan llevar a cabo. Y la selección de valores será clave, porque la brecha entre ambos perfiles de compañías se ampliará el próximo año.

Esta ampliación de la brecha entre las compañías que sepan subirse a la ola de la innovación y las que no, favorecerá a la gestión activa. Porque será más necesaria para encontrar oportunidades en un contexto en el que la IA provocará mayores pérdidas en el empleo, según el gestor de Banor Mistral.

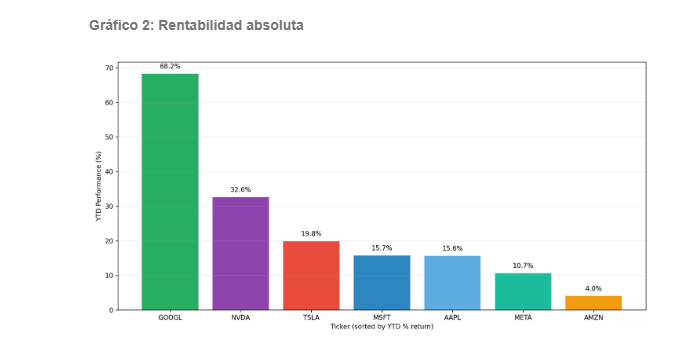

De hecho, el factor IA ya está provocando que grandes compañías tecnológicas en Estados Unidos se vayan sucediendo como los motores del comportamiento positivo del S&P 500 durante siete meses consecutivos. Es el caso de Alphabet, que sucede a Microsoft en este rol, y así sucesivamente.

Angelo Meda indica que el S&P 500 ha cerrado noviembre en positivo por séptimo mes consecutivo gracias al empuje de Alphabet, una de las grandes compañías tecnológicas norteamericanas. Alphabet, la empresa que está detrás de Google, YouTube y Waymo, lideró el comportamiento alcista en el grupo de las grandes tecnológicas en Estados Unidos, gracias a sus éxitos en IA. Tanto en el lado del hardware, con las ventas de sus TPU, Tensor Processing Units, y la competición con las GPU de Nvidia, como en el del software, porque el Gemini 3.0 ha ido ganando cuota de mercado frente a ChatGPT.

Esta tendencia la define el gestor de Banor Mistral como un “relevo”, ya que en los últimos meses se ha producido un traspaso entre los gigantes tecnológicos en su rol de impulsores del mercado bursátil: “Primero fue Microsoft gracias al éxito en ChatGPT, a través de OpenAI; después, Nvidia por los elevados pedidos de chips de IA, y ahora Alphabet, junto con otras compañías como Amazon y Apple, que muestran signos de recuperación”.

Concentración de retornos

Sin embargo, están apareciendo señales que alertan de algunas fragilidades en las temáticas que han impulsado los índices recientemente. El índice “equal weight” (equiponderado) se ha mantenido plano en los últimos tres meses, mientras que el índice ponderado por capitalización de mercado, en el que las grandes compañías tecnológicas tienen un mayor peso, ha subido más de 5 puntos en el mismo plazo.

Esto supone que se está produciendo una fuerte concentración de los retornos. Porque aparecen fragilidades en las temáticas que han impulsado los índices en los últimos tiempos, tales, como la computación cuántica, los criptoactivos y los mercados privados.

Según Angelo Meda, “se libra una feroz batalla entre bears (bajistas), y bulls (alcistas), mucho más fuerte de lo que parece”. El lado de los bulls se apoya en argumentos como las inversiones en IA que impulsan la productividad, el gasto fiscal en EEUU que beneficia a los consumidores, los programas de recompra que apoyan los precios de las acciones, y el efecto riqueza por el aumento de los precios de viviendas y acciones que impulsa el consumo entre los más acomodados.

Por su parte, los bears, aducen factores técnicos como la fuerte posición de los inversores minoristas, un mercado centrado en muy pocas temáticas, las valoraciones poco atractivas, y los riesgos de una economía en forma de “K”, en la que algunos segmentos suben con fuerza, mientras que otros caen bruscamente. Un escenario que podría llevar a importantes pérdidas en el empleo, indica el gestor de Banor Mistral.

Qué puede pasar en los mercados bursátiles en 2026

Angelo Meda señala que los mercados de renta variable se preparan para el empujón final, el rally navideño habitual, pero que 2026 se presenta lleno de incertidumbres. En el próximo año, las tendencias en los mercados serán menos claras. En 2025, bastaba con comprar acciones expuestas a la temáticas de moda, la defensa y bancos en Europa, los centros de datos y la IA en EEUU. Sin embargo, en 2026 se premiará más la selección de valores, con el fin de “identificar los verdaderos beneficiarios del desarrollo de la IA y los perdedores”.

Será crucial para el inversor “comprobar si se necesitan nuevas inversiones y si están justificadas por los retornos”. Las empresas no solamente deberán proporcionar herramientas de IA a los empleados, también tendrán que gobernarlas.

2026 será un año en el que se conocerá finalmente, el impacto de los aranceles en el consumo, así como el impacto de la innovación por la IA en el empleo y la eficiencia de las empresas, a medida que se vaya conociendo la evolución de los márgenes.

"Aparecerán los primeros resultados de la narrativa de 2025. Las reacciones probablemente serán extremas: quienes se beneficien y surfeen la ola de innovación serán recompensados más de lo que merecen, mientras que quienes muestren debilidad sufrirán importantes penalizaciones en su cotización en Bolsa”, vaticina el gestor de Banor Mistral.

La divergencia entre ganadores y perdedores se ampliará aún más, y crecerá el temor a un mayor efecto neto negativo de esta divergencia respecto a etapas anteriores. Porque la creación de empleo vinculada a la IA parece más limitada que en otras fases anteriores. Un contexto que supondrá que 2026, “será el año clave para la gestión activa. Una gestión que permitirá a los inversores navegar en un mercado cada vez más concentrado, aprovechando las oportunidades disponibles”, concluye Angelo Meda.

Banca March: deuda soberana bajo presión

En Europa, los mercados de deuda soberana están pendientes de la aprobación de la Ley de Financiación de la Seguridad Social francesa para el próximo ejercicio. La tramitación exitosa de esta ley es clave para que continúen las negociaciones presupuestarias en un Parlamento fragmentado con mayorías muy ajustadas. Alemania votará próximamente la aprobación de contratos de defensa por valor de 52.000 millones, tras la aprobación de los presupuestos para 2026 a finales de noviembre. A este mayor gasto se suman las declaraciones de Schnabel, miembro del Comité Ejecutivo del BCE, que mantiene un tono restrictivo en política monetaria, incluso señalando que considera más probable una subida de tipos en 2026 que una bajada.

Las presiones sobre la parte larga de la curva soberana continuarán en las próximas semanas. "A pesar del reciente movimiento, consideramos que los precios actuales siguen sin ser atractivos. En nuestro caso, preferimos posicionarnos en duraciones intermedias y capturar principalmente la prima de crédito. Bajo nuestro punto de vista, las oscilaciones inesperadas en la parte larga de la curva continuarán ante el incremento de emisiones soberanas para sostener los elevados déficits públicos, lo que vemos como un escenario interesante que podría generar oportunidades tácticas en caso de exageración en los movimientos", apuntan los analistas de Banca March.

Por otro lado, mejora la confianza de los inversores en la zona euro, con el índice Sentix subiendo en diciembre hasta -6,2 desde el -7,4 previo y ligeramente por encima del -6,3 previsto. A pesar de este repunte la confianza se mantiene todavía por debajo de los niveles de octubre y no ha revertido completamente la caída de noviembre. En Alemania la industria da señales de reactivación en el tramo final del año. Siguiendo la estela de otros indicadores conocidos la semana pasada, como fueron los pedidos a fábrica, la producción industrial superó las expectativas al crecer en octubre un +1,8% mensual desde el +1,1% anterior y con ello, la actividad abandona el terreno de caída en términos interanuales. El crecimiento frente al mismo periodo del año pasado escaló hasta +0,8% muy por encima del -1,4% del mes previo y en su mayor incremento desde julio. Por sectores lideró la actividad en maquinaria y electrónica, mientras que la industria automovilística siguió en contracción (-1,3% mensual).

HSBC: invertidos, pero selectivos

Con el inicio de 2026, HSBC Asset Management (HSBC AM) considera que se producirá un “intercambio de roles” en los mercados de inversión globales, en el que el desempeño estará cada vez más impulsado por los fundamentos, como el crecimiento de los beneficios, en lugar del sentimiento. "Aunque nuestro escenario central no anticipa una recesión, creemos que la economía global está experimentando un 'acercamiento' de las tasas de crecimiento entre las principales economías desarrolladas', señalan sus analistas. Esto refleja un cambio respecto a la dinámica “en forma de K” de años anteriores, en la que el excepcionalismo de EEUU dominaba el desempeño global.

La inversión en tecnología seguirá contribuyendo de manera significativa al PIB estadounidense, sumando aproximadamente un 0,5%, mientras que el apoyo de las políticas de Europa y China, combinado con la demanda global más amplia, debería acercar las tasas de crecimiento entre regiones. Al mismo tiempo, Asia, el Golfo, India, Indonesia y los mercados frontera continúan liderando el crecimiento del PIB mundial. Estos mercados mantienen una fortaleza estructural y podrían estar mejor posicionados para rendir en un año en el que las condiciones financieras son favorables, la incertidumbre política disminuye y las interrupciones del comercio global parecen menos graves de lo anticipado.

También puede continuar una “ampliación” de los retornos del mercado en medio de la convergencia de beneficios y del PIB a nivel global, con el interés de los inversores en los mercados emergentes respaldado por la posibilidad de una mayor debilidad del dólar y la exposición al floreciente sector tecnológico de Asia. Los marcos políticos sólidos y creíbles han significado una mayor resiliencia macroeconómica y menor volatilidad de los activos de los mercados emergentes. Mientras tanto, las propiedades de cobertura de los bonos gubernamentales de los mercados desarrollados probablemente se verán debilitadas por la elevada deuda y la inflación persistente, lo que hace que los sustitutos de los bonos sean fundamentales. Esto implica que los inversores deben“diversificar los activos que ya actúan como diversificadores”.

Joseph Little, Global Chief Strategist en HSBC AM, afirma: “El riesgo y el retorno esperados no son estáticos ni fijos; dependen de cómo evoluciona el entorno económico y de cómo los mercados valoran dicho entorno. En 2026, prevemos un crecimiento global más sincronizado, menor ruido político y un entorno que permitirá intercambios de roles en varias clases de activos.”

Una de las ideas centrales del Outlook 2026 de la gestora del HSBC es el concepto de “Intercambio de roles”, que se refiere a cómo varias suposiciones de inversión de larga data están cambiando. Identifica tres cambios principales:

- 1. Replantear la supremacía de los activos estadounidenses. Durante décadas, las acciones, los bonos y el dólar estadounidense han ocupado un lugar destacado en las carteras globales. No creemos que esto suponga el fin del excepcionalismo estadounidense, pero los inversores están claramente reevaluando sus posiciones. La creciente incertidumbre fiscal, las mayores primas por plazo y el papel desproporcionado de las acciones tecnológicas de gran capitalización generan preocupación sobre la diversificación, el riesgo de valoración y la estabilidad del retorno a largo plazo. Los inversores internacionales, en particular, están reconsiderando cuánto de su exposición al dólar estadounidense desean cubrir.

- 2. Cambios en el comportamiento de la renta fija. La inflación persistente en EEUU, Reino Unido y Australia, donde “el 3 % es el nuevo 2 %”, junto con la expectativa de recortes moderados de los tipos de interés, ha endurecido muchas curvas de rendimiento y limita la capacidad de los bonos gubernamentales tradicionales para ofrecer una protección fiable frente a caídas. El reciente aumento de las primas de riesgo de los bonos refleja preocupaciones sobre la dinámica fiscal y los cambios estructurales tras la pandemia. Como resultado, los inversores recurren cada vez más al crédito de grado de inversión como cobertura sustituta, algo que identificamos como un cambio notable respecto a los ciclos anteriores. Xavier Baraton, Global Chief Investment Officer en HSBC AM, afirma que “el entorno económico actual está más equilibrado entre las fuerzas monetarias y fiscales. Los inversores se han dado cuenta de que los bonos gubernamentales de larga duración pueden no comportarse como el activo defensivo que antes eran, y esto está provocando un cambio significativo en la forma en que se construyen las carteras.”

- 3. Las inversiones alternativas asumen un nuevo papel defensivo. Históricamente, los Treasuries y los Gilts han dominado la construcción de carteras defensivas. Sin embargo, en un entorno donde los tipos se mantienen altos por más tiempo y los bonos gubernamentales ofrecen menos protección, las estrategias alternativas, incluidos los hedge funds, la infraestructura y el crédito privado, se utilizan cada vez más para diversificar el riesgo. Los hedge funds, en particular, están recuperando importancia; los patrones históricos muestran que, en contextos similares al actual, caracterizados por cambios globales, variabilidad de la inflación y complejidad en las políticas, estas condiciones favorecen determinadas estrategias de hedge funds.

"Esperamos que el desempeño del mercado se amplíe de manera significativa en 2026. Con las empresas tecnológicas de gran capitalización representando cerca del 70% de los beneficios corporativos de EEUU en 2025, el riesgo de concentración ha aumentado de forma notable. La ampliación también implica que el auge de la inversión en IA podría trasladarse a otros sectores, como utilities, construcción, sanidad y materiales básicos, y se debería observar una mejora en el desempeño de algunos de estos sectores. Además, consideramos que los inversores deben adoptar un enfoque "más holístico" sobre los activos y las estrategias para reforzar la resiliencia de la cartera, especialmente en un contexto macroeconómico altamente complejo. A esto es a lo que hemos denominado “diversificar los activos que ya actúan como diversificadores”.

Xavier Baraton añade que “varios factores impulsan esta ampliación esperada. El crecimiento de los beneficios globales empieza a converger, en lugar de depender únicamente de la tecnología estadounidense. Las valoraciones siguen siendo atractivas en los mercados de Europa, Australasia y Extremo Oriente, en los mercados emergentes y en sectores estadounidenses fuera de la tecnología de gran capitalización. Los sectores de tecnología y servicios en Asia ofrecen un fuerte potencial con menor riesgo de valoración. Además, sectores como infraestructura, materiales básicos, industriales, utilities, sanidad y el sector residencial, incluyendo viviendas multifamiliares, residencias estudiantiles y para mayores, se beneficiarán de grandes temas globales como la electrificación, la transición energética, la digitalización y el envejecimiento de la población".

A medida que se espera que los beneficios converjan y el contexto macroeconómico se vuelva más equilibrado, se refuerza la justificación para ampliar la diversificación entre mercados. Las oportunidades en los mercados tecnológicos de Asia podrían resultar tan atractivas como las de Estados Unidos, con valoraciones menos exigentes.

Otras áreas, en particular el capital privado, han quedado algo desatendidas en los últimos años. Esto genera el potencial de un “intercambio de roles”, en el que el tema de la “ampliación” anima a los inversores a reevaluar el capital privado y áreas relacionadas, como la infraestructura cotizada, especialmente si comienzan a materializarse recortes de tipos. El capital privado enfrentó un entorno de salidas desafiante en 2024 y principios de 2025, pero muestra señales tempranas de mejora. El aumento del flujo de operaciones, una recuperación moderada de los mercados de salidas a Bolsa y ofertas públicas de venta de acciones, una mejor liquidez en los mercados privados a través de las transacciones secundarias y la disminución de la incertidumbre relacionada con aranceles contribuyen conjuntamente a un panorama más constructivo para esta clase de activos en el año que viene.

Históricamente, los hedge funds tuvieron un buen desempeño durante la década de 1990, un período marcado por una geopolítica multipolar, inflación persistente y variabilidad fiscal. Estas condiciones reflejan el entorno actual más de cerca que la década posterior a la crisis financiera global, cuando la política monetaria acomodaticia suprimió la volatilidad y opacó muchas estrategias alternativas. Dado que las coberturas tradicionales, como los bonos, pueden perder su fiabilidad, los hedge funds deberían ganar importancia. En cuanto a estrategias específicas, el equipo de esta gestora se está centrando actualmente en gestores de macro discrecional, event-driven y multi-estrategia.

El crédito privado ha crecido hasta convertirse en un mercado de 3 billones$, ofreciendo históricamente fuertes retornos y proporcionando protección frente a caídas significativas. Aunque los rendimientos podrían moderarse con los recortes de tipos en 2026, las rentabilidades se mantienen por encima de muchos umbrales institucionales. En el entorno actual, un enfoque conservador hacia el crédito privado, centrado en la calidad, puede resultar adecuado. Además, la diversidad del sector, que abarca préstamos directos, financiación respaldada por activos, crédito oportunista y financiación especializada, subraya la importancia de la selección de gestores y la calidad de los activos.

Joanna Munro, CEO de HSBC Alternatives de HSBC Asset Management, afirmó: “La calidad esfundamental en el crédito privado. Nos centramos en negocios bien capitalizados, con ingresos recurrentes y fuerte generación de efectivo. Estos préstamos suelen ser estructurados por nosotros, con garantía colateral y protegidos por convenios, y son muy diferentes de los tipos de facilidades y negocios que han acaparado titulares recientemente".

Asia sigue siendo uno de los mercados de crédito privado más atractivos a nivel mundial. La demanda de financiación está aumentando con fuerza, respaldada por la construcción de ciudades inteligentes, la expansión de las energías renovables, el crecimiento de la inversión interna y las sólidas necesidades de financiación corporativa.

Asia también resulta atractiva desde la perspectiva de la infraestructura, en nuestra opinión. El mercado de infraestructura de Asia, valorado en 1,61 billones$ en 2025 y con previsión de crecer hasta 2,22 billones en 2030, ofrece acceso a proyectos renovables de tamaño medio, mejoras en transporte e infraestructura digital. Mientras tanto, los activos de infraestructura cotizados proporcionan flujos de caja ligados a la inflación y exposición a temas de crecimiento estructural.

Un dólar más débil en 2025 ha respaldado el desempeño de los mercados emergentes. Sin embargo, la reciente resiliencia se debe no solo a los efectos de la moneda, sino también a reformas macroeconómicas más profundas. Algunos mercados de bonos de los mercados emergentes muestran ahora una volatilidad menor que sus homólogos de mercados desarrollados, un cambio estructural importante y a menudo subestimado.

Aunque China enfrenta presiones deflacionarias continuas, "esperamos que se mantenga el apoyo fiscal orientado al consumo, en línea con el último plan quinquenal", resalta el análisis de la gestora. Las dinámicas comerciales siguen siendo un riesgo, pero la regionalización de las cadenas de suministro y la creciente importancia de los flujos comerciales de Asia a Asia proporcionan compensaciones significativas.

"Conclusión: mantener la inversión, ser selectivo. Creemos que 2026 se caracterizará por intercambios de roles, una ampliación del desempeño del mercado y la necesidad de diversificar incluso a los instrumentos que ya diversifican. Los inversores deben mantener la inversión, ser selectivos y centrarse en la calidad. Los rezagados pueden convertirse en líderes, y la resiliencia proviene de aprovechar un conjunto más amplio de clases de activos", subraya el Outlook 26 de HSBC AM.